来源:一观大势

核心观点:本期市场成交热度有所下降,资金层面上偏股基金发行边际抬升,融资资金流入加速,而外资资金小幅流出A股与港股。

摘要

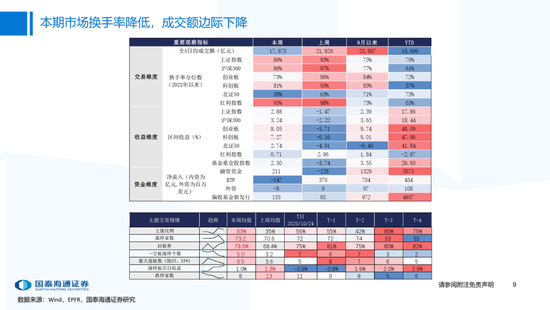

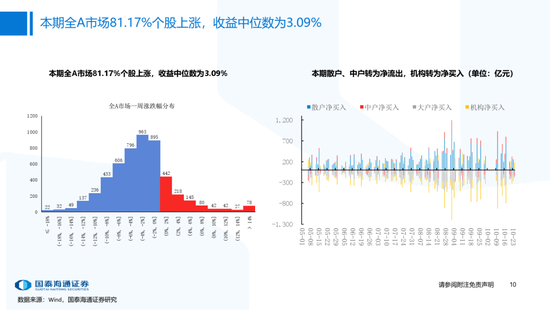

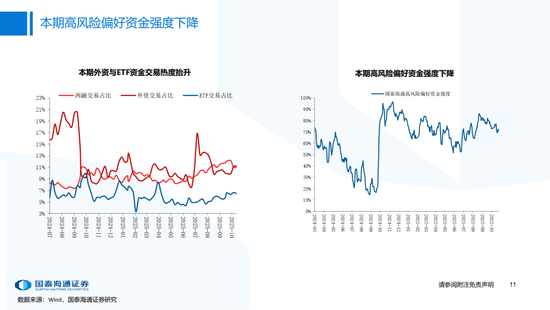

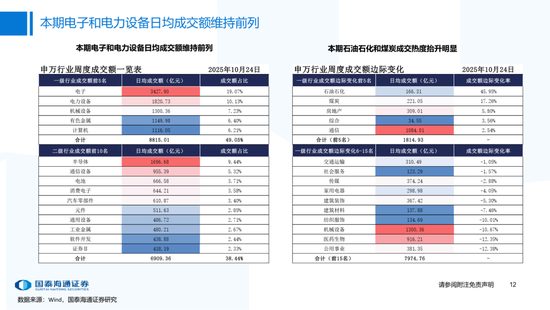

▶市场定价状态:本期市场成交热度有所下降。1)市场情绪(下降):本期市场交易换手率降低,全A日均成交额下降至1.8万亿,日均涨停家数升至73.2家,最大连板数为7个,封板率上升至78.6%,龙虎榜上榜家数下降至59家;2)赚钱效应(上升):本期个股上涨比例提升至81.2%,全A个股周度收益中位数上升至3.1%;3)交易集中度(下降):行业交易集中度回落,本期行业换手率历史分位数处于90%以上的行业有4个,其中煤炭、石油石化2个行业换手率处于95%以上。

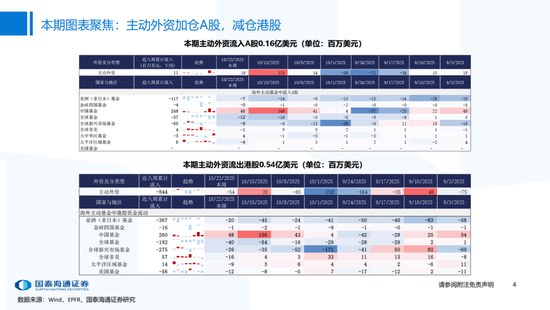

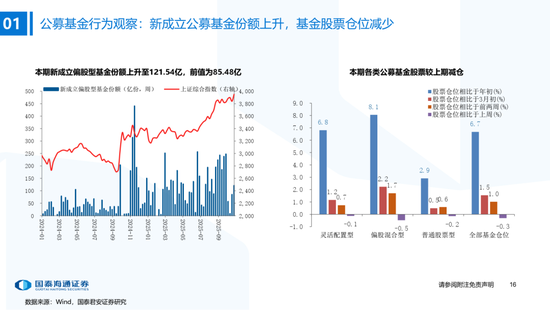

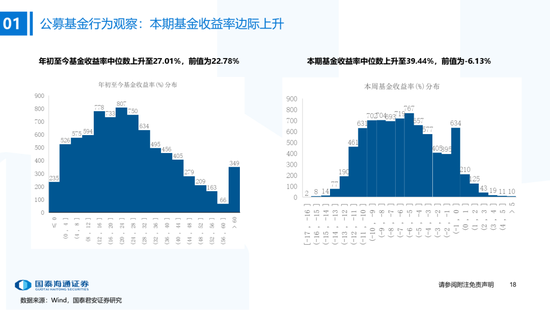

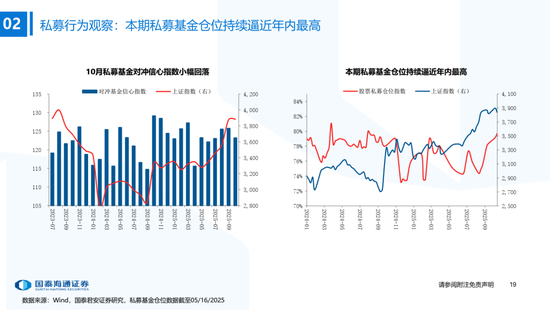

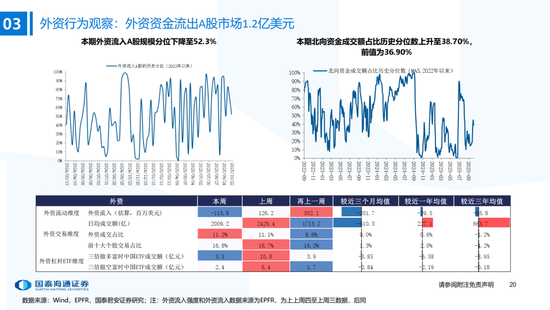

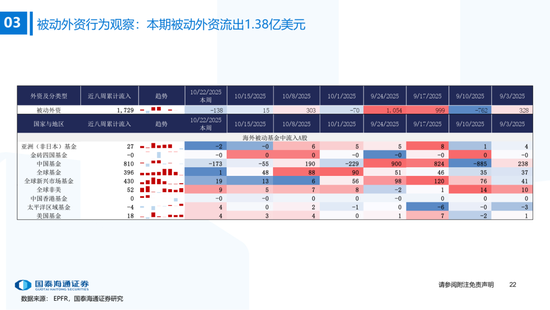

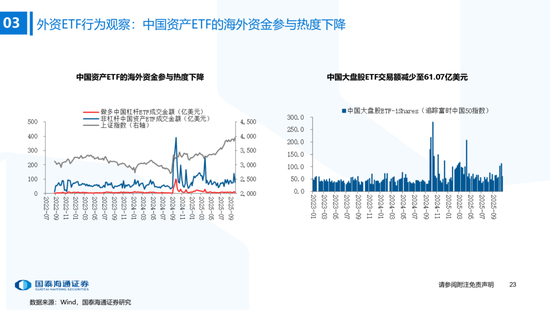

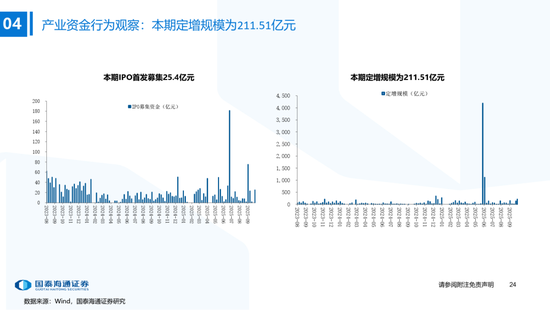

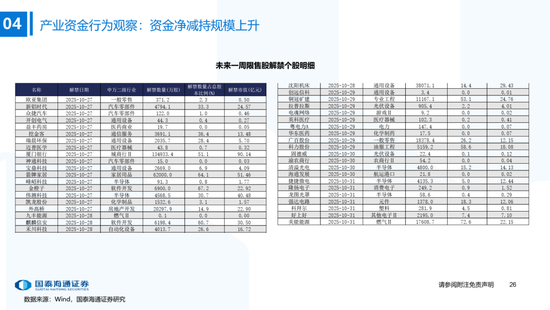

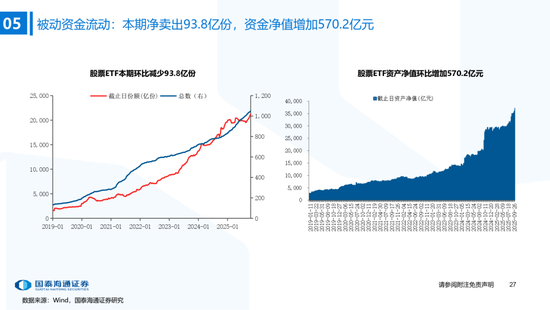

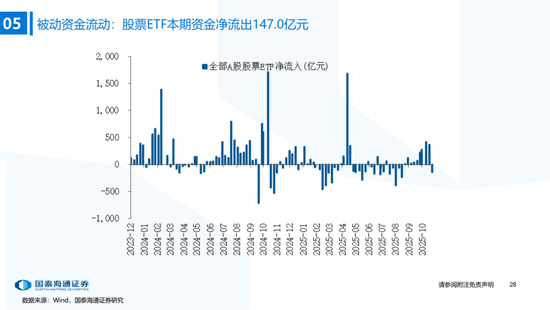

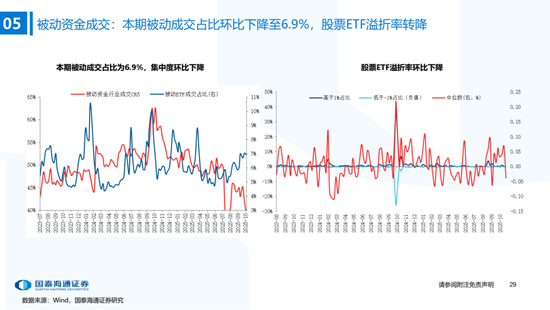

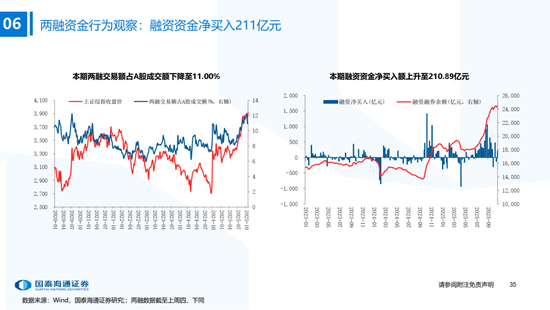

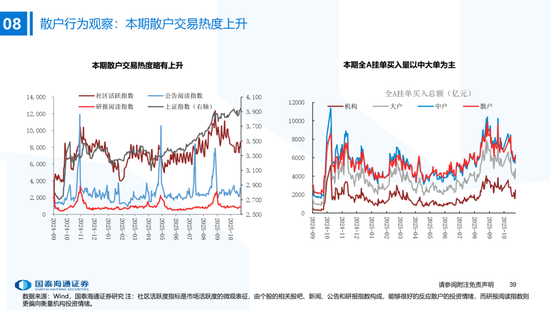

▶A股资金流动:偏股基金发行边际抬升,融资资金加速。1)公募:本期偏股基金新发规模上升至121.5亿,各类公募基金股票较上期减仓;2)私募:10月私募信心指数小幅下降,仓位持续逼近年内最高(截至10/17);3)外资:流出1.2亿美元(截至10/22),北向资金成交占比历史分位数升至38.7%;4)产业资本:本期IPO首发募集25.4亿元,定增规模为211.51亿元,限售股解禁规模487.6亿元;5)ETF:被动资金骤转为净流出,净流出147.0亿元,被动成交占比环比下降至6.9%,股票ETF溢折率有所下降;6)融资:本期净买入210.9亿元,成交额占比下降至11.0%;7)散户:另类指标显示本期散户活跃度边际抬升。

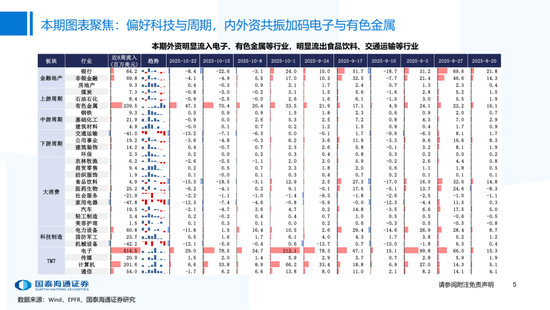

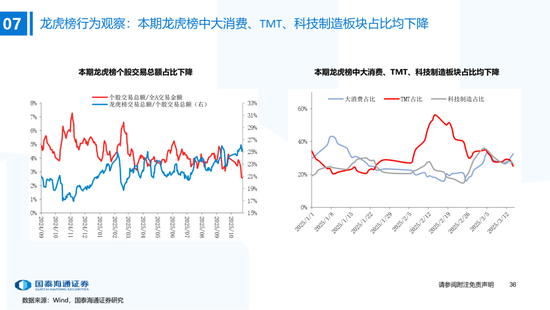

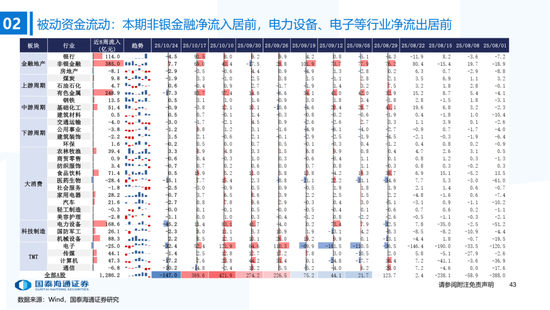

▶A股行业配置:偏好科技与周期,内外资共振加码电子与有色金属。1)外资:(截至10/22)有色金属(+47.3百万美元)/电子(+29.0百万美元)净流入居前,食品饮料(-15.3百万美元)/交通运输(-13.2百万美元)净流出;2)融资:(截至10/23)电子(+82.3亿元)/通信(+34.2亿元)净流入居前,有色金属(-14.3亿元)净流出;3)ETF:一级行业被动资金流动行为集中,非银(+7.7亿元)净流入居前;二级行业中证券/中药净流入居前;电力设备(-45.2亿元)/电子(-32.4亿元)净流出居前,二级行业中电池/半导体净流出居前。本期增持居前的ETF包括券商ETF/科创板50ETF等,7-10年中债ETF /0-3年中债ETF融资净买入居前;创业板ETF/沪深300ETF净赎回居前,中证海外互联ETF/恒生科技ETF融资净卖出;4)龙虎榜资金:机械设备、电子和电力设备为龙虎榜行业前三。

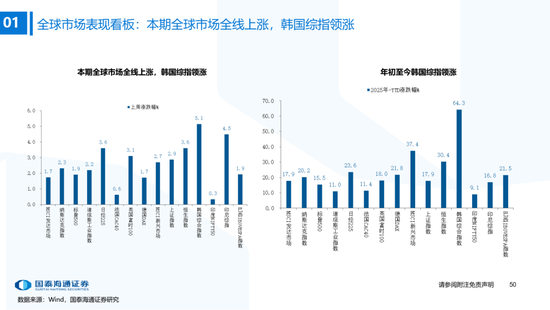

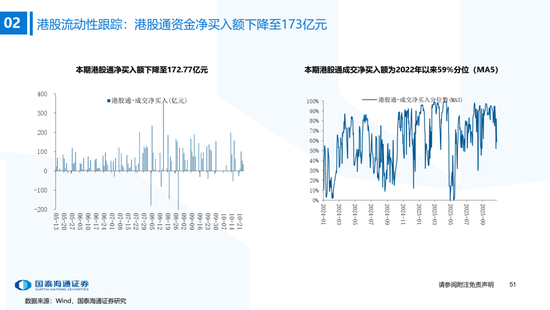

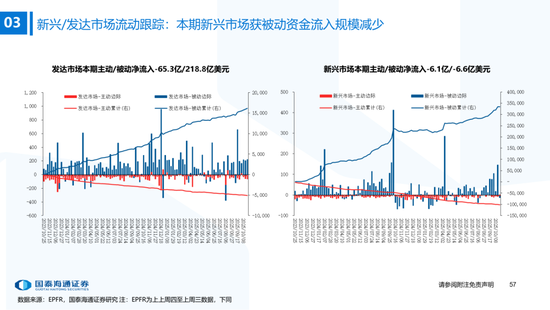

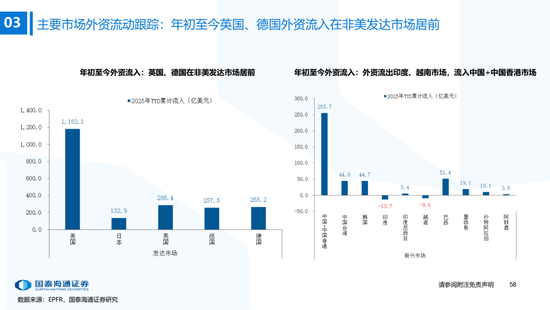

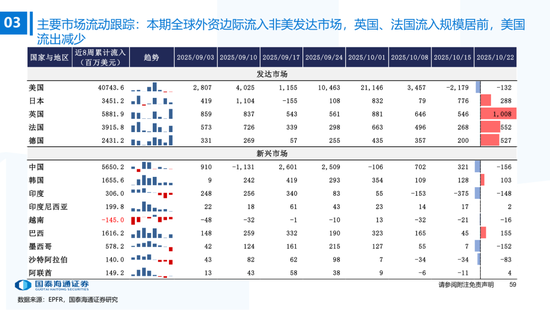

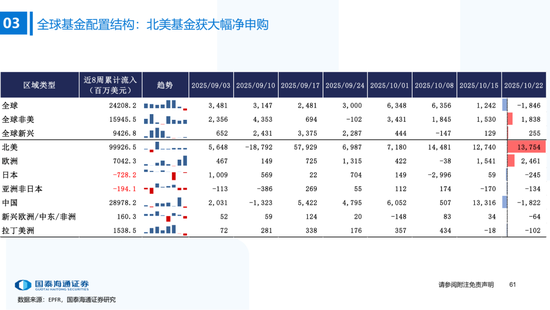

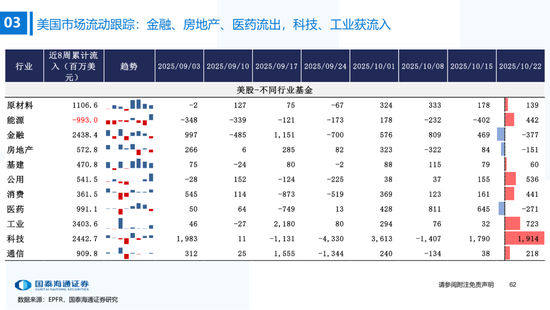

▶港股与全球资金流动:南下资金流入下降,外资边际流入非美发达市场。本期恒生指数收涨3.6%,全球主要市场全线上涨,韩国综指(+5.1%)涨幅居前。资金维度:1)南下资金单周净买入升至172.8亿元,处2022年以来59%分位(MA5);2)本期(截至10/22)发达市场主动/被动资金净流动-65.3亿/218.8亿美元,新兴市场主动/被动资金净流动-6.1亿/-6.6亿美元。仅外资口径看,本期全球外资边际流入非美发达市场,英国(+10.1亿美元)和法国(+5.5亿美元)获流入居前,美国(-1.32亿美元)继续流出。含各国内资的全球整体流动看,美国获流入居前,中国/英国流出。北美基金获大幅净申购,美股科技/工业基金净申购居前。

▶风险提示:数据统计口径存在偏差;数据测算误差;从第三方机构获知数据的偏差风险。

>>>查看更多:股市要闻