报告摘要

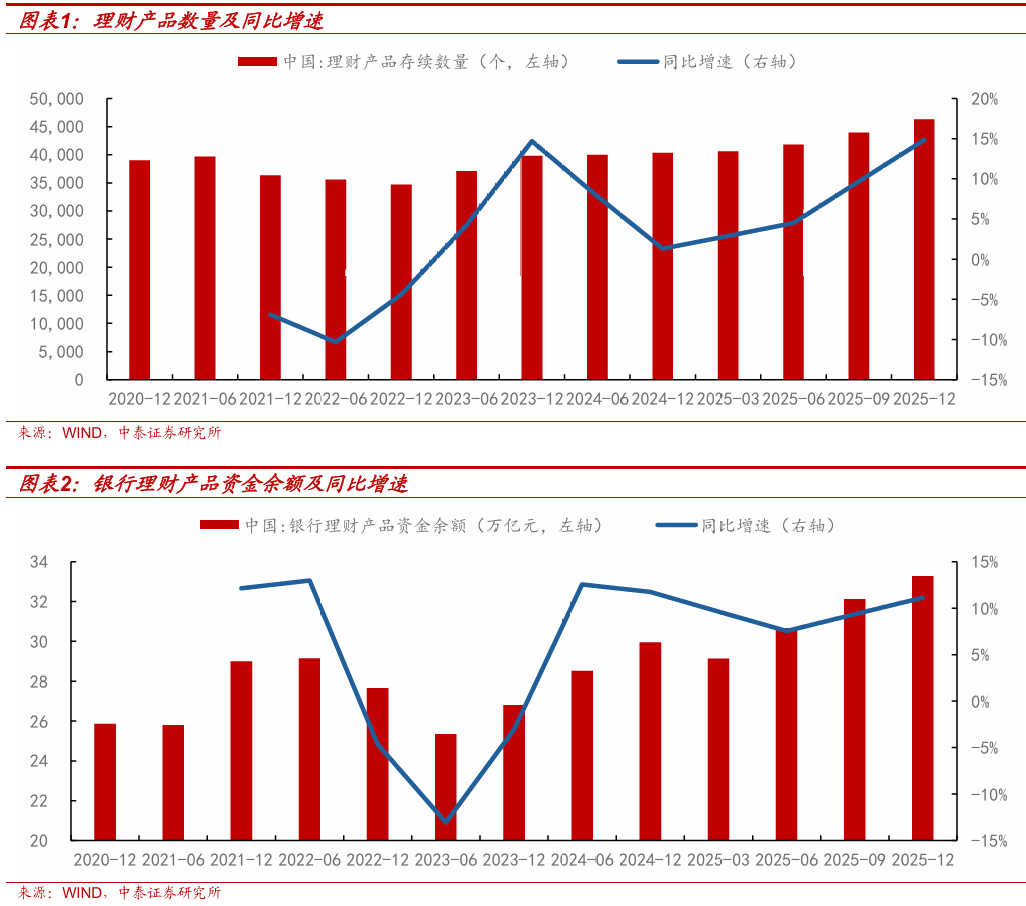

理财产品存续规模为33.29万亿元,同比增长11.2%,全年合计增量为3.34万亿元,全年增量较2024年增加0.19万亿元。

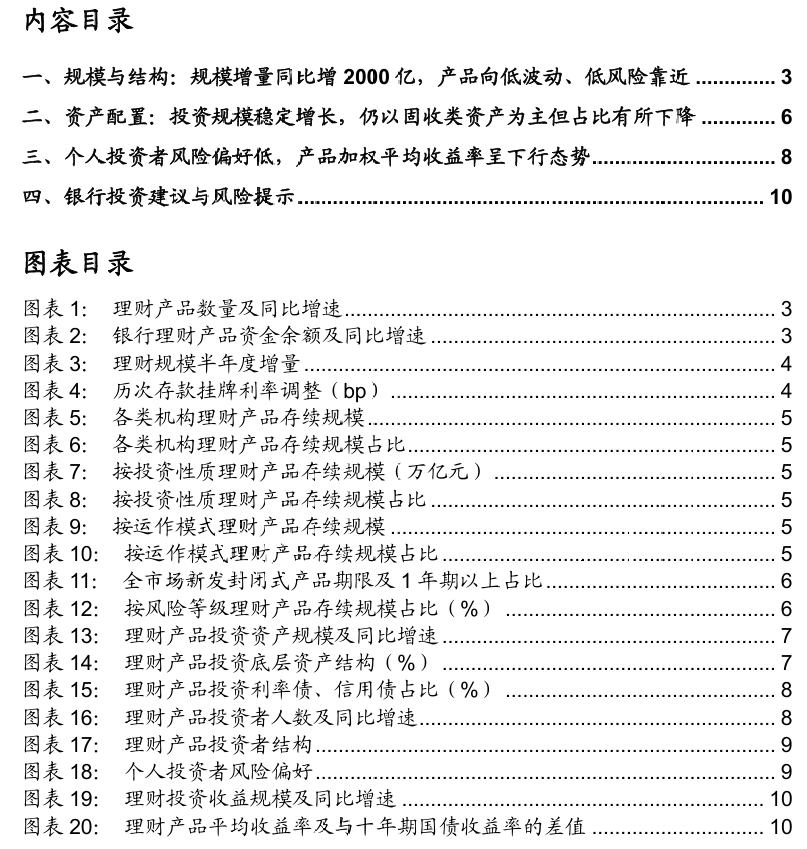

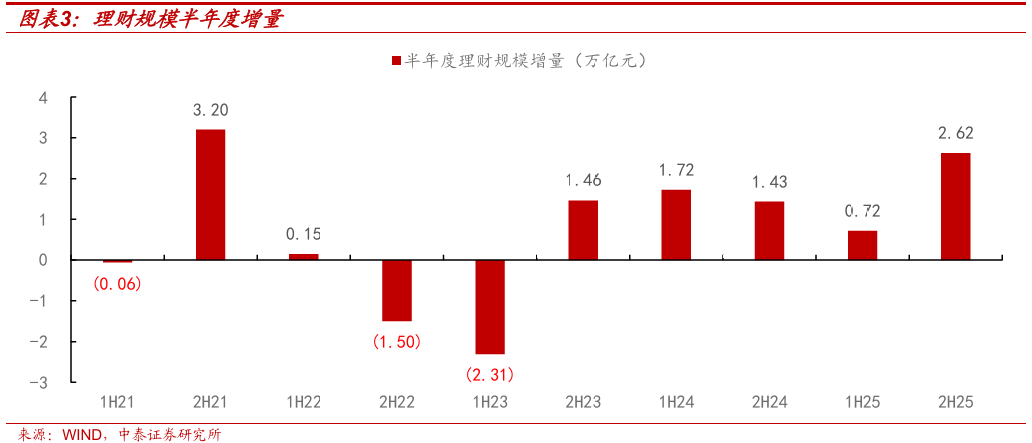

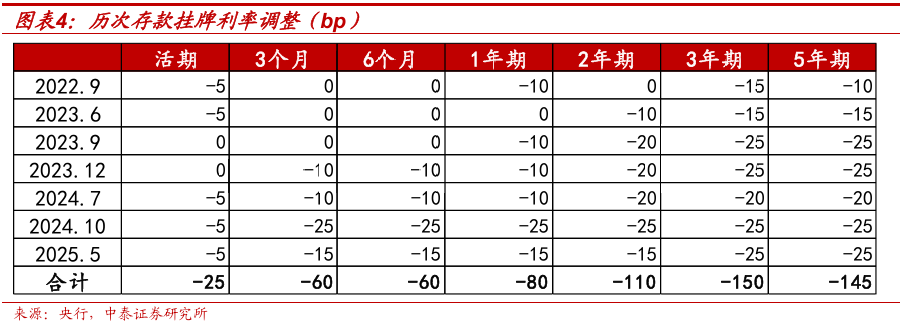

“存款搬家”背景下,全年规模增量同比增近2000亿。2025年,“存款搬家”的叙事持续被市场热议,在2022年后存款挂牌利率多次下降的背景下,到期定存部分流向资本市场如基金、理财、资管等,而银行理财凭借其稳健和低波的特性,成为定存这类低风险偏好资金的重要流向,一定程度上带动理财市场规模的提升。截至2025年末,理财产品存续数量为4.63万只,同比增长14.8%,创2020年以来最高水平;存续规模为33.29万亿元,同比增长11.2%。从增量来看,2025年四个季度增量分别为-0.82亿元、1.53亿元、1.46亿元和1.16亿元,全年合计增量为3.34万亿元,较2024年增加0.19万亿元。

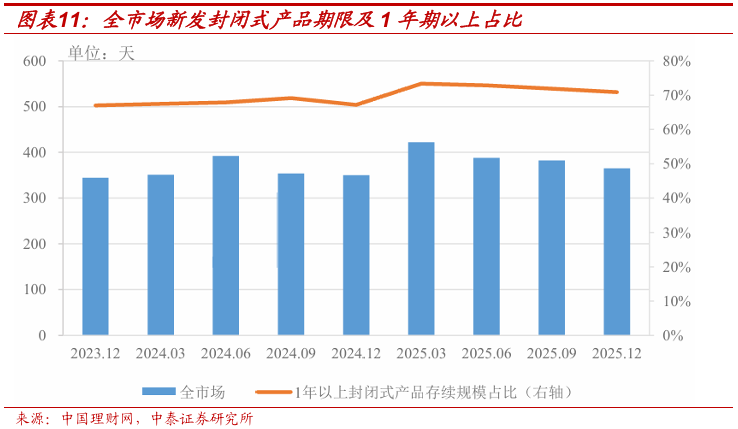

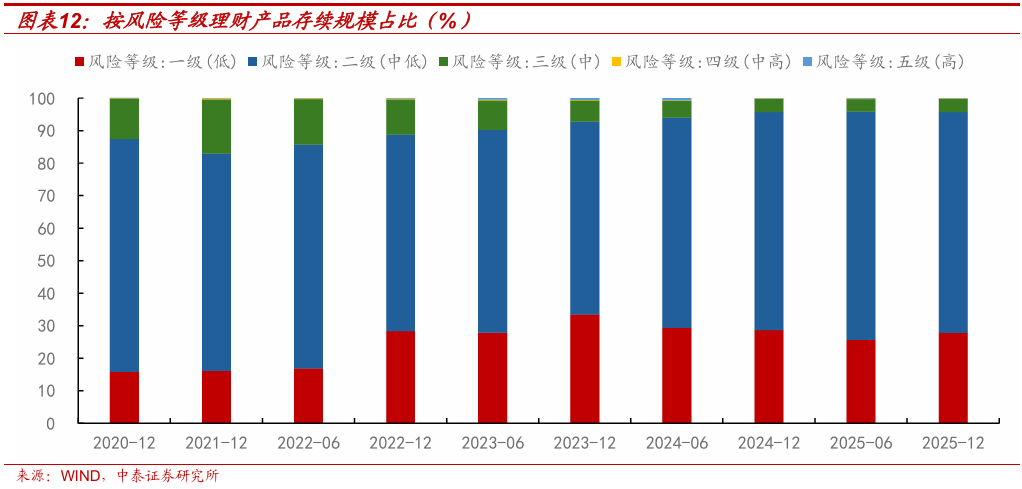

不同维度来看:1)从机构类型:理财公司、银行机构存续规模分别为30.71万亿元、2.58万亿元,占全市场的比例分别为92.25%、7.75%,其中理财公司存续规模占比首次超过90%。2)从产品投资性质:固定收益类、混合类、权益类占比分别为97.1%、2.6%、0.2%,环比分别-0.1、+0.1、0.0个百分点,从更长时间区间来看,固定收益类产品占比高位企稳。3)从运营模式:开放式、封闭式规模分别为26.59万亿元、6.79万亿元,开放式仍为理财规模扩张的主力。封闭式产品期限拉长,1年期以上占比增加。4)从风险等级:中低及以下风险产品占比高达95.73%,同样位于近年较高水平。整体来看,目前理财投资更倾向于低风险与低波动性,同时拉长期限为市场提供长期稳定的资金来源。

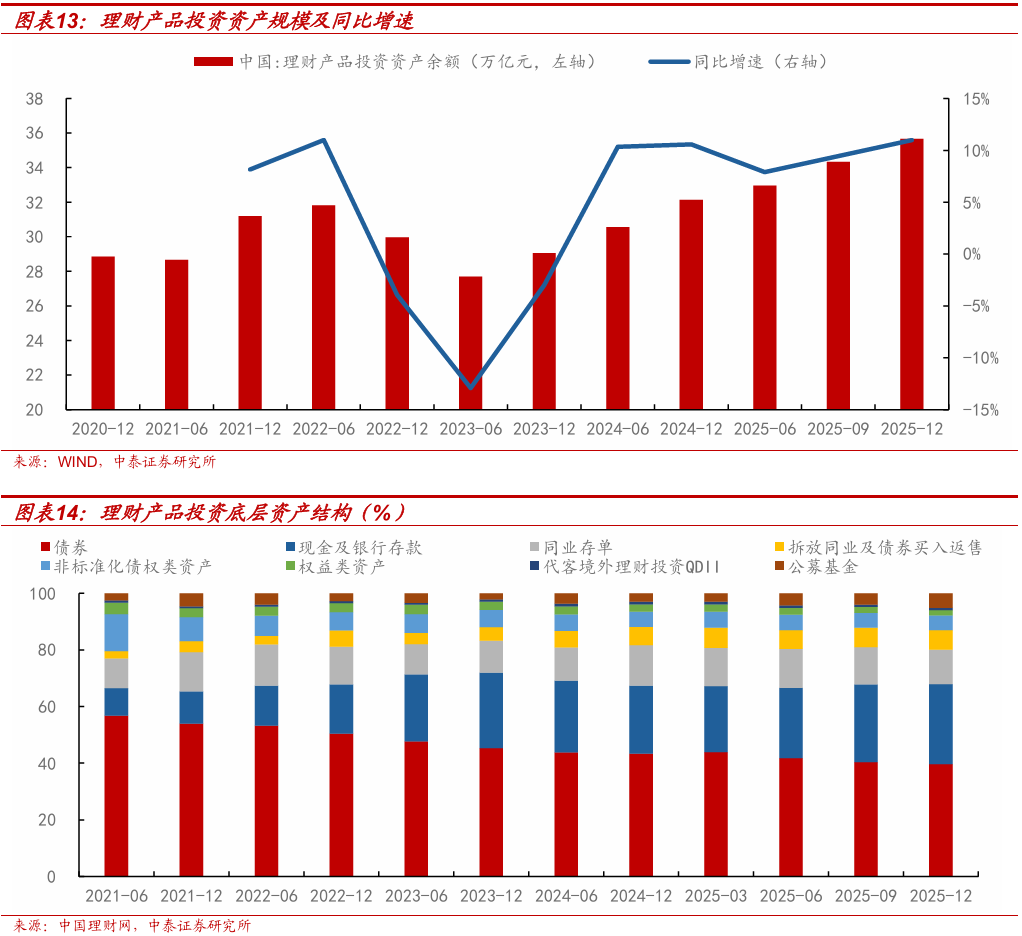

资产配置:截至2025年末,理财产品投资资产合计35.66万亿元,同比增长10.99%,负债合计2.35万亿元,理财产品杠杆率为107.05%,同比下降0.09个百分点。

从理财产品投资资产结构来看,其资产配置仍以固定收益类资产为主,但占比下降。截至2025年末, 1)理财产品投资固定收益类资产(包含债券、同业存单、非标准化债权类资产)占比为57.03%,环比3Q25下降1.67个百分点,较之年初下降6.23个百分点,主因债券类资产占比下降,2025年末为39.73%,环比3Q25下降0.67个百分点,较之年初下降3.71个百分点。2)权益类资产占比为1.90%,环比下降0.2个百分点,较之年初下降0.68个百分点。3)现金及银行存款投资占比提升明显,2025年末为28.2%,较之年初提升4.30个百分点。

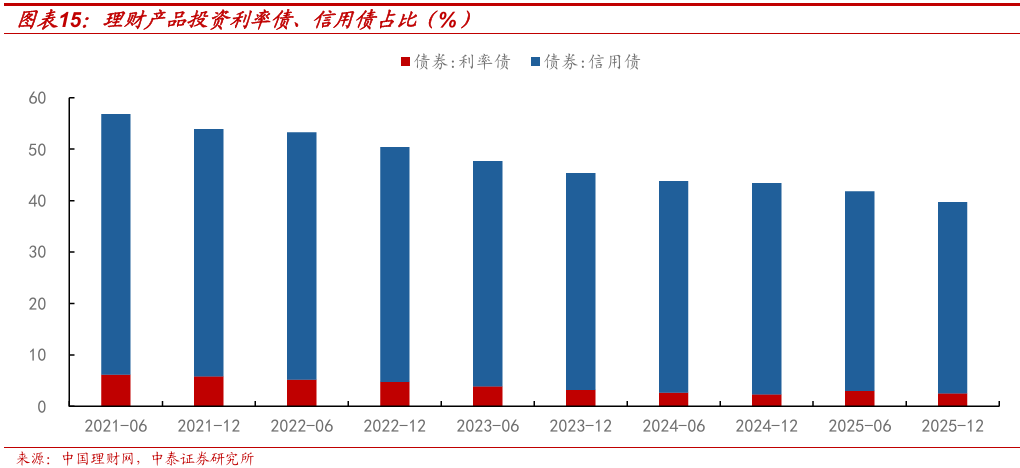

理财资金支持实体经济发展,信用债占比较高。截至2025年末,理财资金通过投资债券、非标债权、权益资产等方式支持实体经济资金规模约为21万亿元,其中债券类资产主要以信用债(包含商业性金融债券、企业债券、公司债券等)为主,2025年末占比为37.21%。

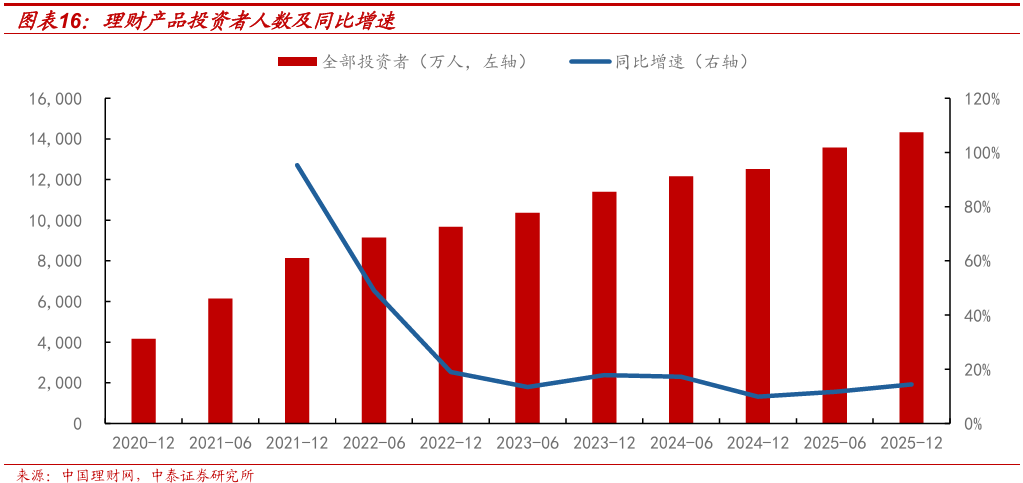

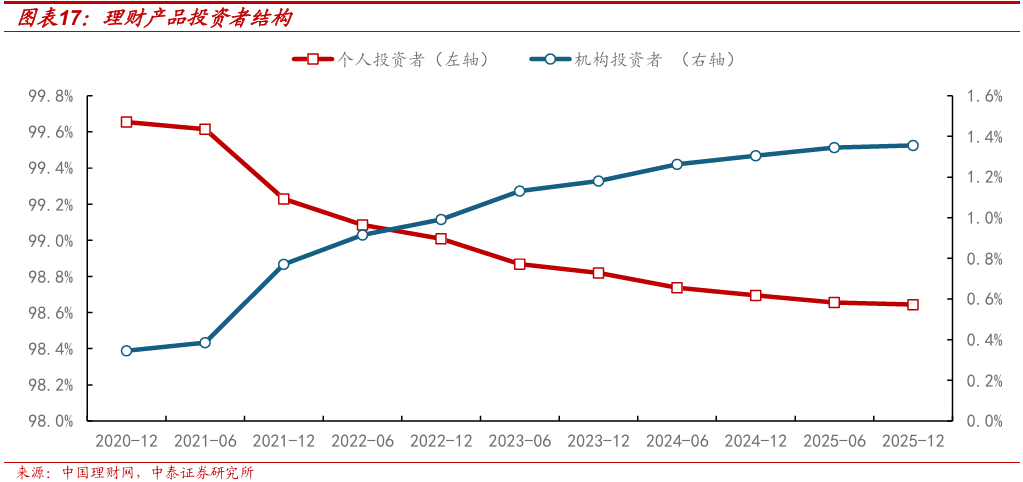

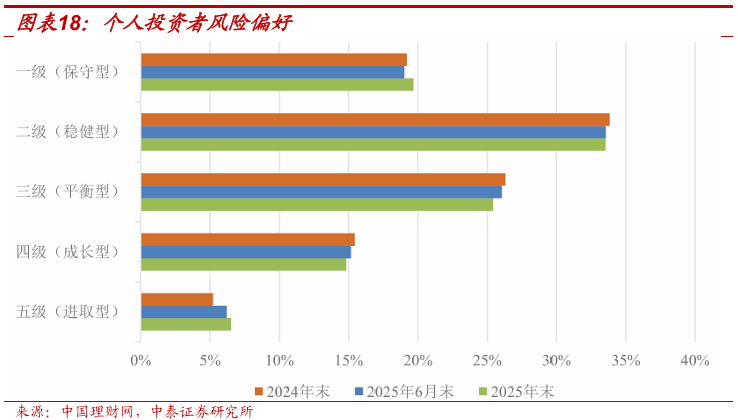

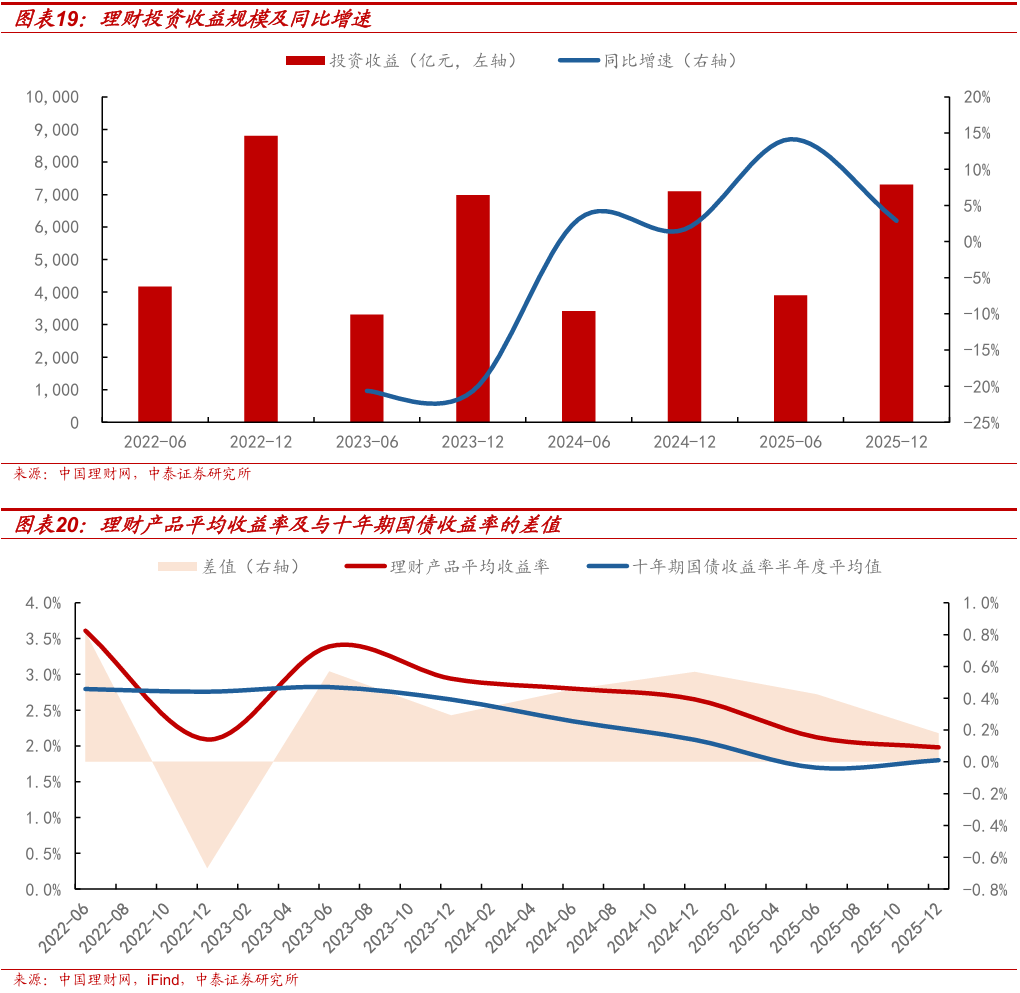

个人投资者风险偏好低,产品加权平均收益率受债市影响呈下行态势。1)截至2025年末,理财投资者数量达1.43亿人,同比增长14.4%。其中,个人投资者、机构投资者分别为14127.32、194.16万人,分别同比增长14.3%、18.8%。2)个人投资者更青睐稳健型产品,2025年末占比为33.54%。3)2024年以来投资收益回归增长区间,2025年全年实现投资收益7303亿元,同比增长2.9%,但受市场资金利率波动影响,理财产品平均收益率呈下行态势,25A为1.98%,环比1H25、24A分别下降0.14、0.67个百分点。

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、杭州银行、渝农商、南京、成都、沪农等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示事件:经济下滑超预期,经济恢复不及预期,数据更新不及时。

正文分析

一、规模与结构:规模增量同比增2000亿,产品向低波动、低风险靠近

“存款搬家”背景下,全年规模增量同比微增2000亿。2025年,“存款搬家”的叙事持续被市场热议,在2022年后存款挂牌利率多次下降的背景下,到期定存部分流向资本市场如基金、理财、资管等,而银行理财凭借其稳健和低波的特性,成为定存这类低风险偏好资金的重要流向,一定程度上带动理财市场规模的提升。截至2025年末,理财产品存续数量为4.63万只,同比增长14.8%,创2020年以来最高水平;存续规模为33.29万亿元,同比增长11.2%,增速同比下降0.6个百分点。从增量来看,2025年四个季度增量分别为-0.82亿元、1.53亿元、1.46亿元和1.16亿元,全年合计增量为3.34万亿元,较2024年增加0.19万亿元。

分机构类型来看,理财公司理财产品规模占比超过90%。截至2025年末,理财公司、银行机构存续规模分别为30.71万亿元、2.58万亿元,分别同比+16.72%、-29.12%,占全市场的比例分别为92.25%、7.75%,其中理财公司存续规模占比首次超过90%。

从产品投资性质来看,固定收益类产品占比高位企稳。截至2025年末,固定收益类、混合类、权益类占比分别为97.1%、2.6%、0.2%,环比1H25分别-0.1、+0.1、0.0个百分点。从更长区间来看,固定收益类产品比例较之2022年提升2.6个百分点,理财投资更倾向于低波动性。

从运营模式来看,开放式理财产品仍为主力。截至2025年末为26.59万亿元,占比为79.9%,环比基本持平,其中现金管理类产品规模为7.04万亿元,占开放式理财产品规模比例为26.5%,位于2022年以来较低水平,可能与监管趋严、低利率环境下资产收益率承压等因素相关。封闭式理财产品规模为6.70万亿元,增长幅度不大,较之2020年末仅增加1.23万亿元,且4Q25单季增加0.85万亿元。从封闭式理财产品期限来看,2025年新发封闭式理财产品加权平均期限在322至489天之间,且1年期以上占比较年初增加3.72个百分点至70.87%,期限的拉长为市场提供了长期稳定的资金来源。

从风险等级来看,低风险和中低风险产品规模占比高位稳定。截至2025年末,低风险、中低风险、中风险、中高风险、高风险产品占比分别为27.84%、67.89%、4.03%、0.12%、0.12%,其中中低风险及以下占比高达95.73%,较年初基本持平,较2020年末提升8.21个百分点,体现出当前理财市场更倾向于低波动、低风险产品。

二、资产配置:投资规模稳定增长,仍以固收类资产为主但占比有所下降

理财产品投资余额稳步增长。截至2025年末,理财产品投资资产合计35.66万亿元,同比增长10.99%,负债合计2.35万亿元,理财产品杠杆率为107.05%,同比下降0.09个百分点。

从理财产品投资资产结构来看,其资产配置仍以固定收益类资产为主,但占比下降。截至2025年末,1)理财产品投资固定收益类资产(包含债券、同业存单、非标准化债权类资产)占比为57.03%,环比3Q25下降1.67个百分点,较之年初下降6.23个百分点,主因债券类资产占比下降,2025年末为39.73%,环比3Q25下降0.67个百分点,较之年初下降3.71个百分点。2)权益类资产占比为1.90%,环比下降0.2个百分点,较之年初下降0.68个百分点。3)现金及银行存款投资占比提升明显,2025年末为28.2%,较之年初提升4.30个百分点。

理财资金支持实体经济发展,信用债占比较高。理财产品响应国家政策号召,发挥资金优化配置功能,大力支持实体经济发展。截至2025年末,理财资金通过投资债券、非标债权、权益资产等方式支持实体经济资金规模约为21万亿元,其中债券类资产主要以信用债(包含商业性金融债券、企业债券、公司债券等)为主,2025年末占比为37.21%。具体来看,截至2025年末,理财资金投向绿色债券,一带一路、区域发展、扶贫纾困等专项债券,中小微企业资金规模分别超3800亿元、1100亿元、5.4万亿元,持续为国家重大战略输送长期稳定资金,支持高端制造业、战略性新兴产业等领域发展。

三、个人投资者风险偏好低,产品加权平均收益率呈下行态势

投资者数量增长稳定,个人投资者为主力。截至2025年末,理财投资者数量达1.43亿人,同比增长14.4%。其中,个人投资者、机构投资者分别为14127.32、194.16万人,分别同比增长14.3%、18.8%,其中个人投资者占比达98.6%。

从个人投资者风险偏好来看,稳健型产品最受投资者青睐,占比为33.54%,其次为平衡型产品与保守型产品。2025年偏好保守型、进取型产品的投资者占比较年初分别增加0.48、1.30个百分点。

2024年以来投资收益回归增长区间,加权投资收益率呈下滑态势。2024年后,理财产品为投资者创造的投资收益增速转正,1H24、24A、1H25、25A分别同比增长3.1%、1.7%、14.2%、2.9%。但受市场资金利率波动影响,理财产品平均收益率呈下行态势,25A为1.98%,环比1H25、24A分别下降0.14、0.67个百分点,相较于十年期国债收益率(半年度平均值)优势分别环比下降0.25、0.39个百分点至0.18%。

四、银行投资建议与风险提示

投资建议:1、银行股经营模式和投资逻辑从“顺周期”到“弱周期”:市场强时,银行股短期偏弱;但经济偏平淡期间,银行股高股息持续会具有吸引力,继续看好银行股稳健性和持续性;两条选股逻辑。(逻辑详见报告《银行股:从“顺周期”到“弱周期”》。2、银行股两条投资主线:一是拥有区域优势、确定性强的城农商行,区域包括江苏、上海、成渝、山东和福建等(详见我们区域经济系列深度研究),重点推荐江苏银行、齐鲁银行、杭州银行、渝农商、南京、成都、沪农等区域银行。二是高股息稳健的逻辑,重点推荐大型银行:六大行(如农行、建行和工行);以及股份行中招商、兴业和中信等。

风险提示:经济下滑超预期,经济恢复不及预期,数据更新不及时

证券研究报告:详解2025年理财年度报告:规模稳步增长,增配现金类资产

对外发布时间:2025年2月9日

报告发布机构:中泰证券研究所

参与人员信息:

戴志锋 | SAC编号:S0740517030004 | 邮箱:daizf@zts.com.cn

邓美君 | SAC编号:S0740519050002 | 邮箱:dengmj@zts.com.cn

陈 程| SAC编号:S0740525110001 | 邮箱:chencheng07@zts.com.cn

中泰银行团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,中泰证券研究所所长、国家金融与发展实验室特约研究员。获2024年新财富银行业最佳分析师第三名、2023年新财富银行业最佳分析师第五名、2022年新财富银行业最佳分析师第四名、2021年新财富银行业最佳分析师第二名、2020年新财富银行业最佳分析师第三名、2018-2019年新财富银行业最佳分析师第二名、2019-2020年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等。

邓美君(执业证书编号:S0740519050002) 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

马志豪(执业证书编号:S0740523110002) 银行业分析师,南开大学金融学本科、南开大学金融学硕士,曾就职于东北证券,2023年加入中泰证券。

杨超伦(执业证书编号:S0740524090004) 银行业分析师,加州大学圣地亚哥分校金融硕士,曾就职于某商业银行总行,2022年加入中泰证券。

陈 程(执业证书编号:S0740525110001) 银行业分析师,复旦大学本科、新加坡国立大学应用经济学硕士,曾就职于东北证券,2025年加入中泰证券。

刘雨哲(执业证书编号:S0740125110011)银行业助理分析师,南加州大学应用与计量经济学硕士,2025年加入中泰证券。

谢谢阅读

>>>查看更多:股市要闻