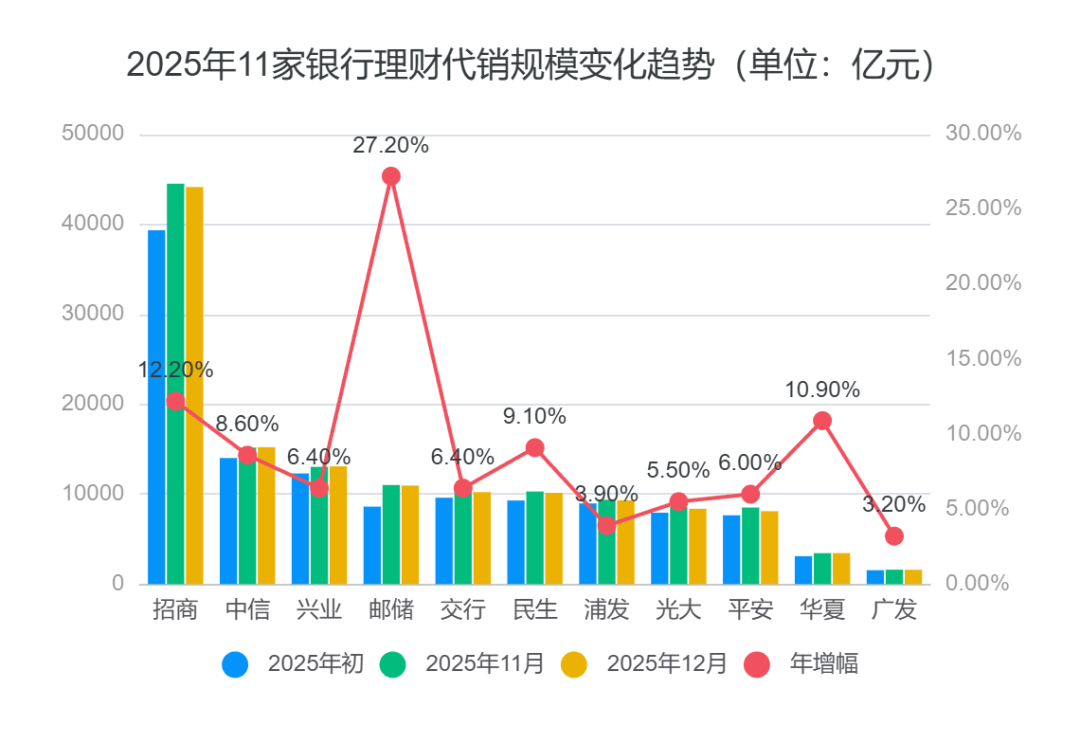

2025年收官之际,银行理财市场交出了一份稳健增长的答卷。据21世纪经济报道独家获取的数据显示,截至2025年12月,11家全国性银行(含2家国有大行、9家股份制银行)代销理财规模达13.46万亿元,较年初增长10%,全年增量超1.22万亿元。尽管12月环比微降1.05%,延续了“季末收缩”的季节性特征,但整体趋势依然向好。

更值得关注的是,在这场看似平静的增长背后,一场结构性变革正在悄然上演——邮储银行强势“飞升”,招商银行持续领跑,中小银行加速退场,理财子公司主导格局日益清晰。

一、座次重排:邮储银行成最大“黑马”

在11家银行中,代销排名整体稳定,唯有一家实现跨越式跃升——邮储银行。

相比之下,素有“零售之王”之称的招商银行以4.41万亿元的绝对规模稳居榜首,遥遥领先第二梯队。中信银行(1.5万亿)、兴业银行(1.3万亿)紧随其后,交行、邮储、民生三家均站上万亿关口。而浦发、光大、平安规模在8000亿–9300亿区间,华夏(3400亿)、广发(1600亿)则相对靠后。

一个关键信号:理财代销的竞争,已从“产品之争”转向“渠道+服务+战略”三位一体的综合较量。

二、邮储为何能“逆袭”?

邮储银行的爆发并非偶然,而是战略转型与渠道优势共振的结果。

1. 4万个网点,下沉市场的“天然护城河”

作为唯一一家网点深入县域、乡镇的国有大行,邮储拥有约4万个营业网点,客户基础广泛且风险偏好偏稳。在“存款利率下行+居民定期集中到期”的背景下,低波动、稳收益的理财产品成为存款客户的理想替代品。

2. 从“卖产品”到“做配置”

2025年初,邮储总行新设“财富管理部”,明确将战略重心从传统销售转向资产配置与高净值客户服务。一位分行负责人透露:“现在我们不是推销员,而是客户的投资顾问。”

3. 抓住“存款搬家”窗口期

2025年,“存款搬家”仍是理财增长的核心逻辑。邮储精准捕捉这一趋势,通过优化产品结构、强化客户教育,成功将大量储蓄资金转化为理财配置。

某国有大行理财子投资经理评价:“中邮理财2025年规模增速近30%,风格稳健,非常契合下沉市场客户需求。”

三、季末微降不改长期向好

尽管12月代销规模环比略降1.05%,但这一波动属正常季节性调整。

华宝证券指出,银行理财长期呈现“季末收缩、季初回升”的规律,主因是季末为满足母行流动性监管指标(如存贷比、LCR),理财资金阶段性“回表”。进入新季度后,新产品发行又会承接回流资金,推动规模回升。

值得注意的是,2025年12月的收缩幅度远小于往年——这得益于理财估值整改进入收官阶段,前期浮盈释放对净值形成“修饰效应”,产品表现稳健,有效稳住了投资者信心。

四、行业大势:马太效应加剧,理财子成主角

2025年,银行理财市场正经历深刻重构:

✅ 投资者结构持续扩容

✅ 中小银行加速退出

✅ 头部机构加速“圈地”

招银理财、信银理财、中银理财等纷纷拓展代销“朋友圈”,新增多家农商行作为合作渠道,渠道下沉+品牌输出成为扩大份额的关键策略。

五、2026展望:规模有望突破38万亿

多家券商预测,2026年银行理财市场将迎来新一轮增长:

结语:理财新时代,拼的是“深度”而非“速度”

2025年的数据告诉我们:

银行理财的竞争,早已不是谁卖得快、谁收益高,而是谁能真正理解客户、服务客户、陪伴客户。

邮储的崛起,不是靠激进营销,而是靠渠道纵深+服务升级+战略定力;

招行的领先,也不仅是品牌光环,更是多年财富管理能力的厚积薄发。

未来,随着中小银行退场、理财子主导、投资者日益成熟,“马太效应”将愈发显著。唯有深耕客户、夯实专业、拥抱转型的机构,才能在这场长跑中笑到最后。

对普通投资者而言,这也意味着:选择一家真正懂你、能陪你穿越周期的财富伙伴,比追逐短期高收益更重要。

——毕竟,稳稳的幸福,才是理财的终极目标。

>>>查看更多:股市要闻