一、汽车车灯产品持续升级,价值量不断提升

汽车车灯作为汽车照明与信号系统的核心组成部分,其技术发展与汽车工业的进步密切相关。从早期的乙炔灯到现代的LED、激光大灯,车灯经历了多次技术革新,逐步向智能化、节能化方向演进。随着光源技术的发展、车辆安全性要求的提升、整车智能化水平的提升以及车辆造型设计的发展,车灯产品在各个维度都在持续升级,带动车灯价值量不断提升。

车灯产品的升级路径

车灯分类 | 光源技术升级 | 智能化升级 | 结构造型升级 |

前照灯 | 卤素大灯→氙气大灯→LED 大灯→激光大灯 | 普通前照灯→AFS→ADB/HD ADB/DLP | - |

后组合灯 | 卤素尾灯→LED 尾灯→OLED 尾灯 | - | 后组合灯由分离式向贯穿式发展 |

其他车灯 | - | 像素显示化交互灯 | 小灯的升级更多的体现在品类的增加,如室内氛围灯、发光格栅、LOGO灯、迎宾灯和星环灯等 |

资料来源:观研天下整理

前照灯方面,传统卤素前照灯的价格在 200-250 元每只;氙气大灯的价格在 400-500 元每只;LED 大灯的价格在 800-1000 元每只;智能化程度更高的 ADB 大灯价格为 1300-3000 元每只;DLP 大灯的价格高达 7000-8000 元每只。

后组合灯方面,传统卤素后组合灯价格为 400-500 元每套;LED 后组合灯价格为 800-1200 元每套;OLED 后组合灯价格为 2500-3000 元每套。贯穿式后组合灯的价格要高于传统分离式后组合灯。

小灯方面,传统小灯配置的单车价值量在 400-800 元,而新增品类的小灯价值量更高,如氛围灯价格一般在 800-1000 元每套,外饰星环灯一般在 1200 元/套。

不同车灯产品价值量

车灯分类 | 产品价值量 | ||

前照灯 | 卤素 | 氙气 | LED |

200-250 元/只 | 400-500 元/只 | 800-1000 元/只 | |

ADB | HD ADB | DLP | |

1300-3000元/只 | 3000-4000 元/只 | 7000-8000元/只 | |

后组合灯 | 卤素 | LED | OLED |

400-500 元/套 | 800-1200 元/套 | 2500-3000元/套 | |

小灯 | 传统小灯配置 | 氛围灯 | 星环灯 |

400-800元/单车 | 视配置约 800-1000元/套 | 1200元/套 | |

资料来源:观研天下整理

二、新能源汽车普及推动高附加值车灯产品渗透,我国车灯市场快速扩容

根据观研报告网发布的《中国汽车车灯行业发展趋势研究与未来投资分析报告(2025-2032年)》显示,相比燃油汽车,新能源汽车产品迭代更快、科技感更强、智能化程度更高,新能源汽车的迅速推广、普及对车灯产品的升级、高附加值车灯产品的渗透有巨大的推动作用,随着高附加值车灯产品需求增多,我国汽车车灯市场快速扩容。

数据来源:观研天下数据中心整理

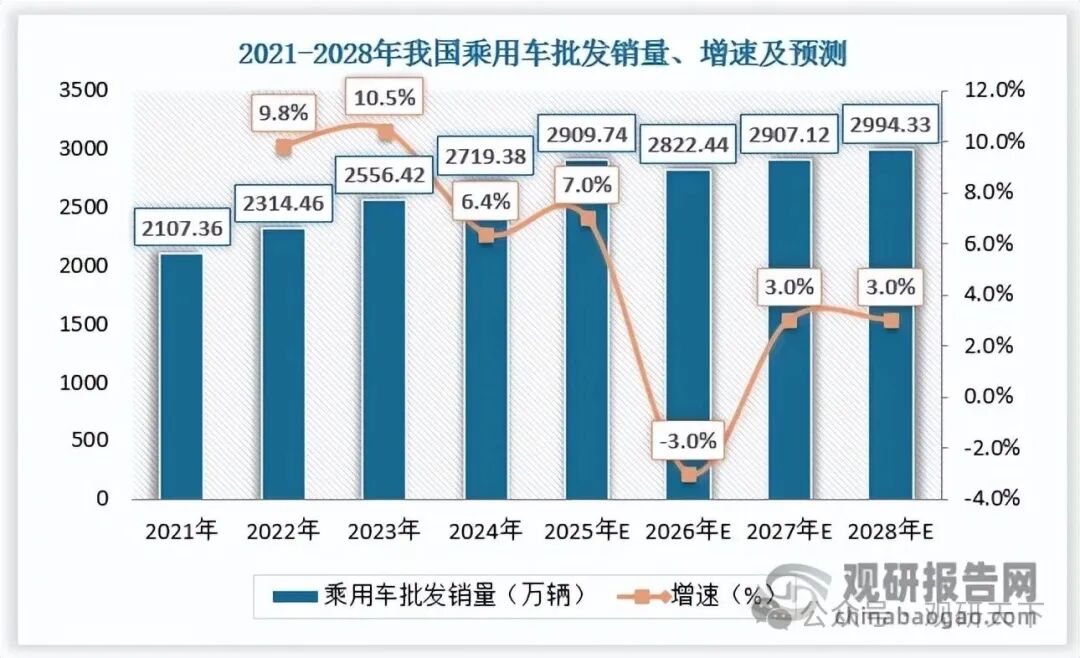

数据来源:观研天下数据中心整理根据数据,2021-2024年我国乘用车批发销量由2107.36万辆增长至2719.38万辆,乘用车车灯市场规模由627.57亿元增长至919.25亿元,CAGR达13.6%。预计2025-2028年我国乘用车批发销量由2909.74万辆增长至2994.33万辆,乘用车车灯市场规模由1048.25亿元增长至1402.28亿元,CAGR达10.2%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理 数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理三、我国汽车车灯行业呈现双龙头竞争格局,未来市场将进一步向头部企业倾斜

汽车车灯为汽车安全件、外观件、功能件和独供件,市场进入壁垒较高,主要体现在客户资源、极速、成本、质量认证四个方面:

汽车车灯行业壁垒

壁垒 | 难点 | 具体内容 |

客户资源壁垒 | 供应商替换成本高,先发优势较大 | 车灯厂与整车厂合作较为密切,由于车灯产品对整车安全有着直接影响,且车灯产品需持续更新,所以主机厂通常选择和固定的车灯供应商合作,车灯供应商替换成本较高,因此原有供应商有着较大的先发优势。 |

技术壁垒 | 车灯技术要求高 | 车灯制造对产品性能、质量可靠性等要求较高,汽车灯具制造需要运用跨学科(材料学、光学、电子学、机械工程等)的知识和技术,这些知识和技术的掌握通常需要一个长期积累的过程。 |

成本壁垒 | 充分竞争,新进入者短期难有成本优势 | 车灯行业需要大量前期投资,在产品形成销售收入之前需购置生产设备、进行产品研发设计、模具开发和工装开发,新进入者难以在短期形成较大规模,摊低成本。 |

质量认证壁垒 | 须通过车规认证和主机厂供应商评审 | 新进入者需要通过车规级要求和主机厂自身的严格评审。 |

资料来源:观研天下整理

因此当前我国汽车车灯市场分布较集中,行业呈现双龙头竞争格局。2021年华域视觉、星宇股份合计占据36%的市场份额,分别占比22%、14%;小糸等其他企业市场份额均不足10%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理汽车车灯升级趋势使市场进一步向头部企业倾斜。根据数据,2020-2024年华域视觉收入由110.00亿元增长至124.00亿元,星宇股份收入由73.23亿元增长至132.53亿元。

数据来源:观研天下数据中心整理(zlj)

数据来源:观研天下数据中心整理(zlj)本行业相关报告:

《中国汽车车灯行业发展趋势研究与未来投资分析报告(2025-2032年)》

观研报告网 ChinaBaoGao.com

【版权申明】本文著作权为观研天下®️所有,未经授权不得转载。 |

>>>查看更多:股市要闻