(来源:小康金融)

事项:

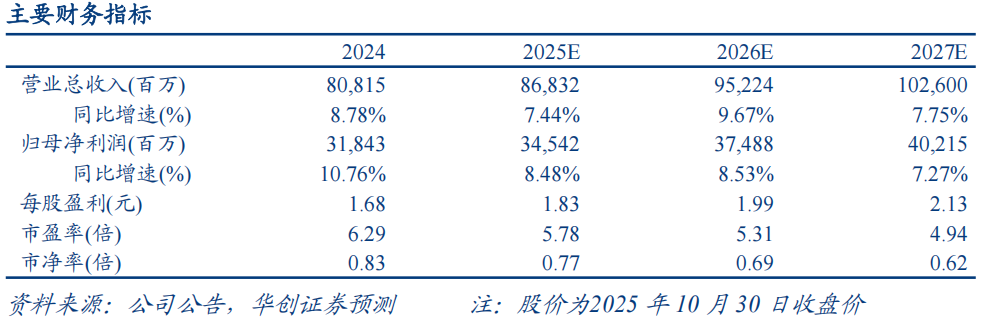

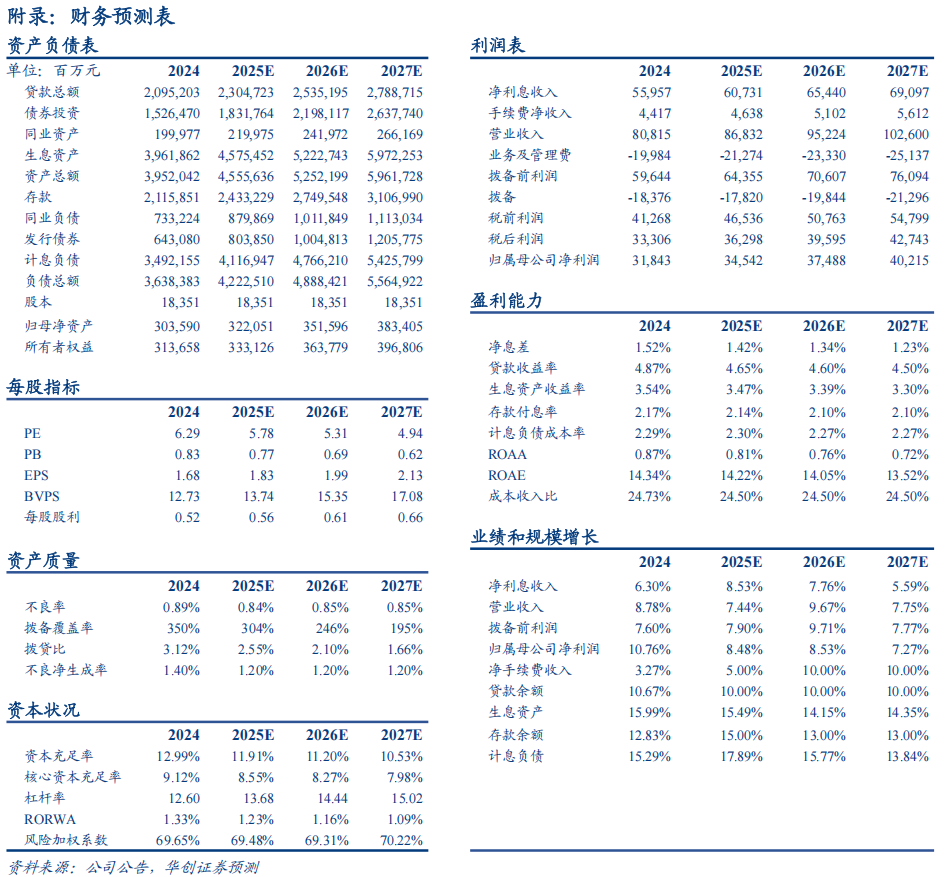

10月30日,江苏银行披露2025年三季报,2025年前三季度实现营业收入671.83亿元,同比增长7.83%(上半年+7.78%);实现归母净利润305.83亿元,同比增长8.32%(上半年+8.05%)。3Q25末不良贷款率0.84%,环比持平,拨备覆盖率322.62%,环比下降8.4pct。

评论:

营收增速保持稳健,负债成本优势持续凸显,驱动净利息收入高增,利润增长韧性十足。1)25Q1-Q3营收同比增长7.83%,归母净利润同比增长8.32%,在上市银行中继续呈现较优水平。业绩核心驱动力来自净利息收入的强劲增长,前三季度净利息收入达498.68亿元,同比大幅增长19.61%,主要得益于强劲的扩表和卓越的负债成本管控能力,前三季度利息支出同比基本持平,有效对冲了资产端定价压力。2)非息收入中,手续费及佣金净收入表现亮眼,同比增长19.97%至45.49亿元,财富管理、债券承销等“绿色中收”业务贡献突出。但受利率市场波动影响,前三季度公允价值变动录得净损失10.01亿元(去年同期为净收益34.53亿元),对非息收入形成一定拖累。3)成本控制良好,前三季度成本收入比为21.50%,保持在同业较低水平。在资产质量向好的背景下,公司继续加大拨备计提力度,信用减值损失同比增长30.42%,进一步夯实资产质量。

规模扩张延续强势,对公业务引领信贷高增,零售业务主动调优。公司延续上半年“进”的态势,资产负债规模快速扩张,3Q25末总资产达4.93万亿元,较年初高增24.68%。各项贷款余额2.47万亿元,较年初增长17.87%。1)对公端:对公贷款(不含贴现)余额1.66万亿元,是信贷增长的主要抓手。公司立足江苏经济沃土,持续加大对实体经济的支持力度,重点投向基础设施、制造业等领域。在巩固江苏省内根据地的同时,公司在长三角、粤港澳大湾区、京津冀三大经济圈的布局持续深化,预计三季度新设的宁波分行存贷款继续增长强劲,展现出强大的跨区域拓展能力。2)零售端:业务增长结构性调整,个人贷款余额6865亿元,环比小幅压降。公司在消费贷、按揭贷保持稳健增长的同时,主动调控信用卡等业务规模,以应对外部环境变化和控制风险。

息差仍有下行压力,负债端管控是核心。Q3江苏银行根据时点数测算的单季年化净息差1.59%,环比下行2bp,其中资产端收益率环比下降4bp至3.43%,负债端付息率环比下降2bp至1.81%。公司通过主动下调存款挂牌利率、优化客户与产品结构等方式,有效压降负债成本,随着近两年吸收的高成本定期存款逐步到期重定价,预计未来2-3年负债成本仍有持续下降空间。资产端公司通过加大对公信贷投放、优化客户结构等方式,努力维持资产收益率的相对稳定。

资产质量稳中向好,风险抵补能力充足。截至3Q25末,公司不良贷款率0.84%,环比持平,处历史低位。测算的单季年化不良净生成率0.94%,环比Q2基本持平。从前瞻性指标看,关注类贷款占比1.28%,环比小幅上行4bp,较年初下降12bp,资产质量总体优异。结合中报分领域资产质量看,零售领域风险企稳向好,零售贷款不良率1H25下降至0.87%;对公地产贷款不良率中报虽有所上升,但公司整体房地产开发贷敞口仅占总贷款的3%左右,风险敞口小,且已计提充足拨备,整体风险可控。公司拨备覆盖率322.62%,环比下降8.4pct,仍远高于监管要求,风险抵补能力强劲。

投资建议:略。

风险提示:宏观经济复苏不及预期;重点领域资产质量恶化超预期;区域信用风险集中暴露。

数据追踪

>>>查看更多:股市要闻