(来源:小康金融)

事项:

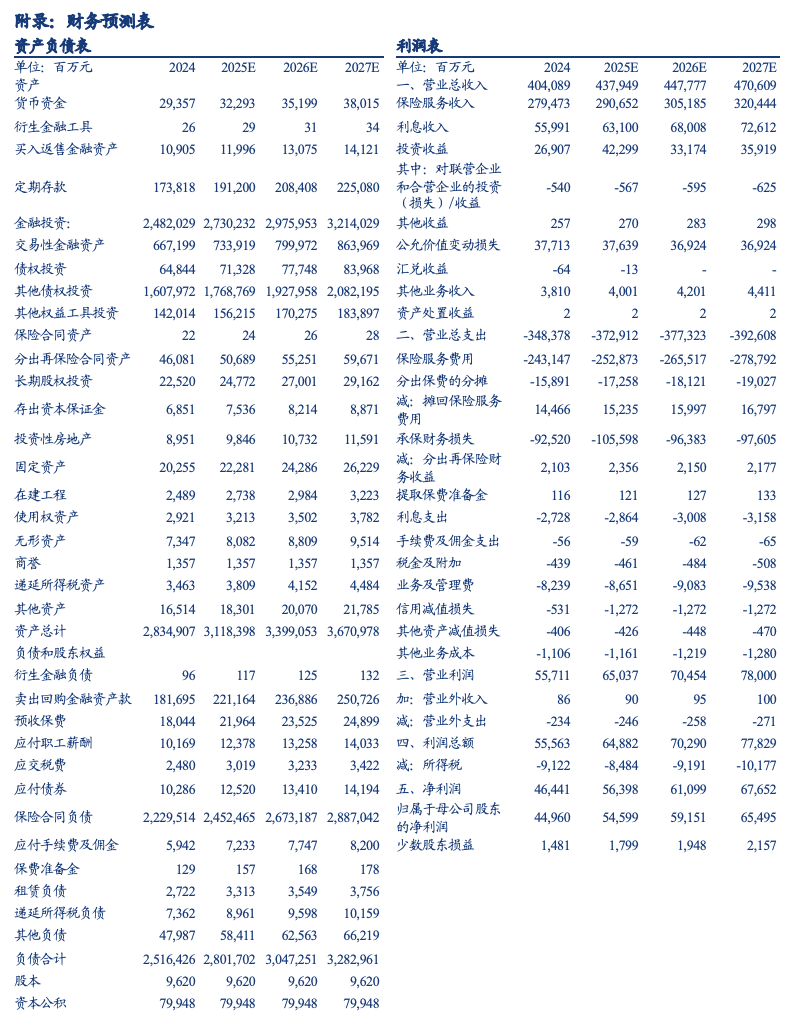

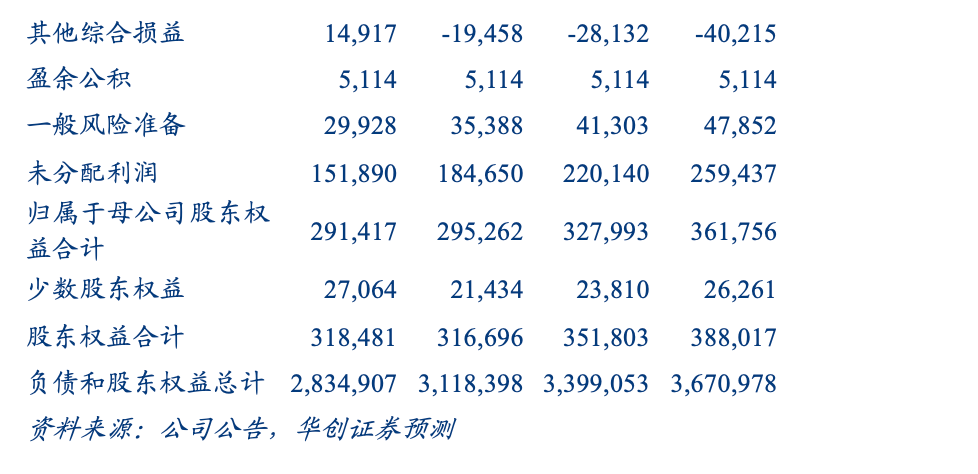

2025Q1-3,集团实现归母净利润457亿元,同比+19.3%;归母营运利润285亿元,同比+7.4%;新业务价值154亿元,可比口径下同比+31.2%;产险COR为97.6%,同比-1pct;未年化净投资收益率2.6%,同比-0.3pct;未年化总投资收益率5.2%,同比+0.5pct。

评论:

银保驱动新单,价值率持续改善支撑NBV快速增长。2025Q1-3,太保寿险实现规模保费2639亿元,同比+14.2%。其中,新保业务合计852亿元,同比+19%,主要受益于银保渠道高增,银保新单同比+52.4%。2025Q1-3,太保寿险实现新业务价值154亿元,可比口径下同比+31.2%。根据NBV、新单与NBV margin的关系倒算,我们预计NBV margin相对提升10%,预计主要受益于预定利率调整和个险报行合一。

个险渠道分红险转型更进一步,或受益于网点拓张银保新单高增。2025Q1-3,太保寿险代理人渠道实现规模保费同比+2.9%,其中新单同比-1.9%,增速承压或受报行合一影响,月均保险营销员18.1万人,环比25H1减少0.2万人。但改革同时带来人力质效提升,核心人力月人均首年规模保费同比+16.6%,分红险转型亦深入推进,新保期缴中占比提升至58.6%。2025Q1-3,银保渠道规模保费同比+63.3%;其中新单同比+52.4%,预计受银保渠道网点取消“1+3”限制驱动+低基数;新保期缴同比+43.6%至160亿元,在新单中占比42%。

非车险拖累产险增长,COR同比优化。2025Q1-3,太保产险实现原保费1602亿元,同比+0.1%,其中车险同比+2.9%,非车险同比-2.6%,增速受主动调整业务结构影响。我们认为,产险不同发展阶段均面临量价均衡取舍问题,公司优化结构有助于风险出清,提升产险盈利水平。2025Q1-3,太保产险COR为97.6%,同比-1pct,或同时受上述结构调整及自然灾害同比减少驱动。

净投资收益率仍受利率中枢下行影响,预计权益投资驱动总投资收益率上行。截至2025Q3,集团投资资产2.97万亿,较上年末+8.8%。2025Q1-3,公司实现未年化净投资收益率2.6%,同比-0.3pct;未年化总投资收益率5.2%,同比+0.5pct。我们认为,公司在把握低估值、高股息品种同时强化权益主动管理,哑铃型策略有望兼顾发挥夯实净投资收益率基础和增厚投资收益的职能。

投资建议:略。

风险提示:监管变动、改革不及预期、权益市场震荡、长期利率下行

数据追踪

>>>查看更多:股市要闻