(来源:孙婷非银金融研究)

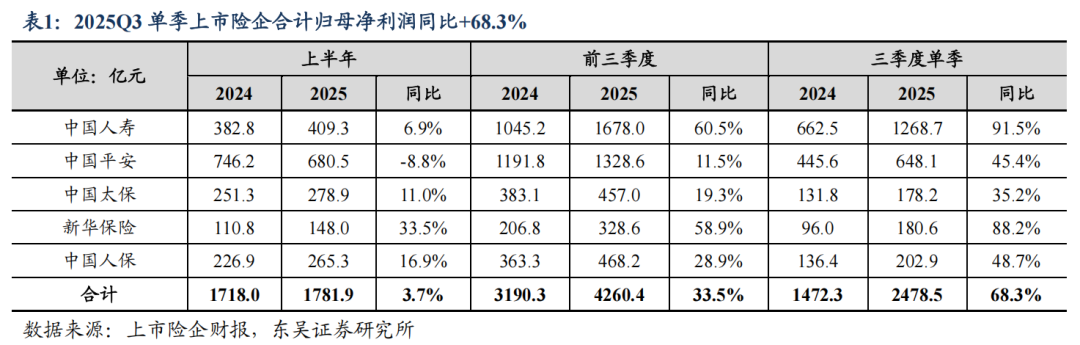

1、前三季度上市险企归母净利润合计同比+33.5%,Q3单季同比+68.3%

1)归母净利润:受投资收益提升带动,在高基数基础上继续超高增长。①前三季度各险企均实现两位数增长,其中国寿、新华增速最快,分别同比+60.5%、+58.9%,预计主要由于股票FVTPL占比较高。而平安增速最低,同比+11.5%。②Q3单季普遍高增长,国寿、新华同样领先同业,分别同比+91.5%、+88.2%。

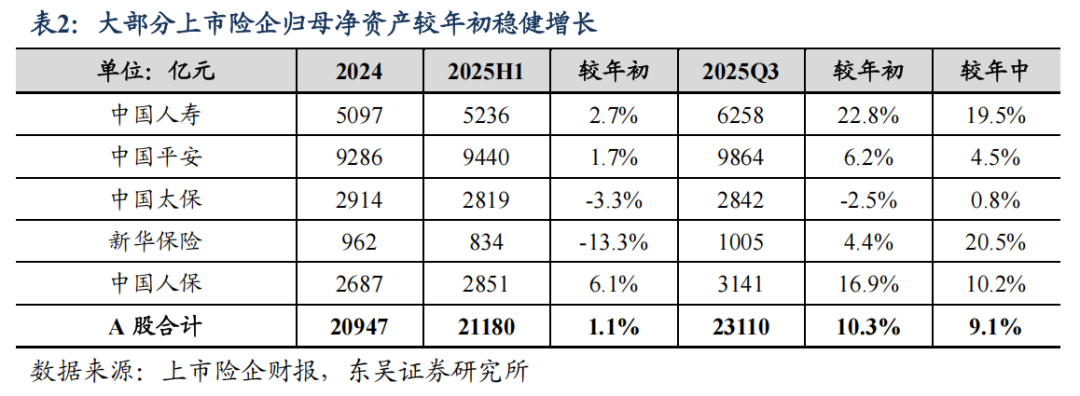

2)归母净资产:Q3末合计较年初+10.3%,较中期+9.1%。受利润高增带动,Q3末新华、国寿归母净资产较年中增幅领先,分别为20.5%、19.5%,而太保则较年中+0.8%,增速最低。

2、寿险:NBV增速继续提升,Q3新单表现分化

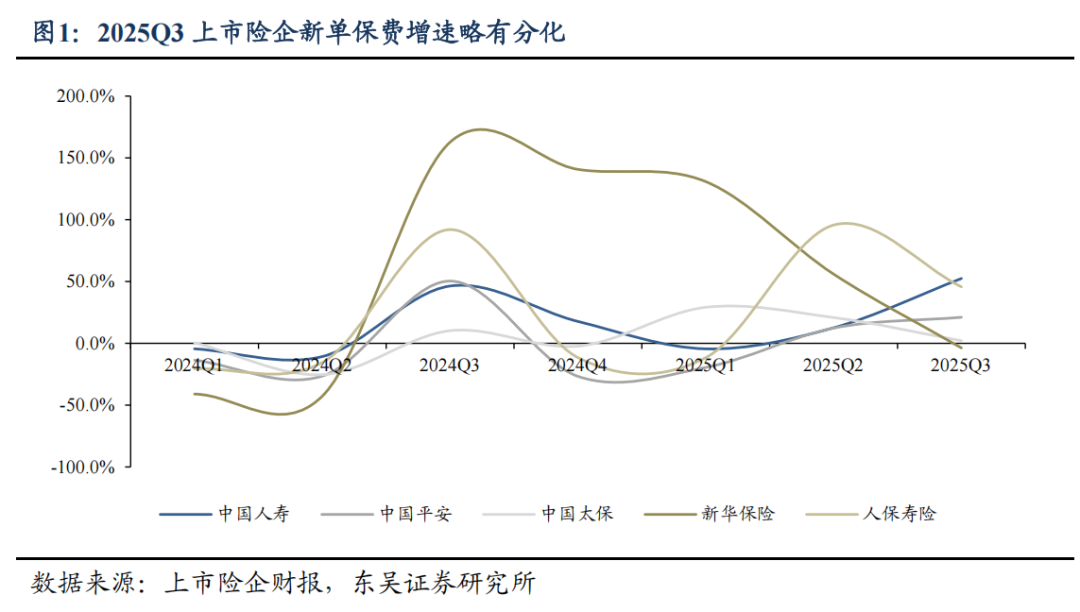

1)保费:Q3单季新单保费增速分化。除平安(+2.3%)外,其他上市险企前三季度新单保费同比增速均两位数增长,其中新华最快(+55%)。但从Q3单季看明显分化,其中国寿、人保寿险和平安较快,分别同比+52%、+46%、+21%,主要受益于预定利率下调前市场需求集中释放;而新华和太保增速略低,分别同比-4%、+2%,预计受分红险转型节奏影响。

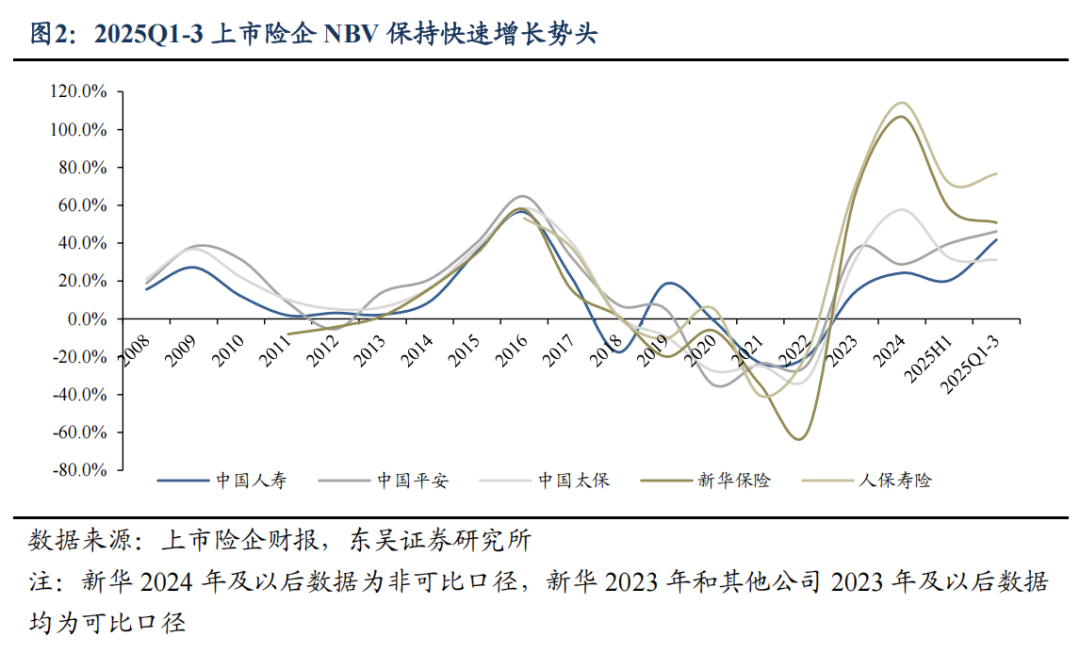

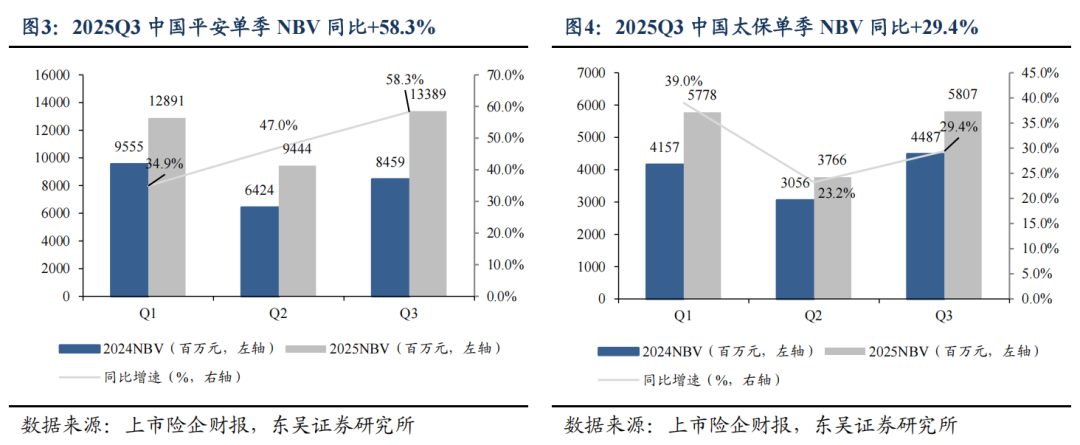

2)NBV:前三季度上市险企可比口径下NBV同比高增长,增速由高到低:人保寿险(+76.6%)>新华(+50.8%,非可比口径)>平安(+46.2%)>国寿(+41.8%)>太保(+31.2%)。其中平安、太保Q3单季NBV分别同比+58.3%、+29.4%,我们预计主要受益于Q3新单快速增长与NBV margin提升。平安前三季度NBV margin同比+7.6pct升至25.2%。我们预计随着预定利率进一步下调,NBV margin有望继续提升。

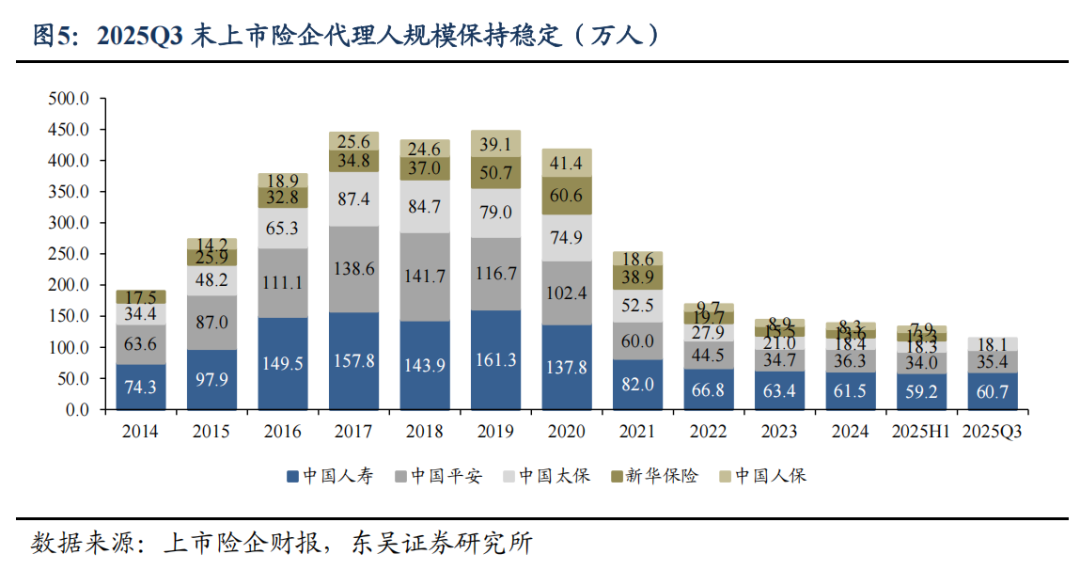

3)渠道:①人力规模保持稳定,国寿、平安Q3末代理人规模分别为60.7万人、35.4万人,分别较年初-1.3%、-2.5%,较年中+2.5%、+4.1%。人均产能继续提升,前三季度平安人均NBV同比+29.9%,太保核心人力月人均首年规模保费同比+ 16.6%。②银保渠道增长贡献显著。平安前三季度银保NBV同比+171%,非个险渠道在NBV中占比提升至35.1%。

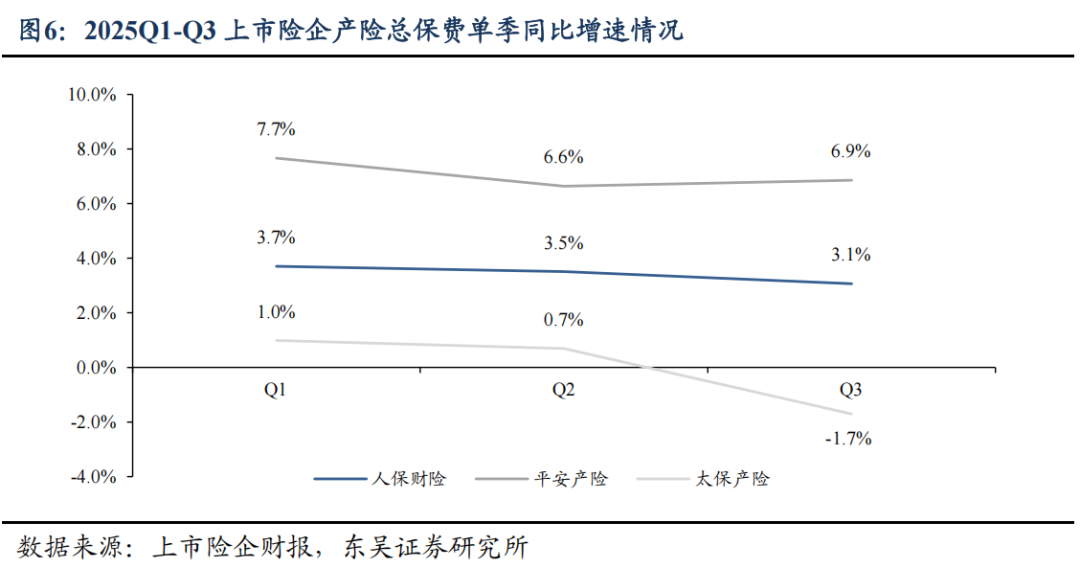

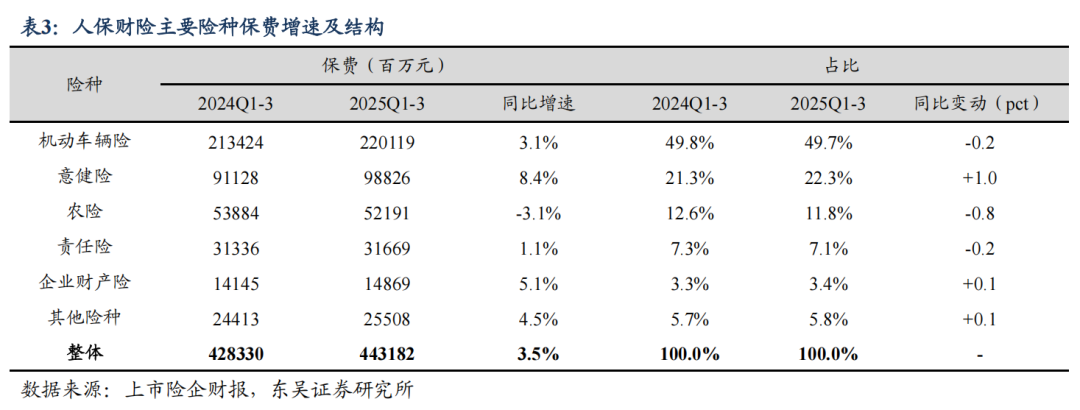

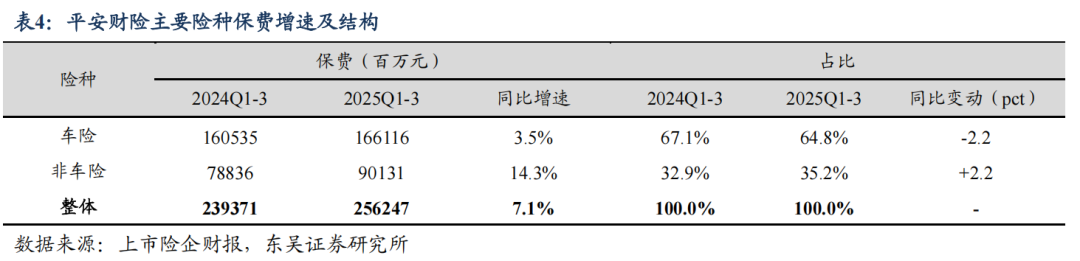

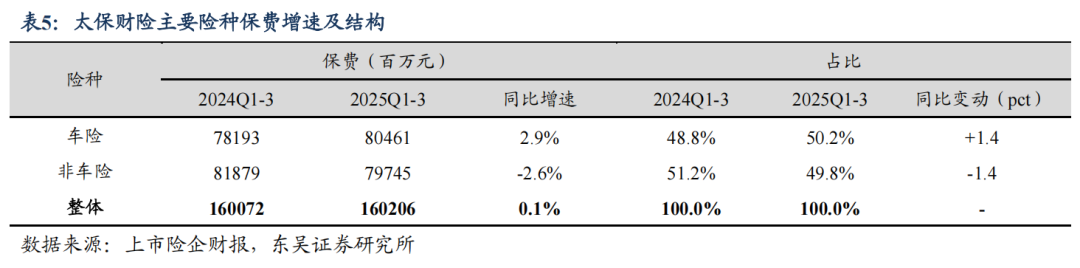

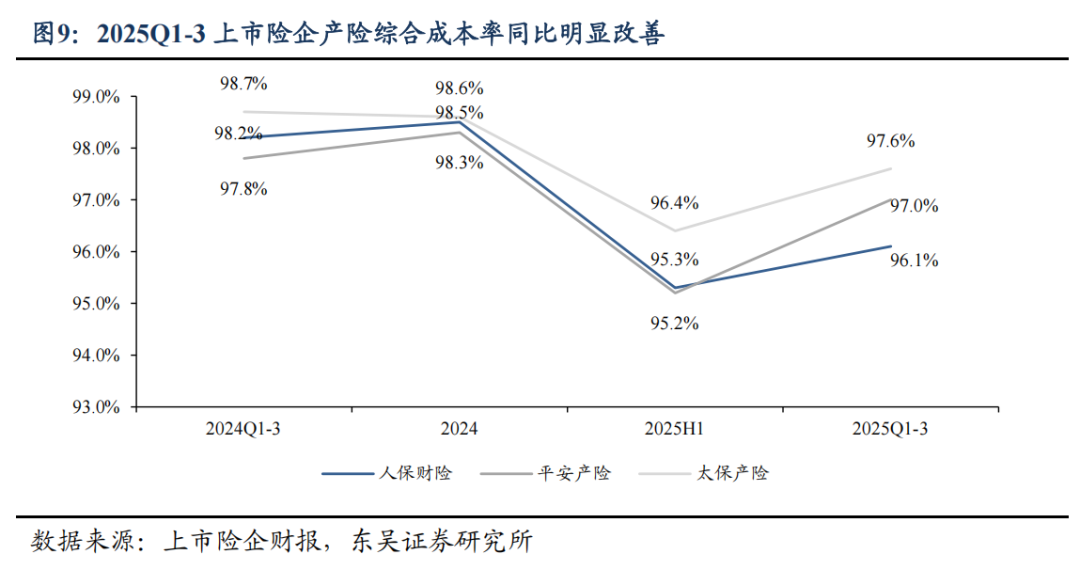

3、产险:保费增长稳健,综合成本率显著改善

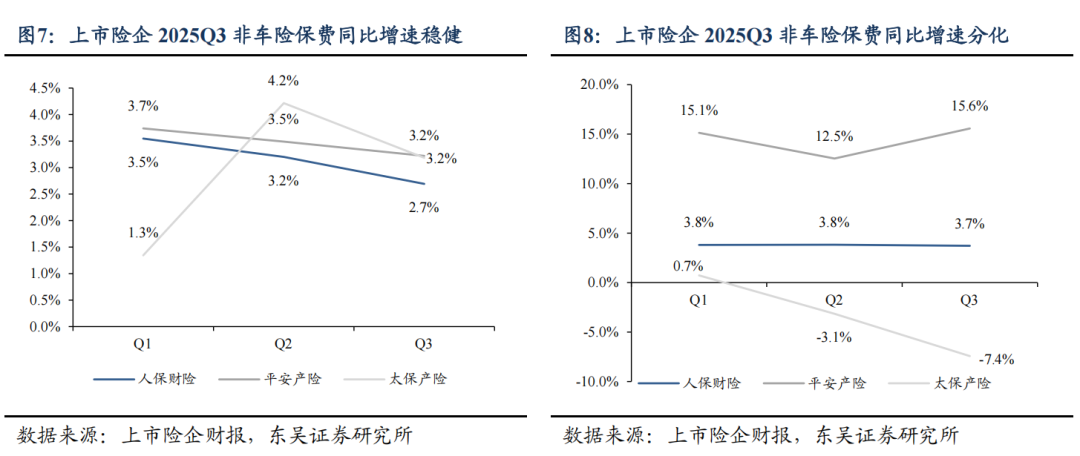

1)人保、平安、太保前三季度产险保费分别同比+3.5%、+7.1%、+0.1%,太保增速较低主要受业务结构调整、非车险同比-2.6%影响。①三大险企Q3单季车险保费分别同比+2.7%、+3.2%、+3.2%,较Q2增速略有放缓。②Q3单季非车险保费分别同比+3.7%、+15.6%、-7.4%,人保、平安非车险占比继续提升。

2)人保、平安、太保前三季度综合成本率分别为96.1%、97.0%、97.6%,分别同比-2.1pct、-0.8pct、-1.0pct。人保前三季度承保利润同比+131%,Q3单季扭亏为盈,主要由于公司持续降本提质增效、优化费用投入,预计大灾赔付减少也有利好影响。

4、投资:受股市上涨+增配权益带动,总投资收益率同比提升

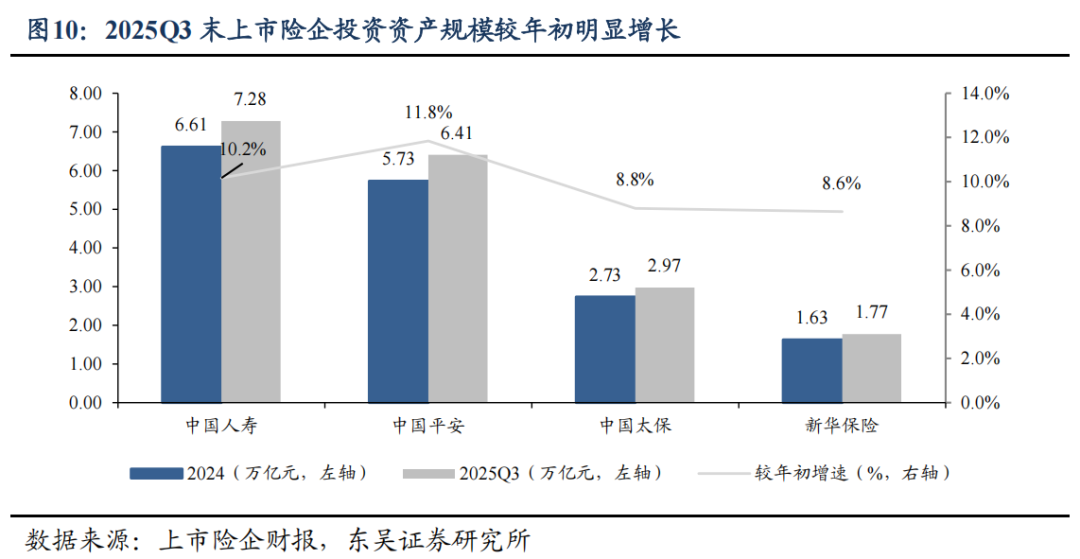

1)Q3末上市险企(除人保外)投资资产规模合计较年初+10.4%,平安增速最快为11.8%。

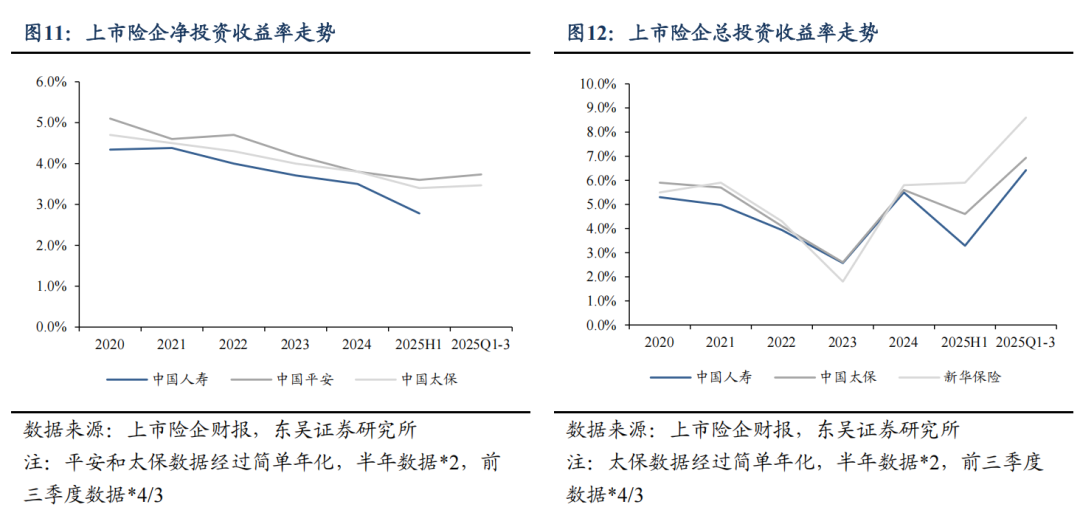

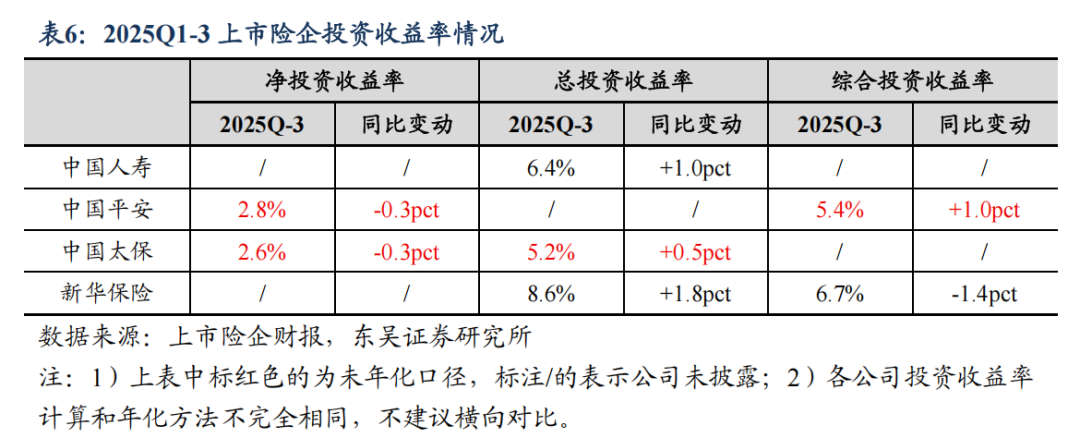

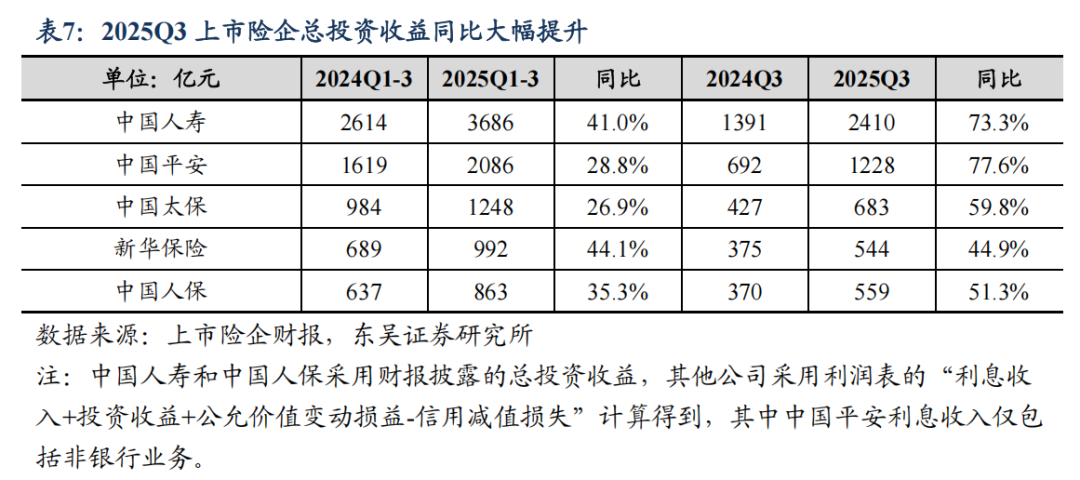

2)受Q3股市上涨+大幅增配权益投资带动,各险企总、综合投资收益率显著提升。前三季度平安、太保平均年化净投资收益率为3.6%,同比-0.4pct。前三季度国寿、太保、新华平均年化总投资收益率达7.3%,同比+1.2pct,其中新华同比+1.8pct。前三季度平安非年化综合投资收益率为5.4%,同比+1.0pct。前三季度新华年化综合投资收益率为6.7%,同比-1.4pct,预计主要受利率回升导致债券公允价值下降影响。

投资建议:负债端、资产端均有改善,估值仍有较大向上空间

1)我们认为市场需求依然旺盛,预定利率下调+分红险转型将推动负债成本持续优化,利差损压力将有所缓解。

2)近期十年期国债收益率回落至1.81%左右,我们预计,未来伴随国内经济复苏,长端利率若继续修复上行,则保险公司新增固收类投资收益率压力将有所缓解。

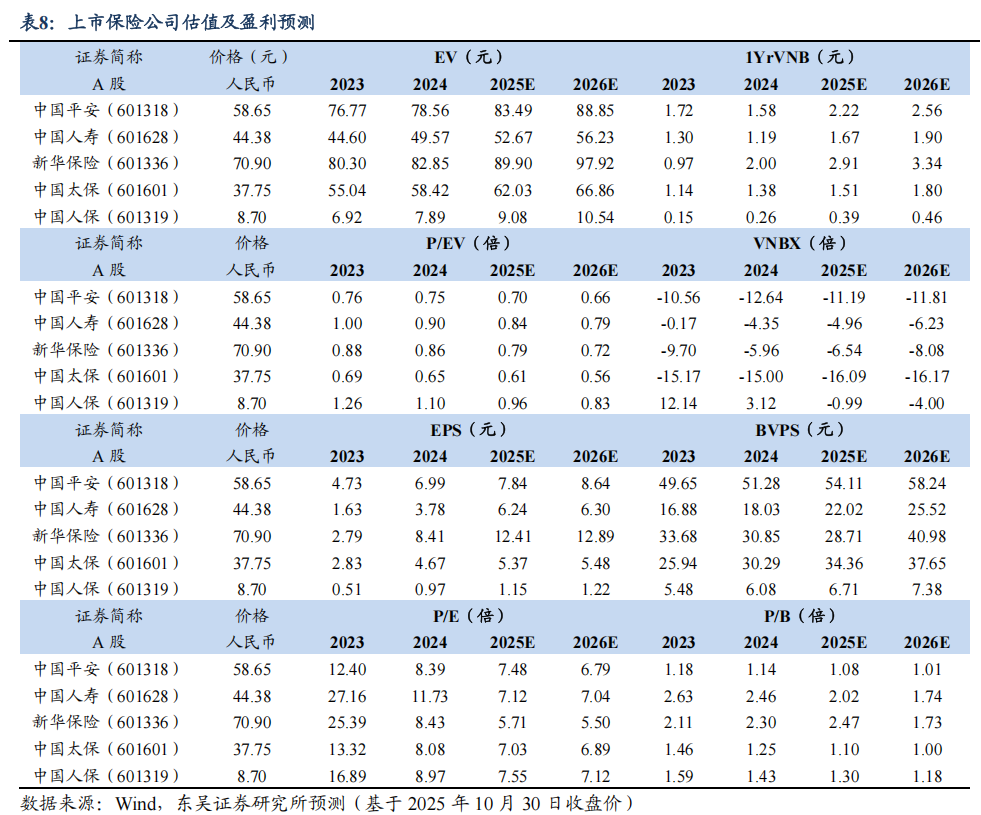

3)当前公募基金对保险股持仓仍然欠配,2025年10月30日保险板块估值2025E 0.61-0.96倍PEV、1.08-2.47倍PB,处于历史低位,行业维持“增持”评级。

风险提示

1)长端利率趋势性下行;2)新单增长不及预期

>>>查看更多:股市要闻