(来源:国元研究)

文 | 彭琦

25Q3业绩增长稳健,产品结构优化盈利能力增强

——强达电路25年三季报业绩点评

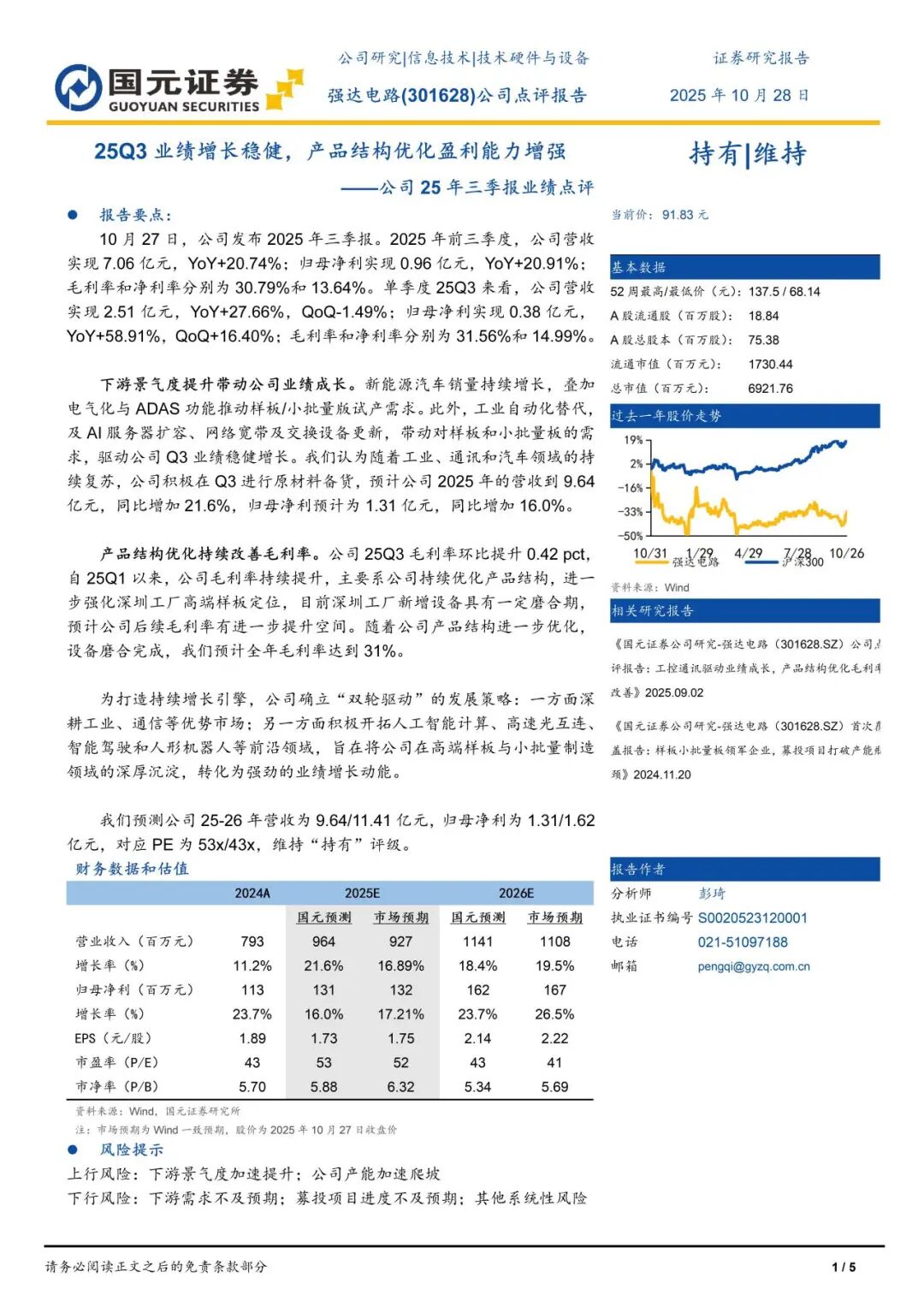

10月27日,公司发布2025年三季报。2025年前三季度,公司营收实现7.06亿元,YoY+20.74%;归母净利实现0.96亿元,YoY+20.91%;毛利率和净利率分别为30.79%和13.64%。单季度25Q3来看,公司营收实现2.51亿元,YoY+27.66%,QoQ-1.49%;归母净利实现0.38亿元,YoY+58.91%,QoQ+16.40%;毛利率和净利率分别为31.56%和14.99%。

下游景气度提升带动公司业绩成长。新能源汽车销量持续增长,叠加电气化与ADAS功能推动样板/小批量版试产需求。此外,工业自动化替代,及AI服务器扩容、网络宽带及交换设备更新,带动对样板和小批量板的需求,驱动公司Q3业绩稳健增长。我们认为随着工业、通讯和汽车领域的持续复苏,公司积极在Q3进行原材料备货,预计公司2025年的营收到9.64亿元,同比增加21.6%,归母净利预计为1.31亿元,同比增加16.0%。

产品结构优化持续改善毛利率。公司25Q3毛利率环比提升0.42 pct,自25Q1以来,公司毛利率持续提升,主要系公司持续优化产品结构,进一步强化深圳工厂高端样板定位,目前深圳工厂新增设备具有一定磨合期,预计公司后续毛利率有进一步提升空间。随着公司产品结构进一步优化,设备磨合完成,我们预计全年毛利率达到31%。

为打造持续增长引擎,公司确立“双轮驱动”的发展策略:一方面深耕工业、通信等优势市场;另一方面积极开拓人工智能计算、高速光互连、智能驾驶和人形机器人等前沿领域,旨在将公司在高端样板与小批量制造领域的深厚沉淀,转化为强劲的业绩增长动能。

我们预测公司25-26年营收为9.64/11.41亿元,归母净利为1.31/1.62亿元,对应PE为53x/43x,维持“持有”评级。

风险提示

上行风险:下游景气度加速提升;公司产能加速爬坡

下行风险:下游需求不及预期;募投项目进度不及预期;其他系统性风险

本报告摘自国元证券2025年10月28日已发布的《25Q3业绩增长稳健,产品结构优化盈利能力增强——强达电路25年三季报业绩点评》,具体报告及分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

分析师介绍

分析师 彭琦

执业证书编号 S0020523120001

>>>查看更多:股市要闻