(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意18867136239/韦译捷/钱尧天/黄瑞/谈沂鑫17851090557/陶泽

投资评级:买入(维持)

1 25Q3扭亏为盈,切片代工逻辑持续兑现

2025年前三季度公司实现营收24.31亿元,同比-29.2%。归母净利润-0.82亿元,同比-139.8%;扣非归母净利润-1.36亿元,同比-185.8%。Q3单季公司营收9.79亿元,同比+24.7%,环比+28.0%;归母净利润0.07亿元,同环比扭亏为盈,我们认为主要系公司切片代工逻辑持续兑现。

2 Q3盈利能力显著改善

2025Q1-Q3公司毛利率为12.5%,同比-10.49pct;销售净利率为-3.4%,同比-9.34pct;期间费用率为18.4%,同+0.4pct,其中销售费用率为2.1%,同比-0.1pct;管理费用率为8.5%,同比-0.7pct;财务费用率为2.3%,同比+1.5pct;研发费用率为5.4%,同比-0.4pct。2025Q3单季毛利率为13.6%,同比+1.4pct,环比-2.5pct;销售净利率为0.71%,同比+9.3pct,环比+2.6pct。

3 存货小幅增长,经营性现金流迎来转正

截至2025Q3末,公司存货为10.45亿元,同比+2.4%;公司合同负债2.71亿元,同比-33.5%。2025Q3经营性净现金流为0.9亿元,2024年以来首次转正。

4 行业格局优化,切片龙头优势强化

光伏制造端“反内卷”趋势确立,随着政策端强化对无序竞争的治理,光伏硅片价格已开启回升通道。在此背景下,公司核心业务竞争力凸显:(1)切片代工业务占比近50%,深度受益于行业复苏。 目前公司产能利用率已提升至85%,有效摊薄了设备折旧并增强规模效应,边际盈利能力持续改善。随着硅片环节进入买方市场,产业专业化分工趋势明确,公司有望凭借在单一环节的深度研发与规模效应建立低成本壁垒,在行业出清中持续受益。(2)“设备+耗材+代工”闭环强化核心优势。 公司在切片设备与金刚线耗材环节保持行业领先,产品紧扣自动化与智能化趋势,三大业务环节形成的产业闭环持续沉淀工艺know-how、增强客户粘性,构筑了难以复制的综合竞争力。

5 切入机器人蓝海,核心技术打开新空间

公司依托在磨削设备及钨丝材料领域的核心技术积累,积极布局人形机器人蓝海市场,有望开辟第二成长曲线。(1) 从磨削技术到丝杠磨床: 行星滚柱丝杠是人形机器人线性执行器的核心部件,而磨床是其生产制造的关键设备。随着2025年特斯拉Optimus进入小批量量产,人形机器人商业化进程加速,上游设备需求有望先行释放。公司依托深厚的磨削技术基础,场景迁移至行星滚柱丝杠磨削设备研发,有望在产业链爆发初期抢占先机。(2) 从金刚线钨丝到灵巧手腱绳: 腱绳驱动是实现机器人灵巧手精细操作的主流技术方案之一。公司利用其在钨丝金刚线领域的母线技术优势,创新性研发出钨丝灵巧手腱绳。该产品相比传统聚乙烯材料,具有更强的承载力和优异的抗蠕变性能,能赋予灵巧手更稳定、灵巧的操作能力。目前,公司已完成产品研发,并正积极向下游客户进行送样与验证。

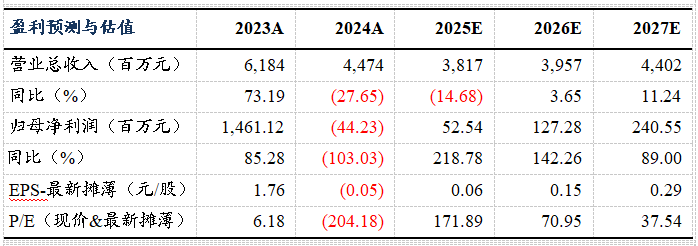

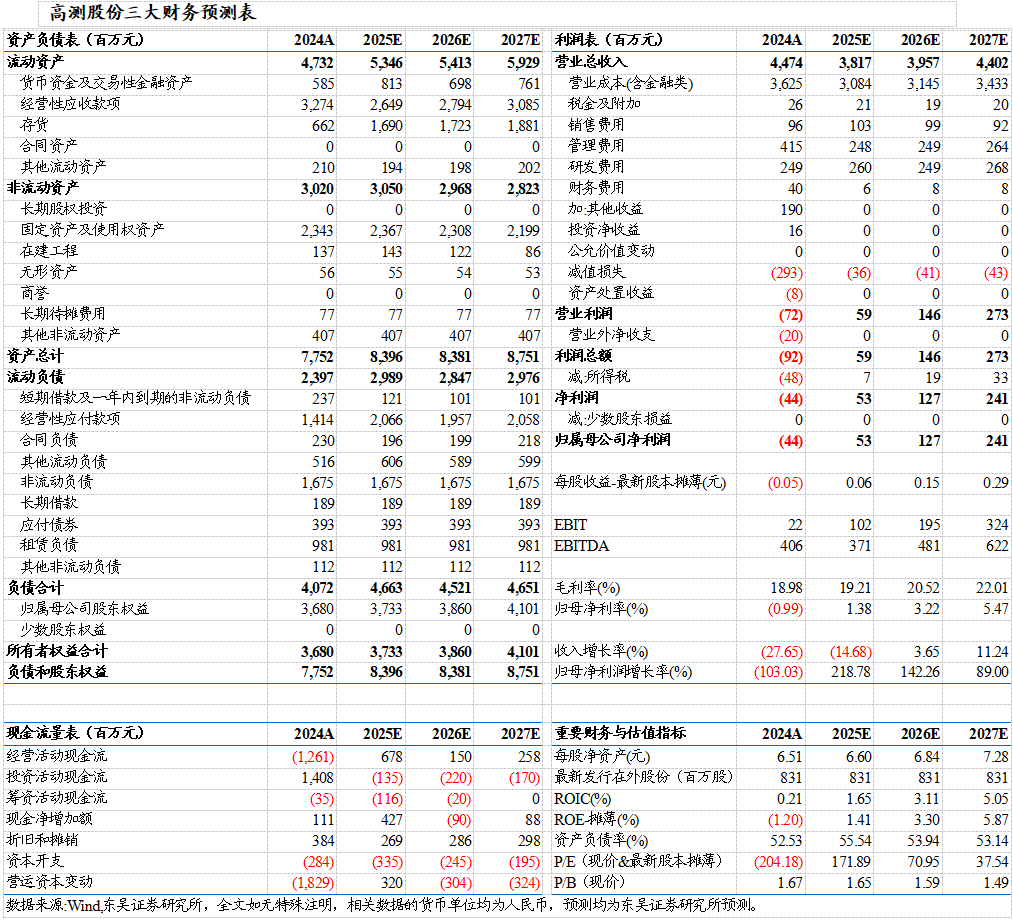

盈利预测与投资评级

我们维持公司2025-2027年归母净利润预测分别为0.53/1.27/2.41亿元,当前市值对应动态PE 分别为172/71/38倍,维持“买入”评级。

风险提示

光伏行业需求不及预期,新技术研发不及预期,新业务产业化不及预期

东吴机械团队

东吴机械研究团队荣誉

2024年 新财富最佳分析师 机械行业 第四名

2024年 Wind金牌分析师 机械行业 第一名

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

>>>查看更多:股市要闻