(来源:势银能链)

添加文末微信,加燃料电池群

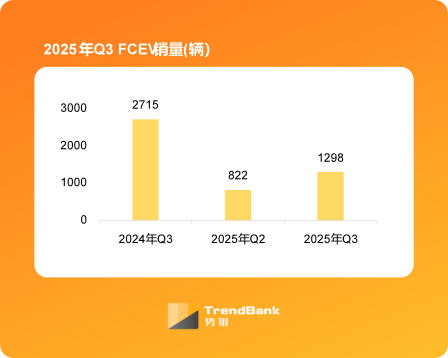

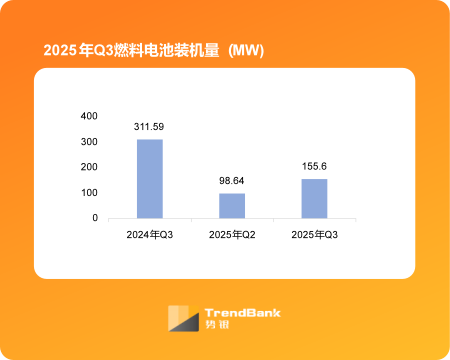

燃料电池Q3数据:装机量、上牌销量均明显下滑

根据势银(TrendBank)统计数据——

2025年Q3燃料电池装机量为155.6MW,同比减少50.1%,环比增加57.7%。

2025年Q3燃料电池汽车上牌销量为1298辆,同比减少52.2%,环比增加57.9%。

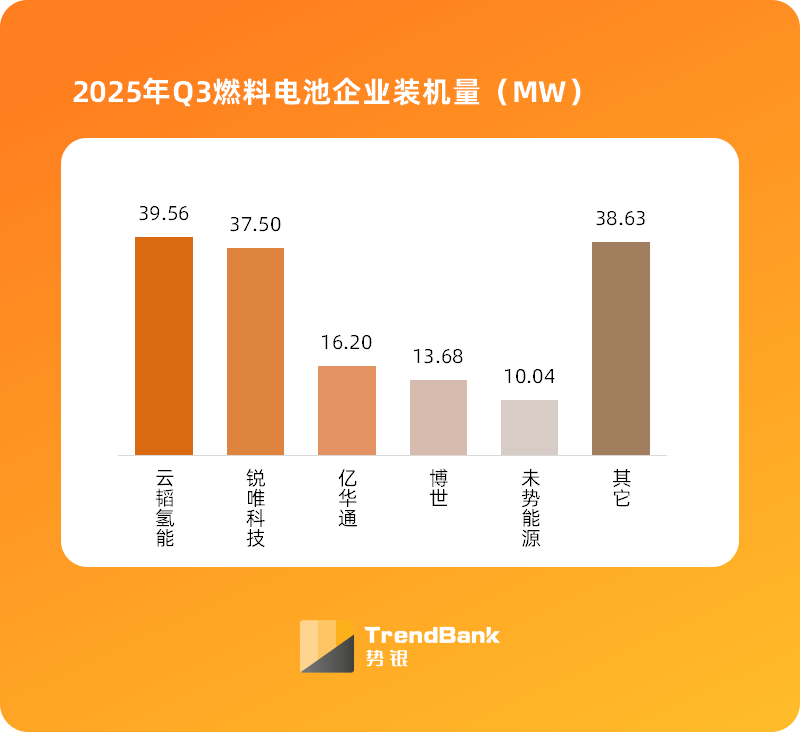

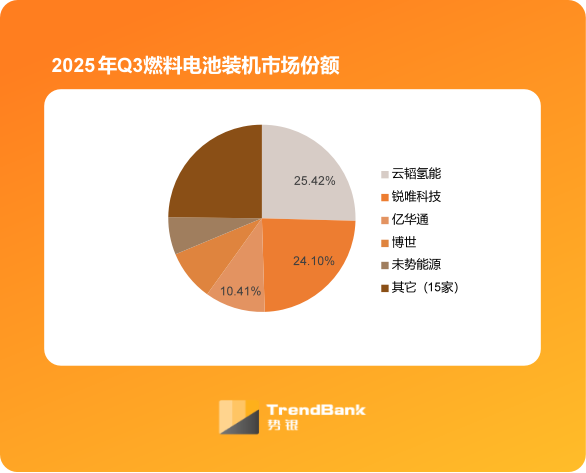

企业装机与配套:云韬、锐唯大批量落地,瓜分半数市场

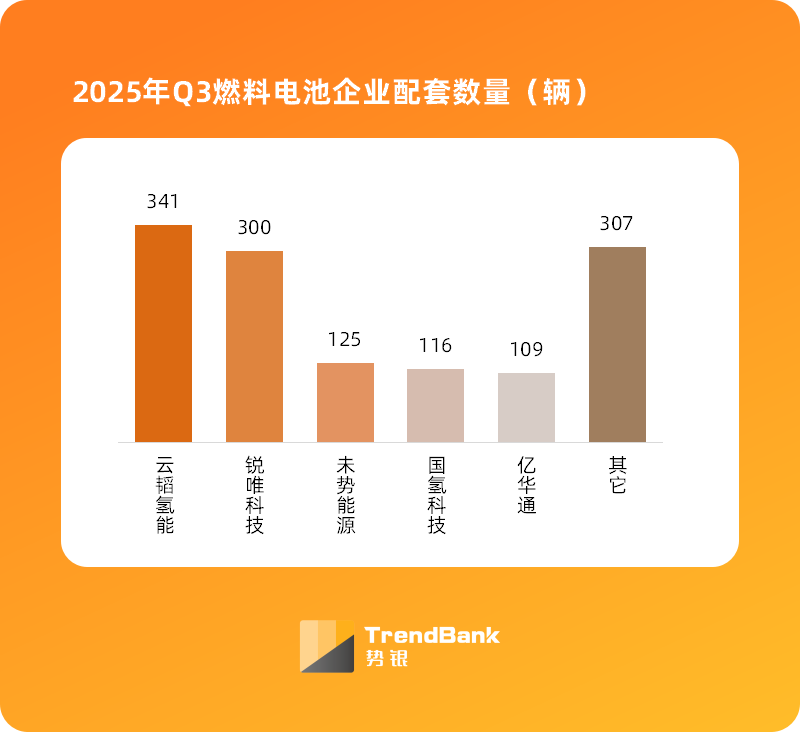

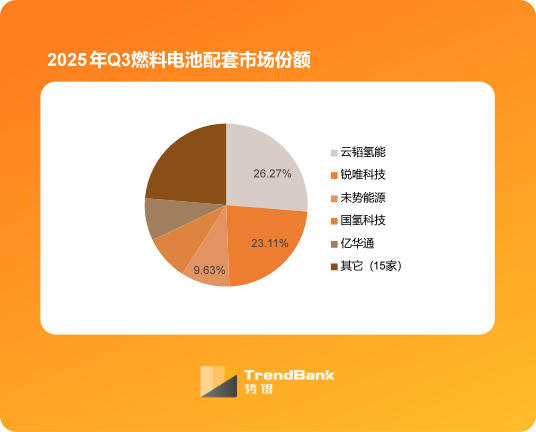

从配套企业来看,Q3上牌的FCEV由云韬氢能、锐唯科技、未势能源、国氢科技、亿华通、博世、新源动力、上海安池、重塑科技、东方氢能、清能股份、氢澜科技、国鸿氢能等20家企业配套。云韬和锐唯大批量落地,强势霸榜;未势、国氢、亿华通等老牌系统企业开始发力,占据TOP5,第四季度有望上量。

其中,云韬氢能配套数量位列第一,且占据配套企业的26.3%;锐唯科技配套数量位列第二;未势能源配套第三,TOP5企业市场集中度高达76.4%。云韬氢能Q3落地燃料电池商用车341辆,其中专用车达到205辆,占比达60.1%,基本以混凝土搅拌车为主。

TrendBank)

从企业装机量来看,Q3燃料电池装机量为155.6MW。其中,云韬氢能装机量第一,占比25.4%;锐唯科技装机量第二,未势能源装机量第三,TOP5企业市场集中度高达75.2%。

TrendBank)

其中,云韬氢能集中配套混凝土搅拌车、自卸车、冷藏车和厢式货车等车型,应用场景多元化发展,系统主要集中在111-130kW,主要配套广州周边工程建设项目;锐唯科技作为河北燕山钢铁的控股公司,供应燕山燕钢300辆氢能重卡,年底预计还有200辆落地;亿华通主要推广牵引车和冷藏车型,其中在张家口地区落地100辆牵引车,配套150kW系统;在襄阳地区落地3辆牵引车,配套240kW系统。

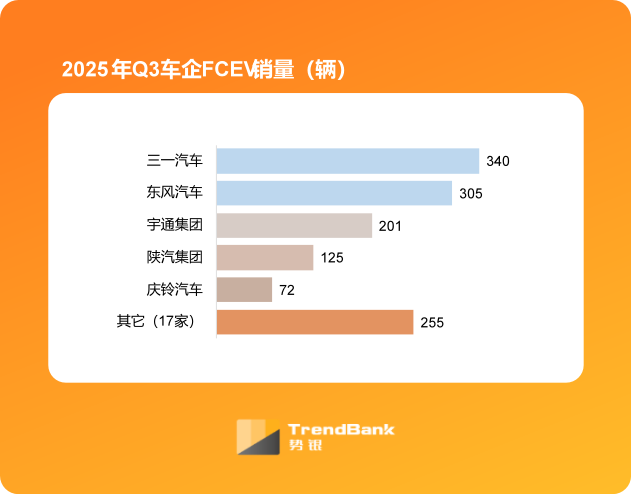

车企FCEV上牌销量:三一汽车位居榜首、东风汽车加速落地

从车辆生产企业来看,Q3上牌的FCEV来自三一汽车、东风汽车、宇通集团、陕汽集团、庆铃汽车、华菱星马、中国重汽、东风特汽、上汽大通等22家车企。

TrendBank)

其中,三一汽车销量排名第一,成为Q3销量榜首;东风汽车排名第二;宇通集团排名第三。三一汽车销量达340辆,集中在广东、辽宁等地区,以31吨重卡为主。

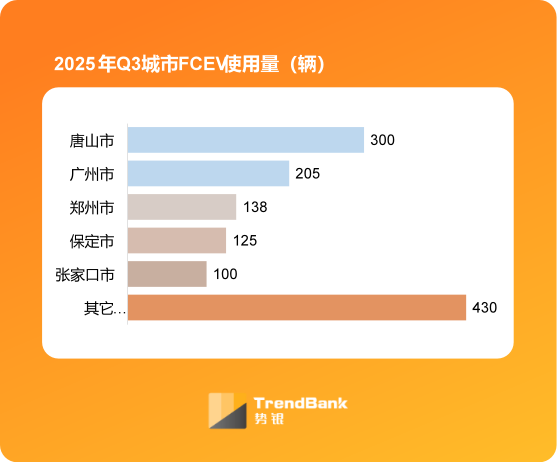

使用城市:示范城市群政策末期,唐山、广州开始发力

从使用城市看,Q3上牌的1298辆燃料电池汽车在唐山、广州、郑州、保定、张家口、深圳、哈密、东莞、天津、上海、攀枝花、佛山等22个城市投运。其中,唐山市使用数量最多,达到300辆,排名第一;广州市排名第二;郑州市排名第三。

TrendBank)

根据势银(Trendbank)显示,河北示范城市群Q3上牌数量达533辆,占比41.1%,主要依赖于唐山和保定的大规模投放。从示范城市群的角度来看,示范群政策末期河北、广东城市群投放车辆较为积极,瓜分70.3%市场份额;北京、上海二群均销量惨淡,投运车辆占比分别为4.5%和3.3%,补贴订单已基本拿完。

非示范城市推广放缓,主要集中在哈密、攀枝花、太原等地区。其中博世和鲲华在哈密地区有所布局,年底前仍有大批量订单释放;东方氢能承接四川揭榜挂帅项目,陆续在攀枝花落地49吨氢能重卡。

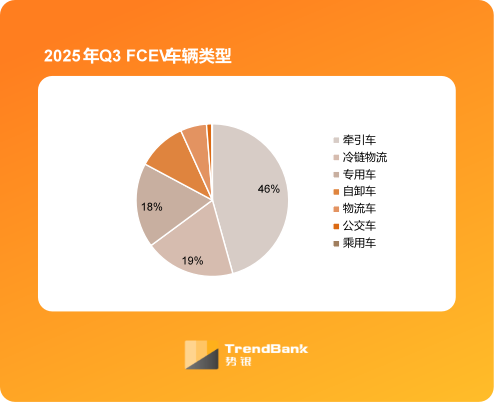

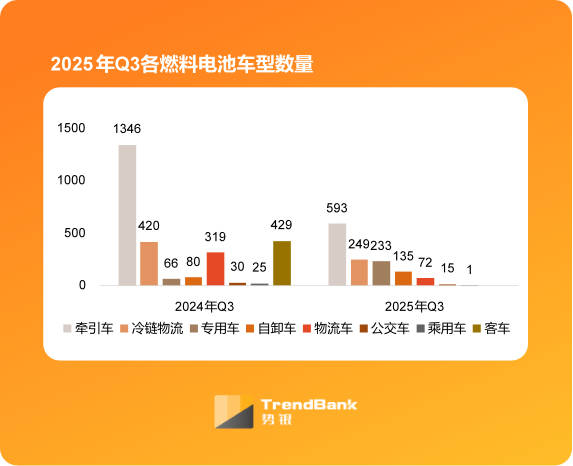

从功能用途看:牵引车占比最高,冷链物流车次之

从2025年Q3上牌的燃料电池汽车数据中显示,燃料电池牵引车为主,占比45.7%;燃料电池冷链物流车排名第二;燃料电池专用车排名第三。

TrendBank)

与2024年Q3相比,今年专用车、自卸车的占比都有所增长,这也进一步说明燃料电池自卸车、专用车经济性凸显,燃料电池应用正在向大功率趋势发展。

TrendBank)

文章来源:势银(TrendBank)

>>>查看更多:股市要闻