(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷/钱尧天/黄瑞13972063086/谈沂鑫/陶泽

投资评级:买入(维持)

1 Q3归母净利润同比+31%,业绩增长开始提速

2025Q3公司收入26.2亿元,同比+24.5%,归母净利润6.6亿元,同比+30.6%,扣非归母净利润5.6亿元,同比+13.0%。(1)挖机板块:我们预计公司单Q3小挖油缸/中挖油缸/大挖油缸收入同比分别+60%/+5%/+25%,挖机泵阀收入同比增长20%-50%不等,在卡特加库、国内品牌份额提升拉动下,挖机板块收入及毛利率加速增长。(2)非挖板块:除高机外,非挖油缸及泵阀已经全面转正,非挖泵/阀收入同比增速约10%/40%。

2 盈利能力明显提升,费控能力优异

2025Q3公司销售净利率25.2%,同比+1.2pct,盈利能力明显提升。(1)毛利端:Q3销售毛利率42.2%,同比+1.2pct,主要系Q3挖机板块收入加速,产能利用率提升带来的盈利改善。(2)费用端,单Q3期间费用率同比+2.5pct,公司销售/管理/研发/财务费用率同比分别+0.2%/-1.3%/-2.2%/+5.6%,管理及研发费用率下降系规模效应显现,财务费用率提高主要系汇兑亏损所致。(3)公允价值变动收益:汇率套保增厚约2pct净利率。

3 海外工厂落地+丝杠项目多点开花打造第二成长曲线

公司多元化、国际化战略推进,业绩有望持续增长:(1)墨西哥项目:公司在墨西哥建立液压件生产基地,已正式投产运营,有助于公司顺利切入北美挖机、高机、农机高端客户供应链,成长空间广阔。(2)线性驱动器项目:公司已设立三个事业部,分别为电动缸事业部、丝杠事业部和导轨事业部,滚珠丝杠、滚柱丝杠、导轨等部分样品在试制中,目前已实现高端丝杠产品覆盖。此外,公司积极布局工程机械电动化零部件,目前电动缸已于高机产品中率先铺开,得到市场充分验证,未来将有机会在更多工程机械产品中得到验证。

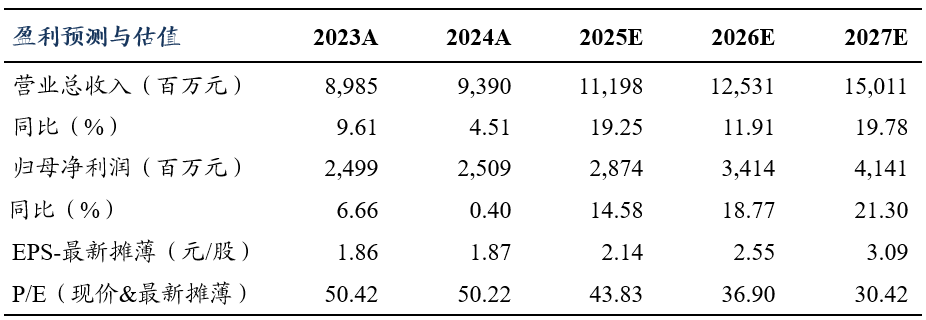

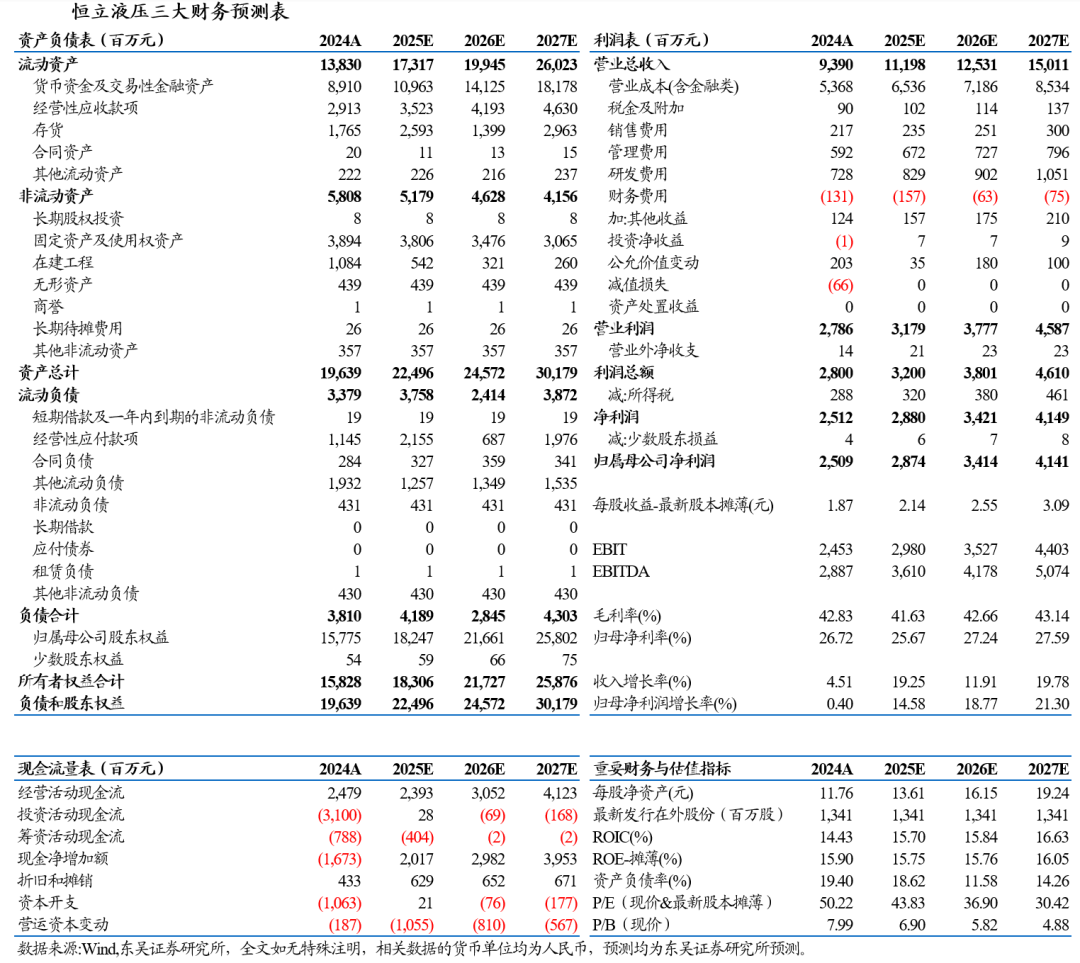

盈利预测与投资评级

我们维持公司 2025-2027 年归母净利润预测为28.7/34.1/41.4 亿元,当前股价对应 PE 分别为44/37/30X,维持“买入”评级。

风险提示

国内行业需求回暖不及预期、行业竞争加剧、出海不及预期

东吴机械团队

东吴机械研究团队荣誉

2024年 新财富最佳分析师 机械行业 第四名

2024年 Wind金牌分析师 机械行业 第一名

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业 年度超额收益率 第一名

2016年 新财富最佳分析师 机械行业 第四名

2016年 金牛奖最佳分析师 高端装备行业 第四名

2016年 每市组合 机械行业 年度超额收益率 第一名

>>>查看更多:股市要闻