(来源:华鑫研究)

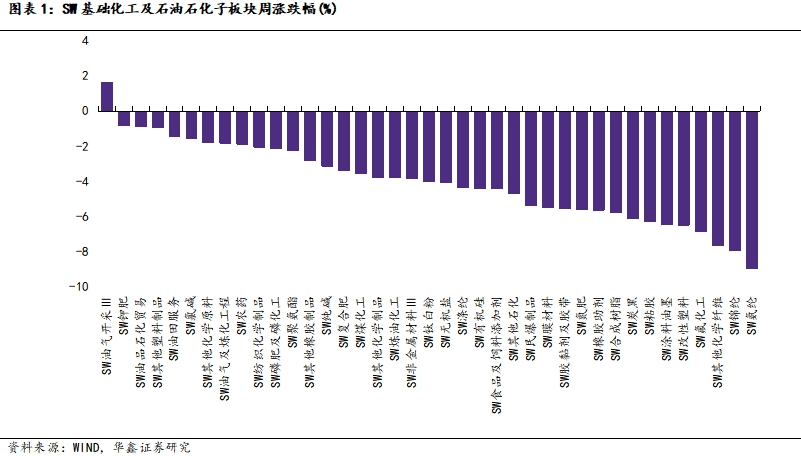

▌ 硫酸、硫磺等涨幅居前,天然气、PS等跌幅较大

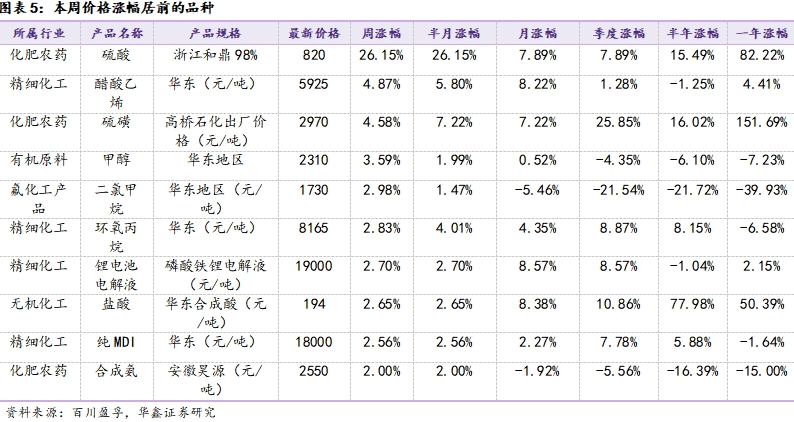

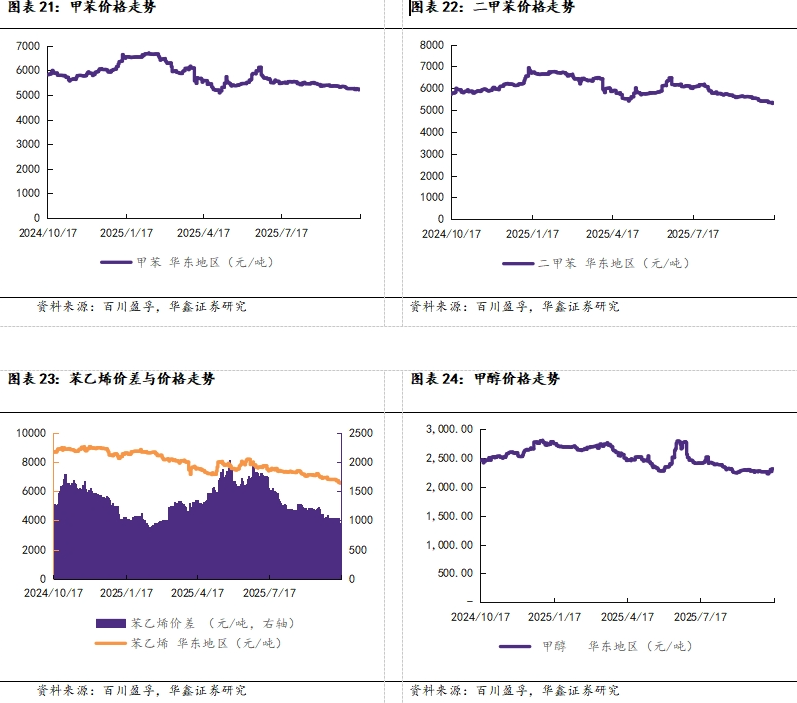

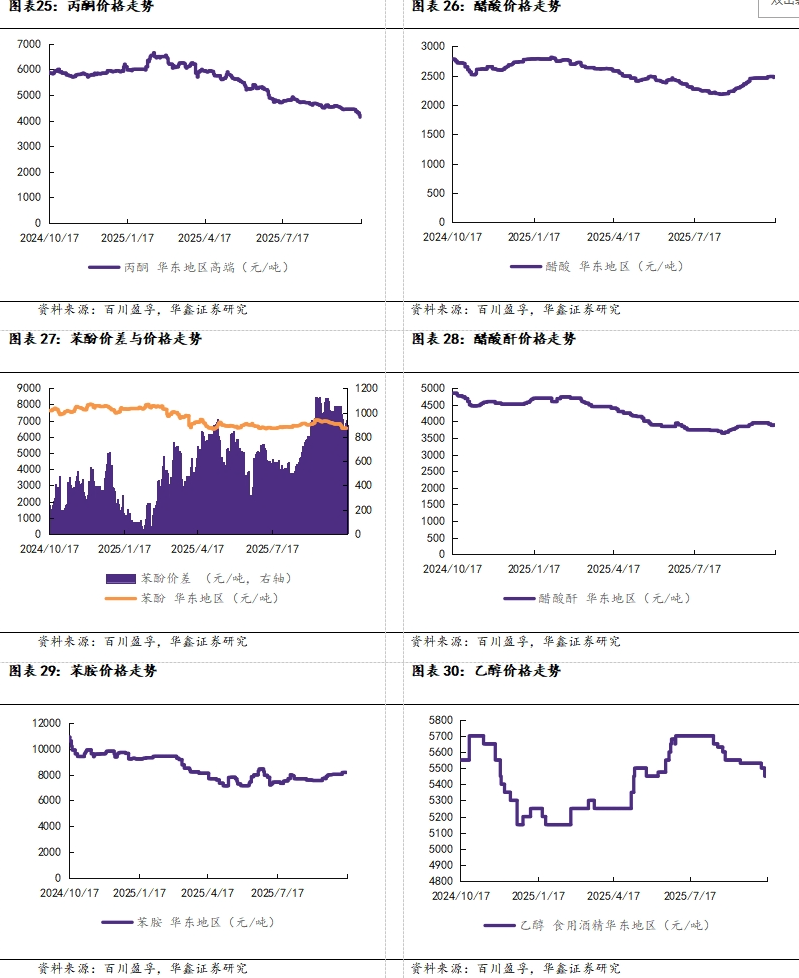

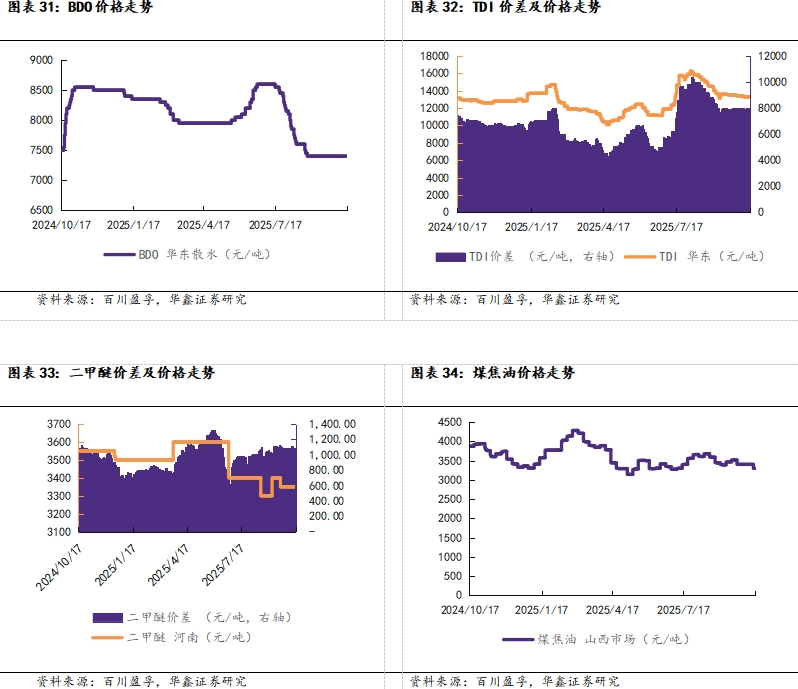

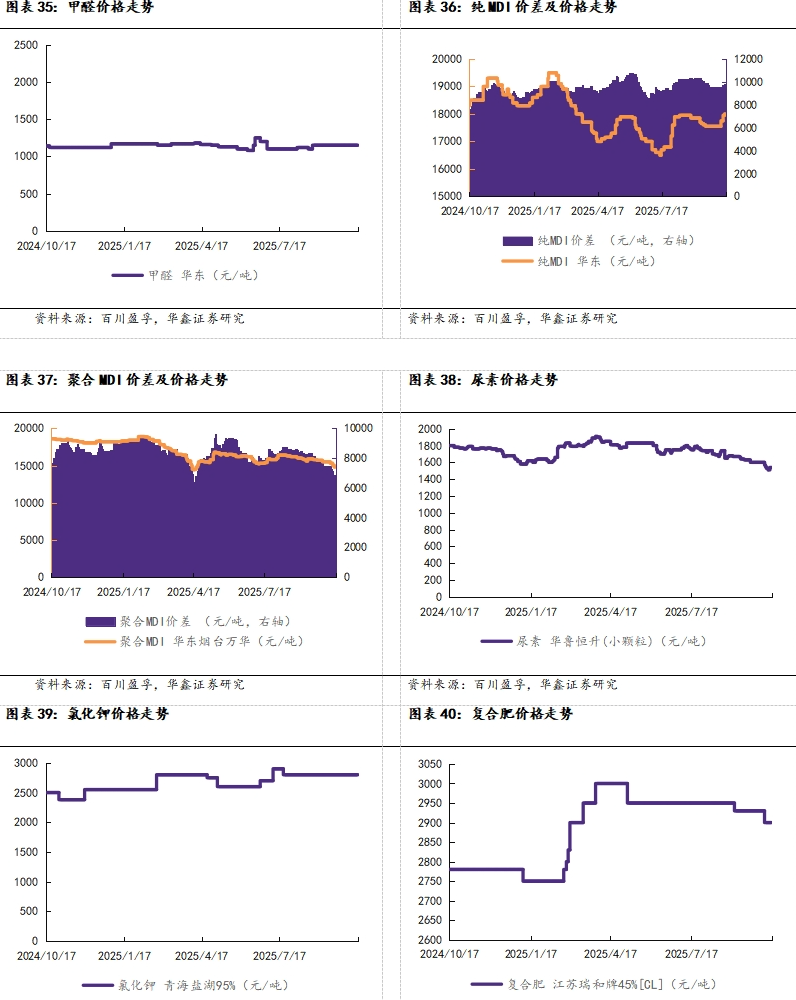

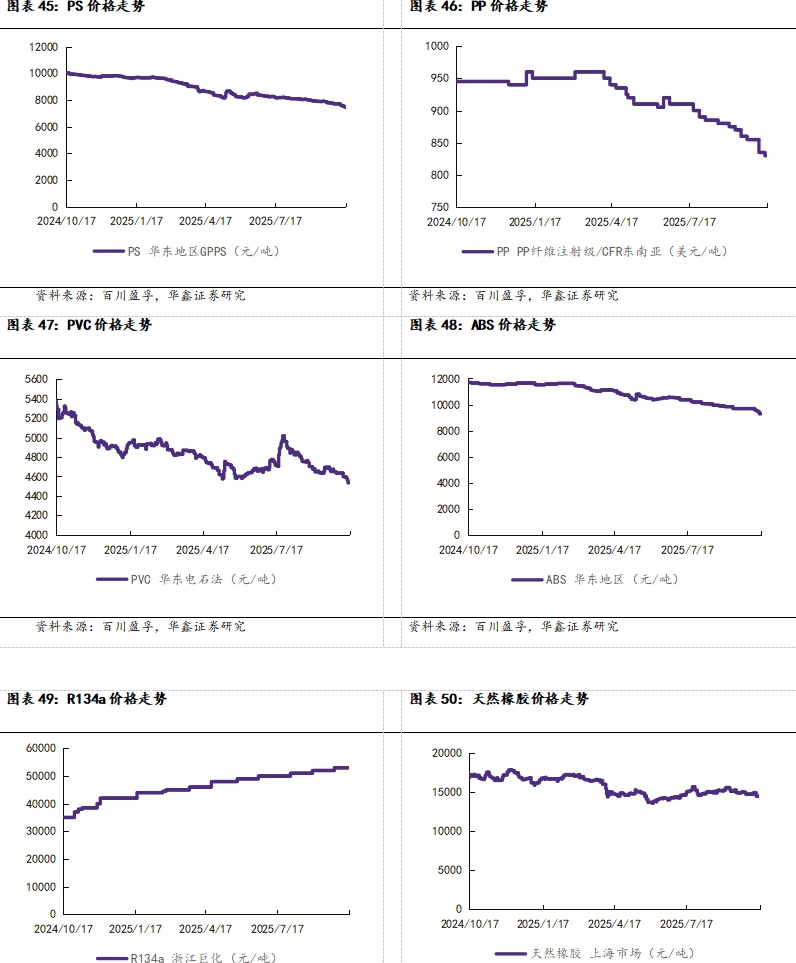

本周涨幅较大的产品:硫酸(浙江和鼎98%,26.15%),醋酸乙烯(华东,4.87%),硫磺(高桥石化出厂价格,4.58%),甲醇(华东地区,3.59%),二氯甲烷(华东地区,2.98%),环氧丙烷(华东,2.83%),锂电池电解液(全国均价/磷酸铁锂电解液,2.70%),盐酸(华东合成酸,2.65%),纯MDI(华东,2.56%),合成氨(安徽昊源,2.00%)。

本周跌幅较大的产品:燃料油(新加坡高硫180cst,-5.72%),原盐(山东地区海盐,-5.78%),国际柴油(新加坡,-6.05%),氯化铵(农湿)(华东地区,-6.25%),原油(布伦特,-6.38%),国际石脑油(新加坡,-6.52%),丙酮(华东地区高端,-6.56%),天然气(NYMEX天然气(期货),-7.74%),PS(HIPS/CFR东南亚,-9.96%),液氯(华东地区,-322.22%)。

▌ 本周观点:关税摩擦再起,国际油价震荡下行,建议关注进口替代、纯内需、高股息等方向

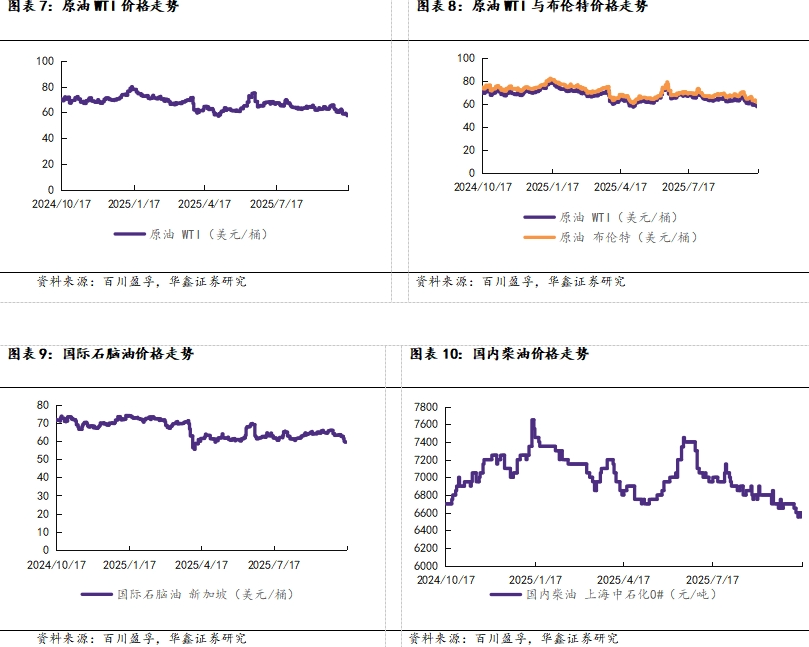

判断理由:本周主要受到中美贸易摩擦再度升温影响,国际油价震荡下行。截至10月17日收盘,布伦特原油价格为61.29美元/桶,较上周下滑2.30%;WTI原油价格为57.54美元/桶,较上周下滑2.31%。预计2025年国际油价中枢值将维持在65美金。鉴于当前国际局势不确定性和对油价下降的预期,我们看好具有高股息特征,同时受益原材料降价的中国石化等。

化工产品价格方面,本周部分产品有所反弹,其中本周上涨较多的有:硫酸上涨26.15%,醋酸乙烯上涨4.87%,硫磺上涨4.58%,甲醇上涨3.59%等,但仍有不少产品价格下跌,其中 PS 下跌9.96%,天然气下跌7.74%,氯化铵下跌6.25%,原盐下跌5.78%。从化工行业中报业绩表现来看,行业整体仍处于弱势,各细分子行业业绩涨跌不一。主要原因是受行业过去两年产能扩张进入新一轮产能周期以及需求偏弱影响,但也有部分子行业表现超预期,例如润滑油行业等。此外,建议重视草甘膦、化肥、进口替代、纯内需、高股息资产等方向的投资机会。具体建议如下:首先是建议重视有望进入景气周期的草甘膦行业。草甘膦行业目前经营困难,底部特征明显,库存持续下降,价格近期开始上涨,在海外进入补库存周期的大背景下,行业有可能进入景气周期,继续推荐江山股份、兴发集团、扬农化工等;第二,在行业整体机会不多的情况下,精选竞争格局和盈利能力相对较好且具备量增的成长性个股。持续看好竞争格局较好的润滑油添加剂行业中具备持续成长性且空间广阔的国内龙头瑞丰新材、盈利能力相对较好的煤制烯烃行业中具备量增逻辑且估值较低的宝丰能源;第三,在关税不确定性的影响下,出口预计会受到影响,内循环需要承担更多的增长责任,化工行业中产业链在国内且主要需求也在国内的有化学肥料行业及部分农药行业中的子产品,其中氮肥和磷肥、复合肥自给自足内循环,需求相对刚性,继续看好华鲁恒升、新洋丰、云天化、亚钾国际、中国心连心化肥、利民股份等,中国心连心化肥做重点推荐。最后,在国际油价下跌的背景下,我们继续看好具有最高资产质量和高股息率特征的三桶油。其中中国石化的化工品产出最多,深度受益油价下行带来的原材料成本下降。此外,一系列民营大炼化公司因其较高的化工品收率和生产效率,也会在本轮油价下行行情中获益,建议关注荣盛石化、恒力石化

下游需求不及预期;原料价格或大幅波动;环保政策大幅变动;推荐关注标的业绩不及预期。

化工行业投资建议

本周观点:关税摩擦再起,国际油价震荡下行,建议关注进口替代、纯内需、高股息等方向

判断理由:本周主要受到中美贸易摩擦再度升温影响,国际油价震荡下行。截至10月17日收盘,布伦特原油价格为61.29美元/桶,较上周下滑2.30%;WTI原油价格为57.54美元/桶,较上周下滑2.31%。预计2025年国际油价中枢值将维持在65美金。鉴于当前国际局势不确定性和对油价下降的预期,我们看好具有高股息特征,同时受益原材料降价的中国石化等。

化工产品价格方面,本周部分产品有所反弹,其中本周上涨较多的有:硫酸上涨26.15%,醋酸乙烯上涨4.87%,硫磺上涨4.58%,甲醇上涨3.59%等,但仍有不少产品价格下跌,其中 PS 下跌9.96%,天然气下跌7.74%,氯化铵下跌6.25%,原盐下跌5.78%。从化工行业中报业绩表现来看,行业整体仍处于弱势,各细分子行业业绩涨跌不一。主要原因是受行业过去两年产能扩张进入新一轮产能周期以及需求偏弱影响,但也有部分子行业表现超预期,例如润滑油行业等。此外,建议重视草甘膦、化肥、进口替代、纯内需、高股息资产等方向的投资机会。具体建议如下:首先是建议重视有望进入景气周期的草甘膦行业。草甘膦行业目前经营困难,底部特征明显,库存持续下降,价格近期开始上涨,在海外进入补库存周期的大背景下,行业有可能进入景气周期,继续推荐江山股份、兴发集团、扬农化工等;第二,在行业整体机会不多的情况下,精选竞争格局和盈利能力相对较好且具备量增的成长性个股。持续看好竞争格局较好的润滑油添加剂行业中具备持续成长性且空间广阔的国内龙头瑞丰新材、盈利能力相对较好的煤制烯烃行业中具备量增逻辑且估值较低的宝丰能源;第三,在关税不确定性的影响下,出口预计会受到影响,内循环需要承担更多的增长责任,化工行业中产业链在国内且主要需求也在国内的有化学肥料行业及部分农药行业中的子产品,其中氮肥和磷肥、复合肥自给自足内循环,需求相对刚性,继续看好华鲁恒升、新洋丰、云天化、亚钾国际、中国心连心化肥、利民股份等,中国心连心化肥做重点推荐。最后,在国际油价下跌的背景下,我们继续看好具有最高资产质量和高股息率特征的三桶油。其中中国石化的化工品产出最多,深度受益油价下行带来的原材料成本下降。此外,一系列民营大炼化公司因其较高的化工品收率和生产效率,也会在本轮油价下行行情中获益,建议关注荣盛石化、恒力石化。

行业跟踪

(一)国际油价震荡大跌,地炼汽柴价格跌跌不休

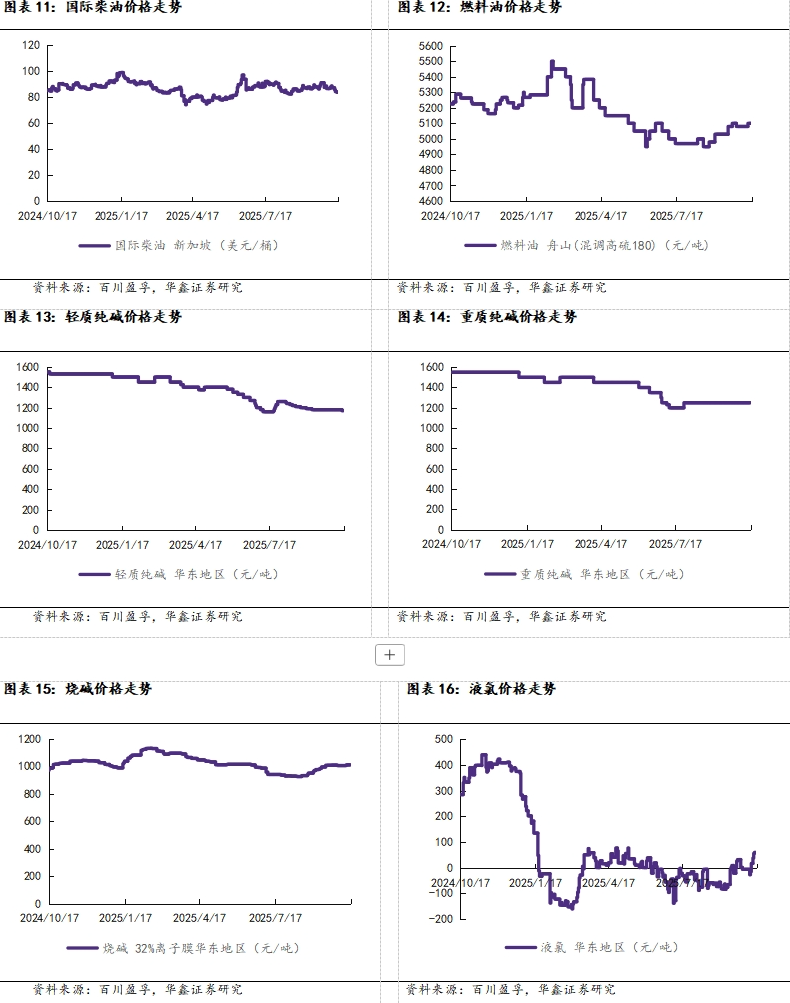

本周关税大棒再次来袭,国际油价震荡大跌。周前期,特朗普称对中国加征关税,贸易紧张局势升级,加上美国政府持续停摆,市场对经济及需求前景担忧,国际油价大跌,美油和布油跌至60、65关口下方;而美国暗示可能不会落实对华加重的关税政策,并表示愿意谈判,释放关税缓和信号,国际油价小幅修复。周后期,中美互相征收额外的港务费,中美经贸紧张关系仍存,叠加IEA月报称明年供应过剩局面更加严峻,市场担忧经济及供应过剩,国际油价重回跌势。总体来看,与上周末价格相比,本周末油价大幅下跌;与上周均价相比,本周均价环比下行。截至10月17日收盘,布伦特原油价格为61.29美元/桶,较上周下滑2.30%;WTI原油价格为57.54美元/桶,较上周下滑2.31%。

本周,关税影响重回视野,是油价下降的主因。往后看,地缘及政策方面,俄乌局势仍未有进展,英国对俄油公司及有关影子舰队制裁,特朗黄称印度保证停止购买俄油,短期可能对市场有潜在支撑。中美贸易局势紧张,后续可能进行谈判,但警惕反复。宏观面上,美国政府继续停摆,对经济不利,美联储下次会议降息基本敲定,有望提振需求。基本面上,IEA预警未来供应过剩局面加剧,随着欧佩克+增产逐渐落实,市场供应过剩压力较大;而需求淡季特征将显现,未来就基本面而言,供应而过剩仍是主导。总体来看,下周若中美贸易关系改善或有地缘局势支撑,油市有望修复,反之仍以偏弱主导。后续需关注俄乌局势、对俄制裁有关的动态、关税相关动态、美国经济表现、EIA库存等。

本周地炼汽柴油价格下跌不止,柴油跌幅大于汽油。山东地炼汽油市场均价为7485元/吨,较上周均价下跌84元/吨,跌幅1.11%,柴油市场均价为6390元/吨,较上周均价下跌81元/吨,跌幅1.25%;其他地炼汽油市场均价为7582元/吨,较上周均价下跌124元/吨,跌幅1.61%,柴油市场均价为6615元/吨,较上周均价下跌70元/吨,跌幅1.05%。关税大棒再次来袭,国际油价震荡大跌。本周发改委零售限价下调落实,且新一轮宽幅下调开端,政策面影响利空较大。周前期,成本面利空显著,市场看窝情绪弥漫,下游客户延长了采购周期,汽柴油价格小跌开场让利优先出货。中期,原油走强带来成本利好,同时北方地区阴雨天气好转,被压抑的需求释放,中下游积极备货,支撑炼厂出货,不过终端加油站仍以按需采购为主,投机需求不足,柴油价格虽止跌,但上涨幅度有限;成本端压力有所缓解,汽油贸易商虽有逢低买入意愿,但整体采购力度有限,在原油小涨时也尝试主稳,呈窄幅整理。后期,随着原油持续破位下跌和成本支撑的彻底崩塌,跌势再次加剧,导致地炼汽柴油价格整体承压下行。故全周价格重心下移。汽油方面,居民出行高峰已过,需求从假期峰值回归常态,出现阶段性疲软,外出旅行需求几乎消失,对市场拉动作用归零;柴油方面,物流运输行业作为需求基本盘,农忙高峰逐渐接近尾声,农业领域的柴油消费支撑开始减弱,限制了需求增长。综合来看,市场被利空主导,成本坍塌和需求不振共同作用,汽油市场大规模出行高峰已过,贸易商多为背对背操作;柴油则刚性需求与负号柴油战略备货需求结合,故而本周地炼汽柴油出货情况呈现汽弱柴偏好。

地缘及政策方面,俄乌局势仍未有进展,英国对俄油公司及有关影子舰队制裁,特朗普称印度保证停止购买俄油,短期可能对市场有潜在支撑。中美贸易局势紧张,后续可能进行谈判,但警惕反复。美国政府继续停摆,对经济不利,美联储下次会议降息基本敲定,有望提振需求。短期来看,新一轮发改委零售限价下调预期开端,政策面利空市场,贸易商受旺季不旺预期影响,多维持按需采买策略,投机性补库需求几乎停滞,需求端缺乏实质性增长,炼厂出货压力难以缓解,汽柴市场维持弱势震荡局面。检修节奏方面,下周预计垦利石化检修结束并且产量恢复,新增胜星石化全厂检修,个别炼厂可能因原料短缺而降低开工率,预计地炼开工负荷或下跌,汽柴产量供应相应缩减。汽油方面,需求面难有根本性改善,将继续围绕日常通勤等刚性需求运行,在缺乏节假日等强力刺激的情况下,终端加油站将维持按需采购策略,大规模补库行为难以出现;柴油方面,10月作为双十一网购狂欢节前的备货关键期,电商与物流企业将提前启动仓储补货,带动柴油消耗环比增加,且国内天气逐步转凉,基建类或存追赶工期情况。业者对汽柴油后市的看空情绪,预计后期地炼汽油价格下跌,柴油价格跌后止稳。

(二)下游需求欠佳,丙烷市场弱势下行

本周丙烷市场平均价格弱势下行。周初,受外盘及原油走势偏弱影响,市场心态支撑不足,虽炼厂供应不高,下游燃烧需求逐渐缓慢增长,刚需支撑尚可,但化工装置开工率不高,炼厂调价谨慎,走量意愿较强。之后,随着炼厂库存逐渐积累,加之进口货源充足,码头出货意愿较强,码头与炼厂均有下调,部分炼厂工业丙烷转向燃烧市场,出货稍有好转,但市场整体活跃度仍然不高。周后期,下游阶段性补货后入市积极性减弱,消耗库存为主,市场供需仍然宽松,加之民用气市场弱势牵制,业者对后市信心不足,丙烷市场重心继续下行。

成本方面,本周,关税影响重回视野,是油价下降的主因。总体来看,下周若中美贸易关系改善或有地缘局势支撑,油市有望修复,反之仍以偏弱主导。后续需关注俄乌局势、对俄制裁有关的动态、关税相关动态、美国经济表现、EIA库存等。供应方面,国内炼厂方面,山东及沿江部分检修炼厂下周或存恢复预期,市场供应或有增长;进口货源方面,进口成本较低,下周港口到船或仍有增长。需求方面,燃烧方面,丙烷燃烧需求即将进入旺季通道,需求缓慢增长,但受民用气市场一定影响;化工方面,个别丙烷脱氢装置或存调整预期,需求支撑一般。综上所述,短期内原油价格或低位震荡运行,消息面偏空指引。下周来看,市场供应存增长预期,但下游燃烧需求增长缓慢,且整体规模有限,化工需求仍然偏弱,业者买涨不买跌情绪较浓,观望为主,市场供需宽松延续,市场动力有限,预计下周丙烷市场主流仍存弱势,后期随着下游阶段性补货后或有止跌。

(三)下游需求回暖,动力煤市场价格重心上移

本周国内动力煤市场价格持续上行。产地方面,周内产地内多数煤矿维持正常生产,多以保证长协发运为主,有个别地区受降雨影响煤矿产量受限,动力煤市场供应量有所收缩。本周下游企业采购积极性有所提升,买货情况增加,叠加气温降低,迎峰度冬需求提高,市场采购量增加,站台及贸易商操作积极性增加,煤矿出货效果好转,拉运车辆较多,叠加大集团外购价格上调以及港口市场价格上涨,提振市场情绪,场内交易氛围偏暖,带动动力煤市场价格上行。下游采购需求逐步释放,冬储需求陆续增加,市场交易活跃度增加,叠加大集团外购价格以及港口价格上涨带动,市场挺价情绪浓厚,大部分煤矿厂家报价上行。本周港口市场价格走势上行,部分地区受降雨影响供应缩减,加之正处大秦线检修期间,港口调入量减少,叠加下游非电采购需求逐步释放,以及气温降低,冬储需求增加,贸易商挺价情绪浓厚,煤价持续上涨。部分地区持续降雨,供应量有所收缩,叠加大秦线检修港口调入量减少,加上下游采购积极性较高,港口库存有所下降。需求方面,电力方面,电厂日耗上行有限,叠加自身库存水平较高,加上长协煤与进口煤补充下,对市场煤采购需求较弱;非电方面,下游建材、化工等非电行业耗煤量较为稳定,采购需求近期有所提高,市场交易情绪较好,带动动力煤成交价格走势上行。本周进口煤市场价格偏强运行,近期随着内贸煤价格上涨,进口煤挺价情绪较浓,以及海运费价格上涨,成本支撑较强,叠加电厂进口招标活跃,提高进口市场交易情绪,价格随之上行。

预计下周动力煤市场价格偏强运行。供应端,产地内多数煤矿维持正常生产水平,但不乏有部分地区受降雨影响煤矿减产、停产,且安全检查严格,叠加大秦线检修期间,港口调入量有所减少,动力煤供应预计有所缩紧,预计供应端对煤价利好支撑尚可。需求端,气温逐渐降低,电厂日耗逐步提升,为迎峰度冬,或对市场煤释放部分补库需求;受资金短缺以及降温、降雨天气等多重因素影响,水泥市场需求或有所回落;下游化工行业需求表现稳定,采购积极性尚可,利好煤价走势。整体看,需求端对动力煤价格上涨支撑较强。总的来看,天气转冷,下游备货较为积极,场内交易氛围回暖,叠加大秦线秋季检修期间,供应量或有所缩减,市场利好因素较多。

(四)聚乙烯市场延续弱势,聚丙烯粉料市场延续弱势

本周国内聚乙烯市场价格延续弱势。聚乙烯LLDPE(7042)市场均价为7126元/吨,与上周下跌117元/吨,跌幅1.62%。塑料主力合约基差为250元/吨,较上周上涨32元/吨,本周塑料期货持续走弱。本周大型生产商的聚乙烯报价整体下跌,今日LLDPE(7042)市场价格在6880-7550元/吨之间,LDPE(2426H)市场价格在8980-9950元/吨之间,HDPE(6095)市场均价格7300-8200 元/吨之间。本周聚乙烯市场表现整体一般。其中关税大棒再次来袭,国际油价震荡大跌。成本支撑表现疲软,两油库存高位,业者心态整体稍差,叠加期货连日飘绿,生产厂家纷纷下调报价。现阶段聚乙烯市场延续弱势,部分贸易商适当让利清库,实单表现一般,成交多处低价位。近期下游开工表现尚可,但面对市场内低价不断刷新,采购积极性不高,优先消耗原料库存为主,现阶段聚乙烯市场内交投活跃度一般,期货零星飘红亦难带动业者心态。

聚乙烯市场短期内成交表现提升困难,不排除有其他因素强力干扰可能。原料面,需求淡季特征将显现,下周若中美贸易关系改善或有地缘局势支撑,油市有望修复,反之仍以偏弱主导。供需面,近期新装置正在着手调试投产,如期投产后市场供应压力将持续增加;需求旺季结束较为匆忙,后续需求表现或将缓慢衰弱,供需面对聚乙烯市场支撑有限。综合来看,成本面、供需面支撑皆一般,叠加宏观政治、期货市场波动等多重因素影响,聚乙烯价格或将继续弱势整理。

本周聚丙烯粉料市场延续弱势,场内业者心态悲观为主。基本面看,本周成本端丙烯价格走跌,成本端支撑减弱。前期聚丙烯期货盘面持续走跌,拖拽粉料市场气氛。市场供应较为宽松,而粉粒价差持续处于偏低水平,压制粉料市场出货,企业库存压力仍存,叠加成本支撑减弱,聂商及厂家积极让利出货为主,粉料报价重心往中低位靠拢。聚丙烯期货盘面止跌反弹,然下游反应较为平淡,采购积极性未并明显提升,粉料商家报价横盘整理为主,部分商家继续窄幅让利出货,市场整体交投一般。

目前聚丙烯粉料市场行情弱势震荡,场内供应宽松,终端下游需求跟进不足,受低价聚丙烯粒料的压制,场内交投不畅。粉料走势受聚丙烯期货影响较大,预计下周聚丙烯粉料市场弱势难改。原料面,多套丙烯装置检修与重启计划并存,个别聚丙烯、丁辛醇以及环丙装置存调整计划,业内人士谨慎为主,供需博弈局面依旧,外加关税等宏观政策影响,加重商家观望情绪,后续仍需关注各大丙烯以及下游装置运行情况。预计下周国内丙烯主流市场价格或将弱势下滑后有所反弹。供窝面,下周聚丙烯粉料企业开工负荷预计变化不大,粉料与粒料间价差隆仍维持偏低水平,下游对粉料采购积极性不高,市场缺乏明确利好驱动,供需博弈局面仍将持续。综合来看,下周成本端丙烯单体或弱势下滑后有所反弹,低价粒料对粉料的价格压制持续存在,场内供需博弈局面仍将持续。聚丙烯期货走势有一定不可预见性,但对粉料市场有一定的指导作用,需持续关注。综上所述,预计下周聚丙烯粉料市场弱势难改,具体仍需观测期货端变动。

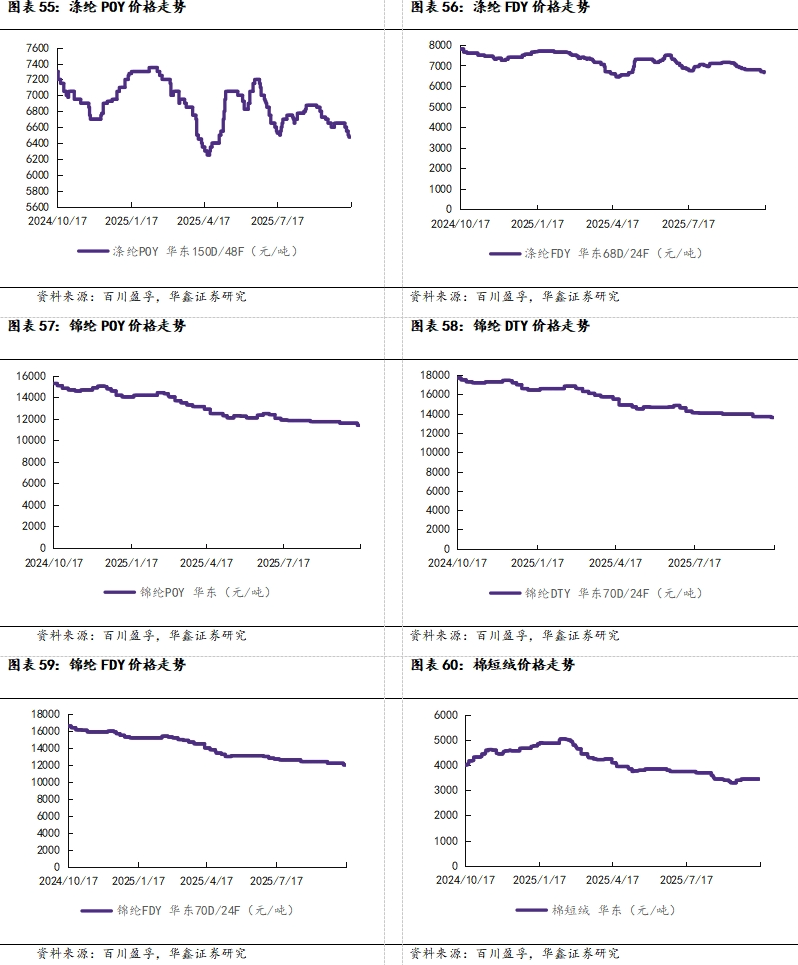

(五)周内PTA市场重心下行,涤纶长丝市场走势下行

本周 PTA市场重心下行。华东市场周均价4415元/吨,环比下跌2.90%;CFR中国周均价为591.75 美元/吨,环比下跌2.41%。周内关税大棒再次来袭,国际油价震荡大跌,成本端利空驱动明显;PTA自身来看,周内华东一PTA装置负荷有所提升,但受前期一停车装置影响,本周产量较上周相比有所下滑,市场整体供应缩减,而节后归来,下游聚酯工厂买盘积极性仍较为一般,业者多谨慎观望,以刚需悉天为主,PIA供需端未见明显支撑,同时一PTA新装置近期有投产,拖拽市场情绪,多方利空消息引导下,周内PTA市场呈现震荡走弱态势。

预计下周PTA市场低位震荡。成本面,美国政府继续停摆,对经济不利,美联储下次会议降息基本敲定,有望提振需求,但IEA预警未来供应过剩局面加剧,随着欧佩克+增产逐渐落实,市场供应过剩压力较大;未来就基本面而言,供应面过剩仍是主导。总体来看,下周若中美贸易关系改善或有地缘局势支撑,油市有望修复,反之仍以偏弱主导,预计下周国际原油市场或低位震荡运行,成本端未见明显上行驱动。供需端,目前聚酯工厂对原料端需求预计维持平稳,而前期检修的一PTA装置下周存熏启可能,同时随着PTA新装置投产临近,市场情绪预计进一步走弱,业者对后市仍多持悲观心理,PTA供需端缺乏利好支撑。综合来看,下周国际原油市场难有起势,成本端支撑不足,而PTA自身供需端仍有走弱预期,但由于目前PTA加工费已处于偏低位置,继续下行空间有限,对市场形成一定底部支撑,预计下周PTA市场低位震荡为主。

本周涤纶长丝市场价格下跌。涤纶长丝POY市场均价为6520元/吨,较上周均价下跌113元/吨:FDY市场均价为6700元/吨,较上周均价下跌96元/吨:DTY市场均价为7785元/吨,较上周均价下跌86元/吨。本周,特朗兼称对中国加征关税,贸易紧张局势升级,加上美国政府持续停摆,市场对经济及需求前景担忧,国际油价大跌,拖拽聚酯原料市场持续走弱,成本端支撑塌陷,需求表现同样不及预期,终端订单局部小幅提升,难以提振整体下游市场,具织禽节煎务货仍存,对于长丝的采购心态谨慎,多以消耗原丝库存为主,长丝市场产销数据偏低,库存水平持续增加,企业出货压力倍增,周内多有下调报价或放大优惠等操作,偶有放量企业,市场成交重心一再下探。

成本面,总体来看,下周若中美贸易关系改善或有地缘局势支撑,油市有望修复,反之仍以偏弱主导。预计下周国际原油市场或低位震荡运行,成本端支撑不足,而PTA自身供需端仍有走弱预期,但由于目前PTA加工费已处于偏低位置,继续下行空间有限,对市场形成一定底部支撑,预计下周 PTA市场低位震荡为主。需求面,后续随着国内气温下降以及电商节订单的下达,终端需求量有望回暖提升,鉴于织企多库存积压以及资金紧张的双重压力,预计企业出货策略将优先以消化库存为主开机率继续提升概率偏低,下游用户对于后市预期普遍谨慎,在原料走势尚未明朗的情况下,预期采取保守采购策略,刚需购买,降低备货天数。供应端,下周除个别装置负荷或有小幅提升外,暂无大规模装置变动,长丝市场供应量将小幅增加。综合来看,成本以及需求端利好指引尚不明确,而长丝自身供应端压力不减,随着库存的逐步累积,长丝企业出货意愿渐浓,市场成交重心预期仍有下探,预计下周涤纶长丝市场偏弱运行。

(六)尿素价格暂时止跌,秋肥补仓发运改善有限

本周国内尿素暂时止跌,市场多空因素交织。国内尿素市场均价为1596元/吨,较上周五下跌13 元/吨,跌幅0.81%,山东及两河地区中小颗粒主流成交价格在1500-1580元/吨区间内波动。上半周,尿素价格承压下行。日产量充足而需求端持续疲软,农需受降雨影响采购推迟,工业需求维持刚需逢低补货,企业持续让利吸单,新单成交氛围清淡,观望情绪浓厚。周中随着北方天气转晴,企业发货略有改善,另外行业协会发布尿素出厂指导价释放积极信号,叠加期货市场震荡上行,共同提振市场信心。现货市场成交氛围明显好转,主产区出现企业停售及价格上调现象。然而由于市场缺乏实质性利好驱动,价格上行乏力,近两日行情呈现稳中涨跌互现的僵持局面。

综合来看,下周尿素市场预计将延续偏弱走势,价格面临一定的回调压力。供应方面,除云南个别企业有减产计划外,新疆、陕西、宁夏、甘肃及山西等多地装置均有复产安排,日产量预计提升,市场供应整体趋于宽松;需求方面,黄淮地区持续阴雨天气仍在拖慢农业备肥进度,复合肥秋肥生产进入扫尾阶段,发运周期预计延长至11月初,下游采购心态谨慎,多以逢低刚需补货为主。当前企业新单成交清淡,随着前期订单逐步消化,若后续无新增利好支撑,市场观望情绪可能进一步升温,加剧价格下行压力。需重点关注工厂新单成交情况、尿素期货盘面走势及出口政策动向。

本周国内复合肥市场弱稳观望,新单成交乏力,场内交投僵持,价格重心区间整理,跌势放缓,315氯基市场均价2495元/吨,较上周末跌幅0.20%;315硫基市场均价2900元/吨,较上周末跌幅0.68%。硝基肥方面下游刚需清淡,经销商按需拿货,工厂出货承压,肥厂报价稳定,但多单议优惠促进成交,3*15硝硫基集中出厂价格参考3100-3300元/吨。本周国内复合肥市场疲态难改,终端需求清淡主导低迷行情。一方面,秋肥扫尾补货采购量不足,黄淮大部受持续阴雨天气影响,土壤过湿状况持续或加重,农户抢收、晾晒粮食为主,小麦种植推迟,进而导致工厂收单、发运不畅;另一方,冬储推进缓慢,东北、南方局部不定价计息收款为主,零星出价,经销商观望情绪浓厚,谨慎操作。

预计下周国内复合肥市场整理运行,工厂报价稳定,实际成交偏向低位,区间窄幅震荡,以稳为主。秋肥扫尾,冬储推进缓慢,供需两侧继续僵持博弈,肥厂积极促进订单出货、季节性肥料清库为主,经销商向基层铺货,补库刚需跟进,短时行情维持弱势。

(七)聚合MDI市场持续下跌,TDI价格涨跌互现

本周国内聚合MDI市场持续下跌。当前聚合MDI市场均价14350元/吨,较上周价格下跌350元/吨。上海C厂本周报价环比下跌,场内信心不佳。其他主流大厂未见相关利好消息,供应端支撑较弱。市场内货源相对充裕,进口货源亦在缓慢填充,短期内市场上行动力不足。终端需求复苏缓慢,下游企业入市采买积极性不高,整体订单传导不畅,难有大量集中订单支撑。市场需求拖拽下,业者纷纷反映现阶段出货压力增加,故而多下调报价区间以促出货,市场整体呈缓慢滑落趋势。当前PM200商谈价147000-14900元/吨左右,上海货商谈价14300-14500元/吨左右,进口货14300 元/吨左右,具体可谈(含税桶装自价)。成本面,纯苯市场均价5582元/吨,较上周均价下跌137元/吨。聚合MDI生产成本10862.43元/吨,环比下跌0.01%;毛利润3487.57元/吨,环比下跌1.39%。供应面,上海C厂MDI装置预计于10月底或11月开始停车检修。日本东曹一条MDI生产线(20万吨/年)9月上旬开始陆续检修,时长约45天左右。需求面,终端需求持续低迷,整体需求表现仍欠佳。下游大型家电开工正常,对原料按合约量跟进;房地产依旧不景气,北方管道工程暂未回暖,刚需小单跟进为主;喷涂及板材大厂需求一般,对原料采购刚需跟进;冷链相关需求跟进持稳,对高价原料按需采购为主;车企订单表现一般,对原料按需跟进。其他行业表现一般,综合来看,少量刚需订单尚存,但对市场提振作用有限。

供应端表现较为安静,未见相关利好消息释放,上海C厂下周最新报价或将继续下跌,整体来看,供应端利好支撑较弱;终端需求持续低迷,下游企业未见大量备货需求,基本维持刚需小美跟进,场内实单成交有限。但考虑到现阶段价格已慢慢回落到相对低位,逐渐符合下游心理预期,届时或将迎来一次短暂的集中备货。备货需求支撑下,市场价格将止跌维稳甚至有小幅反弹的可能。预计下周聚合MDI市场跌后回稳。

本周国内TDI市场涨跌互现。国内TDI市场均价为13338元/吨,较上周上调0.19%。下游节后逢低采购之后,场内买气降温,贸易商暗降促单,市场实际成交继续下探。随即山东工厂中自突然封单,福建装置隆量单线,供应端利好突袭,经销商顺势回收低价,市场报盘价试探性拉涨。而消息刺激下部分询盘买气尚存,但仍限于逢低刚需订单,整体订单量对市场提振不足,实际成交依旧冷清,供需再陷拉扯,业者出货心态未散,主流报盘虽高位持稳,个别低价仍可商谈。目前TDI 国产含税执行13100-13400元/吨左右,上海货源含税执行13300-13600元/吨附近。

下游采购情绪低迷,仍多逮低则需采购为主,场内交投买气寡淡,实单成交乏力下,个别存商谈预期。然北方工厂中旬停止接单,且个别工厂存封盘预期,供方挺价心态明确,经销商恐高结算价下,对外低出较为谨慎,供需面博弈下,市场进入僵持博弈阶段,价格涨跌两难。预计下周TDI市场弱势僵持。

(八)磷矿石市场走势平稳,交投量无明显波动

本周,磷矿石市场走势平稳,交投量无明显波动。国内30%品位磷矿石市场均价为1017 元/吨,28%品位磷矿石市场均价为945元/吨,25%品位磷矿石市场均价为759元/吨,均较上周持平。

磷矿市场弱稳运行,冬储情况不及预期。需求方面,磷肥市场成本价格涨势强劲,磷肥企业挺价心态加强,而下游需求疲软,僵持局面短期难有突破,磷肥企业生产保持谨慎,且部分工厂停工检修中,磷矿采购量仅维持生产所需。场内虽有磷矿冬储询单问价,但短期难见大额囤货订单。供应方面,磷矿各产区开采稳定运行,部分企业持有一定库存,磷矿市场供应总体平稳,短期不会出现明显波动。具体价格走向需关注磷矿石市场变化,关注各产区磷矿石供应情况以及下游磷肥需求变化、磷肥开工对磷矿出货节奏的影响。

(九)EVA市场需求放缓,发泡旺季不旺

本周国内 EVA 市场需求放缓。国内EVA周度市场均价为11311.25元/吨,较上周均价下调0.61%。周初国内EVA市场混乱下行,石化出厂价稳中下调,下游需求跟进乏力,基本以消化库存为主,刚需采购压价空间增大,业者信心不足,让利出货为主,实盘成交重心持续走低。临近周末,EVA 市场延续弱势,下游工厂采购意愿偏低,业者看空情绪严重,实盘商谈重心阴跌下行,业者保持观望状态。软料参考10600-11000元/吨,硬料参考10500-11200元/吨。本周光伏级EVA出厂价格部分下调,目前光伏料市场参考10600-10900元/吨。截止本周五,光伏级EVA 出厂价格如下:浙江石化V6110S出厂价格为11800元/吨;斯尔邦V2825出厂价格为11750元/吨;中科炼化UE2825 出厂报价为11500元/吨,宁波台塑7760S 出厂报价为11100元/吨。供应方面,本周 EVA部分装置检修,整体供应减少。据统计,本周EVA周度产量,42974吨,周度开工率77.06%。成本方面,周内,关税大棒再次来袭,国际油价震荡大跌,乙烯成本端支撑欠佳。加上外盘美金价格大幅下挫,上下游持观望态度,交投谨慎。场内乙烯供应相对充裕,下游买盘一般,下游议价话语权增加,生产企业报价下调,新单商谈多集中在低价货源。醋酸乙烯价格稳步上行,场内持货商低价惜售情绪浓郁。截至发稿,国内乙烯市场均价为6385元/吨,较上周均价下跌175元/吨,跌幅2.67%;醋酸乙烯市场周均价格为5711元/吨,与上周均价相比上调154.67元/吨,涨幅2.78%。

短期内,国内 EVA市场供应端无压,古雷石化以及陕西榆林停车进行为期一周左右检修,市场供应小幅减少。需求端来看,下游光伏需求跟进放缓,发泡旺季不旺,成交以刚需小单为主,持货商出货压力增大,业者信心不足。总体来看,EVA市场需求端跟进不足,业者看窝情绪主导。预计下周 EVA 市场偏弱下行。

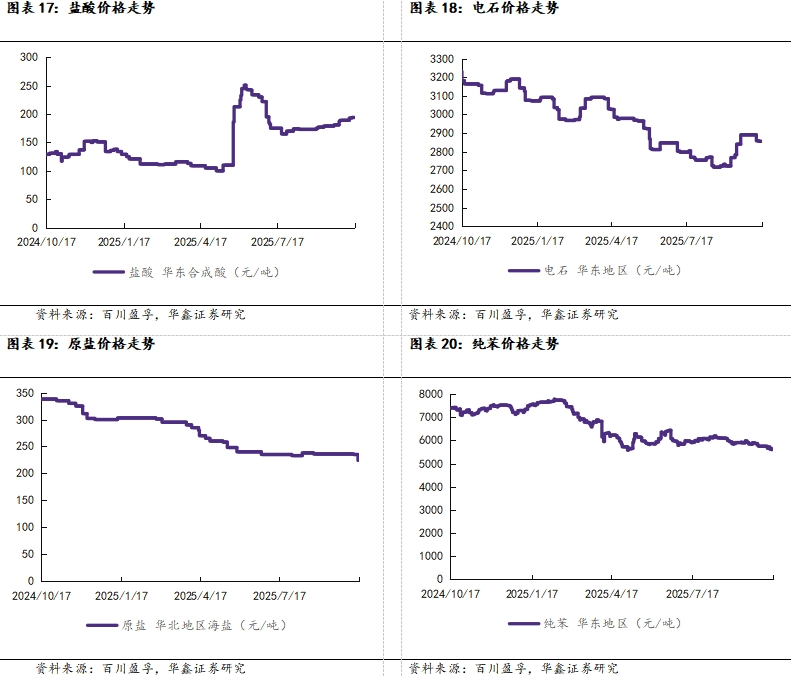

(十)市场交投气氛冷淡,纯碱现货价格重心下滑

本周国内纯碱现货市场偏弱运行。当前轻质纯碱市场均价为1144元/吨,较上周四价格下跌2.64%;重质纯碱市场均价为1314元/吨,较上周四价格下跌0.3%。周内纯碱期货市场走势震荡偏弱,市场未见明显利好支撑,现货市场情绪低迷,青海、内蒙古、山东、河南、江苏等区域碱厂新价报盘下调,现货市场价格重心弱势下跌,中下游厂商跟进谨慎,场内成交痕迹有限,周内供应端装置小幅调整,但整体市场库存高位难降,部分碱厂出货压力持续,场内竞价激烈,需求端观望情绪加重,采购延续低价少量,拖拽市场区域价格有所松动。需求方面,周内下游需求端装置变化有限,节后归来,现货市场情绪不高,需求端补货积极性不高,加之纯碱期货盘面走势偏弱震荡,场内期现商货源优势渐显,部分区域厂家出货竞价较为激烈,中下游厂商采购围绕刚需低价。

后市供应端,华中、华北区域部分前期检修装置计划于月末前逐步复产,纯碱市场后市检修计划略显不足,预期下周纯碱市场开工或波动有限,后期重点关注内蒙古某天然碱大厂新增产能投放情况对市场带来的影响。后市需求端,纯碱现货市场供需压力不减,场内出货竞争激烈,下游厂商采购痕迹有限,业者观望情绪浓厚,下游重点领域中,玻璃市场供应端装置暂无明显变动,但行业整体库存仍有继续累库风险,市场货源供应略显充足,东北有厂家老线或进行冷修或转产其他玻璃,具体消息尚未确定,平板玻璃供应端后期或有降低可能性,另外沙河地区受环保整体整改影响,后期厂家或存有冷修计划,具体仍需时间落实;光伏玻璃山西一家企业1000d/t产线,由于生产排污等方面问题暂时推迟,计划将于本月底前开工。四季度埃及等周边国家新建光伏玻璃产线或有投产,海外产能布局进程持续。光伏玻璃供应压力预期偏重。综合来看,预计下周纯碱市场价格走势偏弱,场内实单成交或存一定下探空间,当前纯碱市场缺乏明确指引,业者后市预期谨慎,行业开工仍维持在较高水平,市场供强需弱格局不减,下游补货跟进谨慎,市场出货压力持续,纯碱现货市场或延续弱稳走势,但仍需关注宏观及期货盘面带来的影响。

(十一)成本与出口双驱动,钛白粉价格稳中盼涨

本周成本与出口双驱动,钛白粉价格稳中盼涨。硫酸法金红石型钛白粉市场主流报价为12700-13800元/吨,市场均价为13372元/吨,环比持稳。节后多家企业陆续发布涨价函,幅度在300元/吨左右,市场在“银十”传统旺季中,虽对实际需求成色仍存观望情绪,但在成本高压与出口利好的双重驱动下,价格重心已明显上移,市场稳中看涨预期得到巩固。尽管十月因假期因素工作日减少,但厂家对“银十”传统旺季仍抱有期待。供应方面,随着价格逐步上行,前期开工率较低或已停产的企业有望逐步恢复生产,市场供应量预计将有所增加,这在一定程度上可能对后续价格上行形成压制。需求方面,尽管“金九银十”旺季表现不及市场预期,但终端需求仍具备一定的韧性。库存方面,企业目前手中仍有部分未完成订单,库存压力相对有限,这也为价格提供了一定的缓冲空间。估计本周市场库存量环比上周上涨0.55%。假期期间汽运受限,部分企业放假,因此钛白粉市场库存量在节后出现小幅上升,但整体仍处于可控范围。环比略有增长,但并未出现明显积压。成本方面,主要原料钛矿的价格持续保持坚挺态势,从攀枝花、云南等主产区的价格来看,多数规格保持稳定,部分甚至小幅探涨。另一主要原料硫酸,尽管个别地区高位价格出现小幅回调,但整体绝对值仍处高位。钛矿与硫酸共同构筑了钛白粉高昂的生产成本线,企业迫于成本压力,提价意愿非常强烈且坚决,成本支撑成为了当前市场价格难以撼动的基石。

短期内在成本高压、供应偏紧、出口向好以及企业待执行订单的支撑下,价格预计仍存在稳价看涨的空间和动力。然而,随着价格上涨,下游客户对高价的接受程度可能逐渐趋于谨慎;同时,若停产企业大规模复产导致供应量快速增加,可能会打破当前微妙的供需平衡。综合来看,钛白粉市场在“银十”期间有望保持稳中偏强运行,但上行空间受制于供需关系的动态平衡,预计后续价格将以小幅震荡上行为主,市场参与者多持谨慎观望态度。预计下周实际成交价格视订单量及企业库存水平一单一议为主。

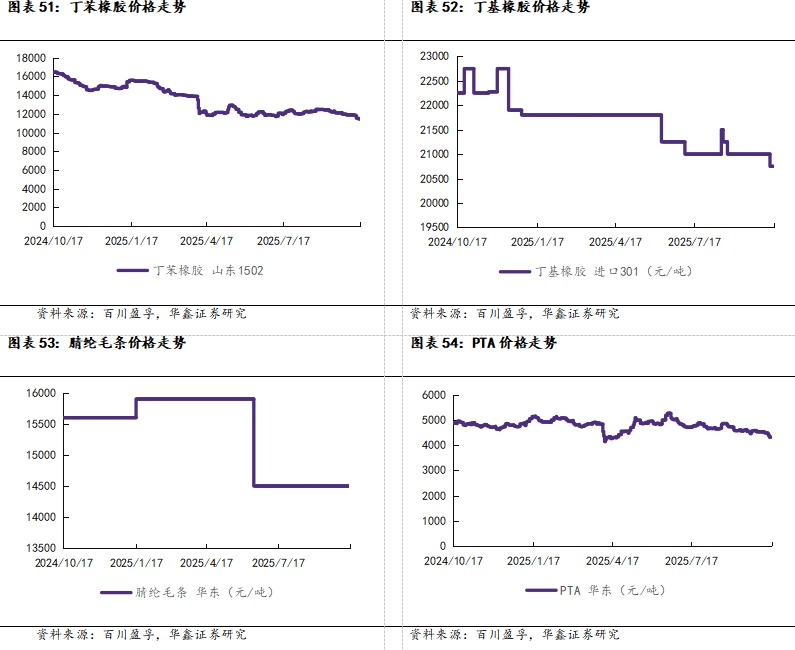

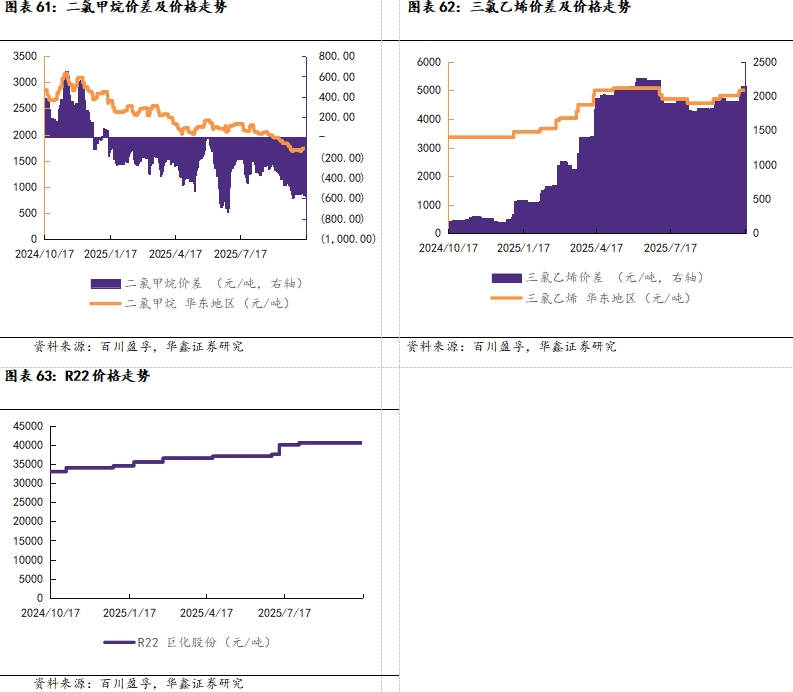

(十二)制冷剂R134a市场稳中探涨,制冷剂R32市场稳中向上

本周,国内制冷剂R134a市场偏暖运行,企业报价居高不下,R134a市场高位整理,企业拉涨心态不减。年度配额不断消化,头部企业通过控制供应节奏和挺价策略,进而维系市场偏强格局,推动成交重心上移,预计市场延续高位整理。综合来看,R134a市场保持稳中向好,随着生产配额逐步消耗,业者惜售情绪加重,目前仍处于供需紧平衡阶段,企业挺价意向明确,商谈重心有望持续上行。但下游拿货心态受高价影响较为谨慎,多以刚需采购为主。截至发稿,主流企业出厂参考报价在53000-56000元/吨,实单成交存在差异。

下周制冷剂R134a市场预计延续高位整理,伴随R134a市场下游刚需支撑以及渠道库存不断消耗,业者对后市偏强走势信心依旧,预计R134a市场价格仍将维持向上震荡。

本周,国内制冷剂R32市场持续高位平稳运行,供应端紧张格局未改,整体价格支撑强劲。行业配额剩余量不断消耗,市场供给弹性接近枯竭,制冷剂企业优先保障空调厂商的长期协议订单,导致市场可售散水资源趋紧,贸易商惜售心态加剧,市场看涨预期持续升温,推动R32价格在高位区间逐步上行。同时,供给端的刚性收缩已成行业长期发展主线,伴随行业集中度稳步提高,主流企业议价能力不断增强,四季度市场价格中枢有望延续温和上扬趋势。综合来看,当前R32市场利好因素作用明显,在配额制度的硬性约束与下游需求韧性的双重托底下,年内制冷剂R32市场预计保持向上攀升势头。主流企业出厂参考报价在61000-63000元/吨,实单成交存在差异。

下周制冷剂R32市场挺涨预期不减。综合来看,当前制冷剂R32市场的利好驱动因素表现突出,年内市场价格大概率将维持高位运行,企业盈利水平显著提升。预计四季度R32价格仍将维持在较高水平,市场偏强走势预期强烈。

1.1

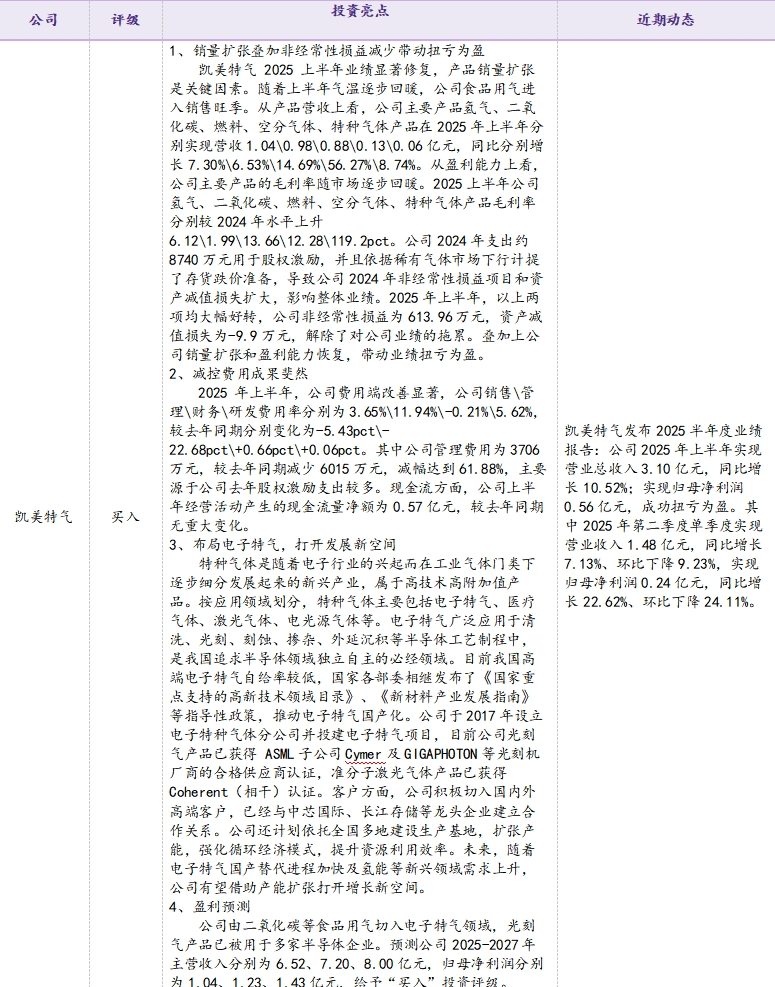

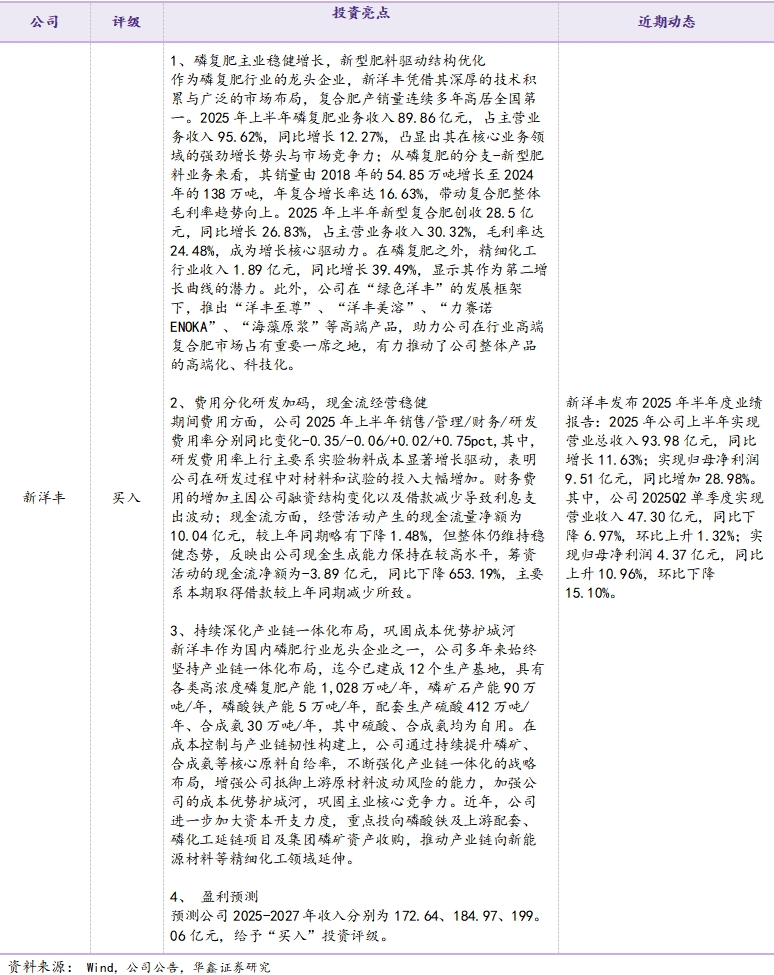

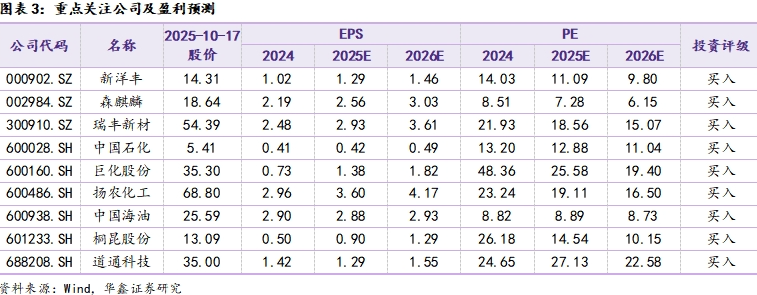

个股跟踪

1.2

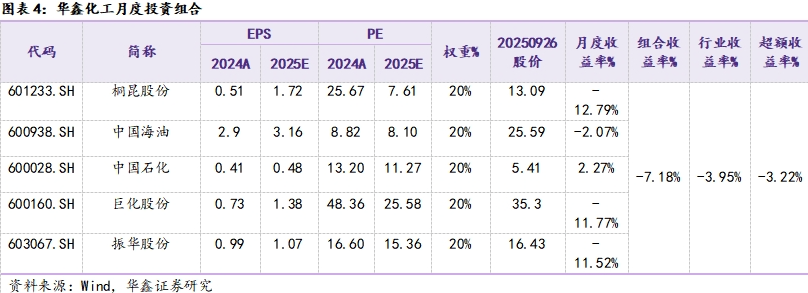

华鑫化工投资组合

硫酸、硫磺等涨幅居前,天然气、PS等跌幅较大

重点覆盖化工产品价格走势

(1)下游需求不及预期

(2)原料价格或大幅波动

(3)环保政策大幅变动

证券研究报告:《硫酸、硫磺等涨幅居前,建议关注进口替代、纯内需、高股息等方向—基础化工行业周报》

对外发布时间:2025年10月20日

发布机构:华鑫证券

本报告分析师:

张伟保 SAC编号:S1050523110001

本报告联系人:

高铭谦 SAC编号:S1050124080006

化工组简介

张伟保:华南理工大学化工硕士,13年化工行业研究经验,其中三年卖方研究经验,十年买方研究经验,善于通过供求关系以及竞争变化来判断行业和公司发展趋势,致力于推荐具有长期竞争力的优质公司。2023年加入华鑫证券研究所,担任化工行业首席分析师。

高铭谦:伦敦国王学院金融硕士,2024年加入华鑫证券研究所。

覃前:大连理工大学化工学士,金融硕士,2024年加入华鑫证券研究所。

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。

法律声明

本微信平台所载内容仅供华鑫证券的客户参考使用。因本资料暂时无法设置访问限制,若您并非华鑫证券的客户,为保证服务质量、控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。我们对由此给您造成的不便表示诚挚歉意,非常感谢您的理解与配合!

>>>查看更多:股市要闻