临近2025年年末,A股震荡加剧、板块轮动加速,聚焦“真金白银”的自由现金流策略愈发成为投资者抵御波动的核心选择。2025年12月15日,同类规模最大、流动性第一*的300现金流ETF(562080)所跟踪的沪深300自由现金流指数完成定期调仓,通过13只高现金流龙头的纳入与相关标的的剔除,进一步强化“高现金流、高股息、低估值”的核心特征,为投资者提供更优质的配置工具。

注:沪市规模、流动性同类第一指截至2025年3季度末,300现金流ETF规模为10.3亿元,在沪市跟踪300现金流指数的ETF中规模排名第一;截至2025年9月末,300现金流ETF年内日均成交额5138.45万元元,亦排名第一。

一、调仓核心概况:13进13出,维持50只成份股“纯度”

本次共更换13只成份股,调出与调入数量持平,调仓后指数仍维持50只成份股规模;调仓结果已于2025年12月15日正式生效,300现金流ETF(562080)将同步完成持仓调整。

具体来看,新纳入成份股:紫金矿业、上汽集团、中国联通、潍柴动力、宝丰能源、大秦铁路、小商品城、传音控股、浙能电力、华域汽车、东方盛虹、中天科技、青岛港。

剔除成份股:中国移动、宁德时代、中国神华、五粮液、中国船舶、中国中免、恒力石化、温氏股份、中金黄金、海大集团、德业股份、新奥股份、欧派家居。

数据来源:中证指数公司、沪深交易所,截至2025.12.15,指数样本生效日期:2025年12月15日,权重数据截至2025.11.28。

二、结构优化亮点:三大维度提升组合抗风险能力

调仓后,沪深300自由现金流指数在市值、行业、集中度三个维度实现优化,更加攻守兼备:

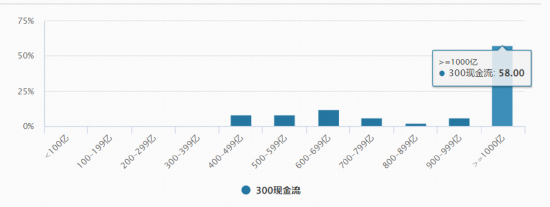

调仓后,总市值超1000亿元的巨头公司权重合计达58%,较三季度末降低6个百分点,指数大盘蓝筹属性依旧。从历史数据看,大盘股在震荡市中波动率通常低于中小盘股。

【300现金流指数成份股市值分布】

数据来源:中证指数公司等,截至2025.12.15。

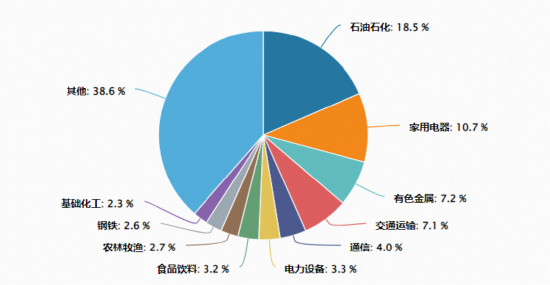

调仓后指数前三大行业分别为石油石化(18.5%)、家用电器(10.7%)、有色金属(7.2%),同时交通运输(7.1%)、汽车、公用事业等板块占比提升;不含金融、地产领域,更侧重现金流稳定的实体经济板块,契合当前“现金流为王”的市场环境,抗周期能力更强。

【300现金流指数成份股行业分布】

数据来源:中证指数公司等,截至2025.12.15。

调仓后指数前十大成份股权重为44.9%,相较三季度末有所降低,核心标的包括中国石油(10.51%)、中国海油(7.98%)、美的集团(4.91%)等现金奶牛;既通过聚焦核心资产把握收益,又通过适度分散持仓(50只成份股)控制单一标的风险。

【300现金流指数前十大成份股】

数据来源:中证指数公司等,截至2025.12.15。

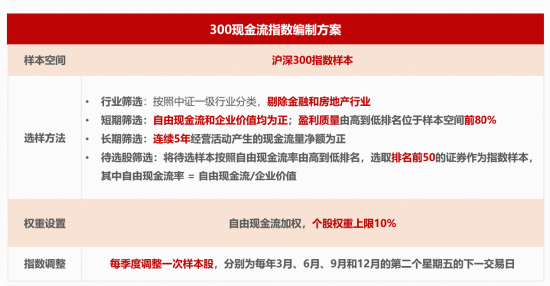

三、指数筛选逻辑:纪律化“新陈代谢”,锚定盈利质量

沪深300自由现金流指数从沪深300指数样本中选取50只自由现金流率较高的上市公司证券作为指数样本,以反映沪深300指数样本中现金流创造能力较强的上市公司证券的整体表现。之所以能之能穿越周期攻守兼备,核心源于其“现金流”为核心的纪律化筛选机制:

信息来源:中证指数公司、华宝基金。自由现金流=过去一年经营活动产生的现金流量净额−过去一年购建固定资产、无形资产和其他长期资产支付的现金,企业价值=公司总市值+总负债-货币资金,盈利质量=(过去一年经营活动产生的现金流量净额 − 过去一年营业利润)/总资产。

四、高现金流资产震荡市或更攻守兼备

当前A股市场波动加剧,资金“高低切”趋势明显,高现金流资产的“防御+进攻”双重价值愈发凸显:

从历史表现看,2017年1月至2025年10月,沪深300自由现金流全收益指数最大回撤仅-24.70%,显著低于沪深300指数的-41.56%;在2022年、2024年两次震荡调整中,该指数跌幅均小于同类指数,验证了高现金流资产的抗跌能力。

数据来源于Wind,统计区间:2017.1.1-2025.10.31。沪深300自由现金流指数基日为2013.12.31,发布日期为2024.11.12,全收益指数2020-2024年分年度历史收益率分别为:16.20%、13.83%、-4.31%、12.94%、40.79%。指数成份股构成根据该指数编制规则适时调整,指数回测历史业绩不预示指数未来表现。

截至2025年10月,指数近10年市盈率仅14.99倍,略高于沪深300指数(14.11倍),估值处于合理区间;同时,指数2017年以来累计涨幅233.72%,年化收益率15.21%,大幅跑赢沪深300及沪深300红利指数,具备“震荡市抗跌、行情来临时修复”的双重属性。

数据来源:Wind,统计区间:2017.1.1-2025.10.31。沪深300自由现金流指数基日为2013.12.31,发布日期为2024.11.12,全收益指数2020-2024年分年度历史收益率分别为:16.20%、13.83%、-4.31%、12.94%、40.79%。指数成份股构成根据该指数编制规则适时调整,指数回测历史业绩不预示指数未来表现。

当前利率下行周期叠加政策鼓励分红,险资等长期资金加速增配高股息、高现金流资产;300现金流ETF(562080)作为该领域的核心工具,有望持续受益于资金配置需求。

投资者或可借道300现金流ETF(562080)及其联接基金(A类024367/C类024368),一键配置沪深300中能够穿越周期的高现金流优质公司。

提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理

性投资,高度注意仓位和风险管理。

风险提示:本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化,文中所涉及个股仅为展示,任何情况下不作为对任何人的投资建议。300现金流ETF被动跟踪沪深300自由现金流指数,该指数基日为2013.12.31,发布日期为2024.11.12。该基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对该基金进行风险评价,投资者应及时关注销售机构出具的适当性意见,并以其匹配结果为准,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对该基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金经理观点更新时间为2025.5.21,仅代表当时观点,今后可能发生改变,仅供参考,不构成任何业务的宣传推介材料、投资建议或保证,亦不作为任何法律文件。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎!

>>>查看更多:股市要闻