盘中经过来回几个小幅挣扎,最终走出了大弱小强的格局。

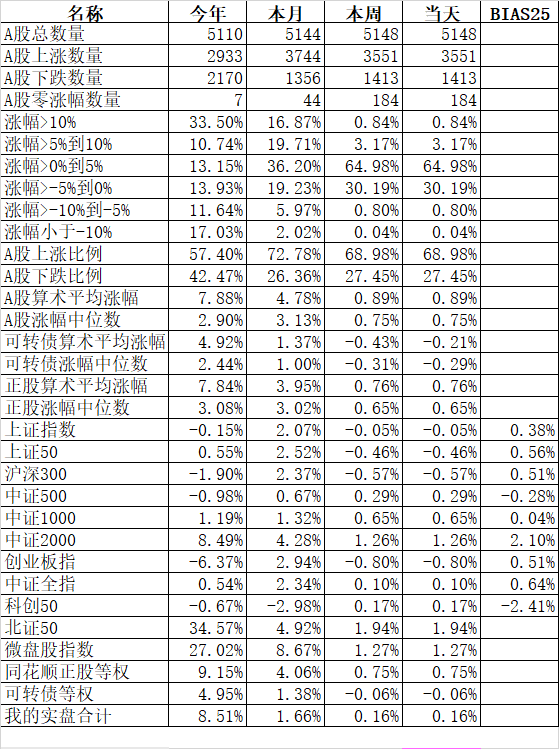

主流宽基指数中领涨的北证50涨1.94%、微盘股指数涨1.27%;领跌的创业板指跌0.80%、沪深300跌0.57%。

申万一级行业指数中领涨的传媒涨2.14%、计算机涨1.39%、环保涨1.22%;领跌的汽车跌1.78%、医药生物跌1.08%、综合跌0.86%。

3551只个股上涨、1413只个股下跌,涨幅中位数0.75%。

洋河股份、宝信软件、山西焦煤、迎驾贡酒、三星医疗、海兴电力、洽洽食品、兰花科创、恒源煤电等9只个股盘中创1年新低。

东鹏饮料、ST华通、藏格矿业、豪迈科技、燕京啤酒、惠城环保、纽威股份、东芯股份、川恒股份、融发核电等65只个股盘中创1年新高。

其中东鹏饮料、藏格矿业、豪迈科技、惠城环保、纽威股份、中洲特材、金龙羽、会稽山、中邮科技、宜宾纸业等13只个股盘中创历史新高。

南京港、ST宁科、*ST资丰、*ST锦港等4只个股跌停。

星宸科技、保变电气、中国科传、融发核电、永鼎股份、游族网络、诺普信、中科信息、会稽山、武汉凡谷等85只个股涨停。

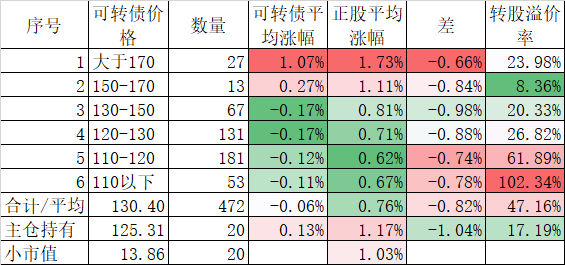

472只可转债平均下跌0.06%,对应正股平均上涨0.76%;我的主仓20只可转债平均上涨0.13%,对应正股平均上涨1.17%。

今天没有任何操作,因为小账户涨的多,所以最终账户合计实际上涨0.16%。

今天可转债正股涨得不错,但可转债拖了后腿。

除了目前“碗里的”可转债外,还有一些后备的“锅里的”:

1、小市值,我从2016年开始断断续续的做过一段时间的小市值,优点和缺点都是特别鲜明,如果看长期收益率,没有一个因子能超出小市值因子,而且小市值不和其他任何因子组合是最强的,实盘我剔除了很多财务表现不好的,其实还是心理安慰,实际上加上这些因子后的收益率无一不是下降的。当然缺点也是特别鲜明,就是突如其来的暴跌,而且当时可能看不到均值回归的希望,不像可转债,这个底部的逻辑是不太强的。

2、红利及银行,这几年表现不错的最主要的原因是市场利率的下降,其实红利及银行的盈利并没什么增长,只不过相对市场1%多的利率,5%左右的红利还是有优势的,只不过这个优势是长期来看的,短期经过那么久的上涨,调整一段时间也是完全可能的。

3、食品、医药等传统的白马股经过这几年的下跌,肯定是接近底部了,但到底在底部有多久不好说,比如极限底部再跌5%,但要蛰伏3年,5%倒是受得起,但这3年做可转债可能有30%的收益率,相比之下还是不值得。

4、科技股我驾驭不了还是放弃了。其他如LOF套利、折价封基套利等还是容量太小,如果真的容量大了,资金一拥而上就容易踩踏。如北交所打新,大量资金进入,导致明天打新的北交所股票,200万资金都基本上是陪跑的。港股最近一段时间资金相对活跃,而且相对A股大部分品种都有折价,对应的ETF进入观察。

整体来说,现在的可转债确实不便宜,但由于我的视野原因还没发现明显优于可转债的品种。也只能说现在的市场有效性比前几年要强很多,有一点机会就被聪明资金填满了。留恋过去的机会多也是于事无补,只能立足当下,尽可能去找到相对不错的机会。

>>>查看更多:股市要闻