(来源:德邦证券研究)

投资要点

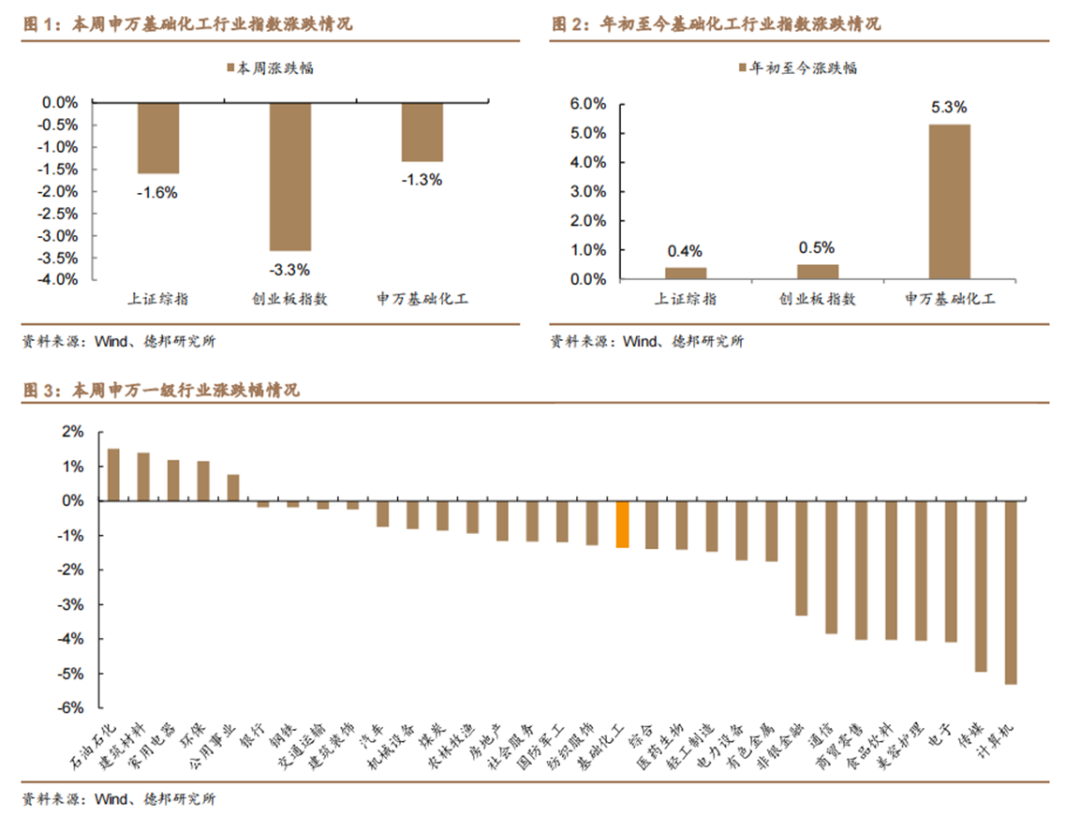

本周基础化工板块表现好于大盘。根据Wind,本周(3/14-3/21)上证综指涨跌幅为-1.6%,创业板指数涨跌幅为-3.3%;申万基础化工行业指数涨跌幅为-1.3%,在全部31个行业板块中位列第18位,跑赢上证综指0.3个百分点,跑赢创业板指数2个百分点。年初至今,上证综指涨跌幅为+0.4%,创业板指数涨跌幅为+0.5%;申万基础化工行业指数涨跌幅为+5.3%,跑赢上证综指4.9个百分点,跑赢创业板指数4.8个百分点。

本周事件:①据金联创,按照民航局关于SAF应用试点工作第二阶段的相关部署,自2025年3月19日起,北京大兴、成都双流、郑州新郑、宁波栎社机场起飞的所有国内航班将常态化加注掺混1%的SAF混合燃料。②据中国化工报,3月17日,国家能源集团准东20亿立方米/年煤制天然气项目正式获得国家发改委的核准批复。该项目总投资约160.96亿元,建设地点位于准东开发区西黑山社区。

核心观点:

密集政策促SAF内需扩容,常态化掺混加注共识已达成。①首度指引量化加注比例,SAF商业化落地再加速。2024年9月18日,国家发改委、中国民航局启动SAF应用试点,9月19日起国航、东航、南航从北京大兴、成都双流、郑州新郑、宁波栎社机场起飞的12个航班将正式加注SAF。而本次试点第二阶段从12个航班转变至四大机场的所有航班均无差别定量掺混1%SAF,有望显著提升国内SAF需求,当前具备民航局适航证书的油料供应商相关企业有望受益,如中石化镇海炼化、河南君恒、海新能科下属山东三聚、连云港嘉澳环保等。②生物柴油政策密集投放,关注出口细则落地进度。2025年2月5日,国务院办公厅印发《关于推动成品油流通高质量发展的意见》,明确提及研究制定生物柴油等国家鼓励应用且已出台国家强制性标准的绿色清洁燃料的流通管理政策;2月27日,国家能源局印发《2025年能源工作指导意见》,提及开展绿色液体燃料技术攻关和产业化试点。我们认为,近期密集政策出台宣示了中国生物柴油产业在贸易争端升级的环境下,由被动调整转向主动求变的尝试。展望未来,对内层面,生物柴油有望逐步解决前期推广难点,积极扩大国内销售渠道。2025年作为十四五的收官之年,我们预计将出现更多鼓励性政策接续较高扶持力度,如更大范围的SAF或生物船燃定量掺混比例等,助力商业化应用突破;对外层面,发展意见有望对出口细则落地提供更加清晰指引,推动我国生物柴油产品加速出海。③欧盟反倾销调查尘埃落定,生物柴油行业或否极泰来。2025年2月11日,欧盟委员会发布公告,对原产于中国的生物柴油作出反倾销肯定性终裁,对怡斯莱集团(易高生物)征收10%反倾销税、对嘉澳环保征收35.6%反倾销税、对卓越新能征收23.4%反倾销税、列名合作单位的其他中国生物燃料工厂征收21.7%的加权平均税率,不合作单位自动征收35.6%的最高税率,总体来看,终裁税率较先前初裁时有微弱下滑。但我们认为,本次欧盟生物柴油反倾销肯定性终裁落地更大的意义在于前期调查阶段对市场带来的不确定性风险已全部释放,并且终裁方案已确定未将SAF涵盖在反倾销范围之内,行业“至暗时刻”已过。建议关注:1)提前布局海外销售渠道以及生产基地的企业:卓越新能;2)一二代生物柴油/SAF生产规模较大的企业:嘉澳环保、海新能科、朗坤环境、鹏鹞环保等。

新疆煤化工进入高速发展期,看好产业链相关投资机会。①新疆资源禀赋得天独厚。新疆煤炭资源丰富,预测资源量2.19万亿吨,占全国预测总量的40.6%,拥有吐哈、准东、伊犁、库拜四大著名煤田。近年来新疆原煤产量快速增长,2018至2023年间,新疆原煤产量从1.90亿吨增长到4.59亿吨,CAGR达19.29%。新疆原煤产量占全国总产量的比例由5.36%提高到9.75%,且具备未来进一步提升潜力。②国家政策支持精准赋能。国家能源局发布的《2025年能源工作指导意见》提出推进煤炭供应保障基地建设,有序核准一批大型现代化煤矿,加快已核准煤矿项目建设,持续推进煤炭产能储备工作,推进煤制油气重大项目建设。同时《新疆维吾尔自治区煤矿智能化建设三年行动计划(2023—2025年)》提出,到2025年,全区生产煤矿将全部达到初级智能化及以上等级。新疆还印发了《新疆维吾尔自治区煤矿智能化建设验收管理办法(暂行)》,明确建设内容和标准,均为新疆煤化工产业的发展提供有力支持。③企业配合项目加速落地。根据新疆煤博会,截至2025年2月,新疆在建及拟建煤化工项目投资规模超7000亿元,其中已开工项目计划投资总额近1600亿元,占比达到22.9%。预计2025-2026年,新疆煤化工产业将迎来投资建设高峰,每年投资完成额分别达1177/2104亿元。2025年新疆众多煤化工项目积极推进,如总投资338亿元的山东能源兖矿新疆能化准东煤化一体化项目、投资209亿元的新疆山能化工有限公司年产80万吨煤制烯烃项目等已正式开工,积极响应政策指导方针,我们认为新疆煤化工有望开启盛世。建议关注:1)在新疆具备煤矿(或注入预期)的煤化工企业:广汇能源、宝丰能源、湖北宜化;2)工程设计与服务企业:三维化学、中国化学、东华科技、中石化炼化工程;3)服务于新疆大发展的企业:易普力、江南化工、广东宏大、雪峰科技、凯龙股份、广汇物流;4)新疆当地国企:新疆天业、青松建化、天富能源。

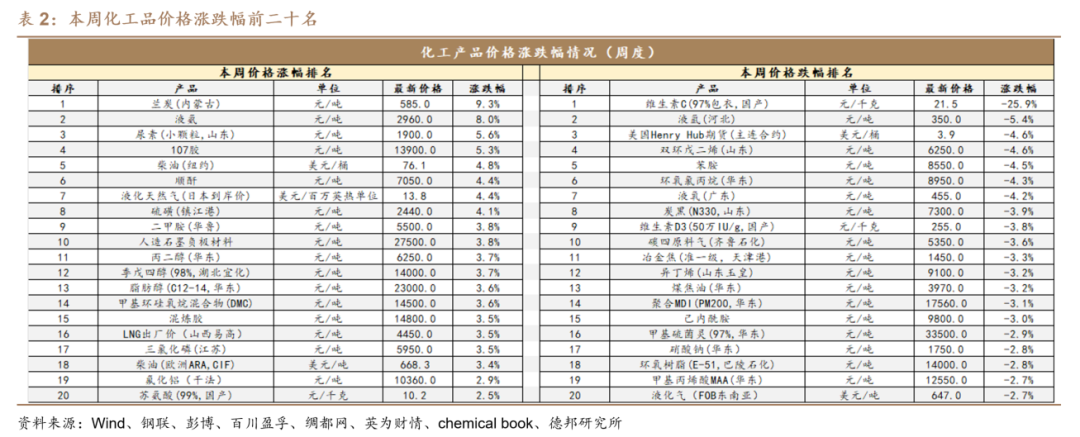

产品价格涨跌情况:本周化工品价格涨幅前十名为:兰炭(内蒙古)(+9.3%)、液氨(+8%)、尿素(小颗粒,山东)(+5.6%)、107胶(+5.3%)、柴油(纽约)(+4.8%)、顺酐(+4.4%)、液化天然气(日本到岸价)(+4.4%)、硫磺(镇江港)(+4.1%)、二甲胺(华鲁)(+3.8%)、人造石墨负极材料(+3.8%)。本周化工品价格跌幅前十名为:维生素C(97%包衣,国产)(-25.9%)、液氩(河北)(-5.4%)、美国Henry Hub期货(主连合约)(-4.6%)、双环戊二烯(山东)(-4.6%)、苯胺(-4.5%)、环氧氯丙烷(华东)(-4.3%)、液氧(广东)(-4.2%)、炭黑(N330,山东)(-3.9%)、维生素D3(50万IU/g,国产)(-3.8%)、碳四原料气(齐鲁石化)(-3.6%)。

投资建议:①核心资产进入长期配置价值区间。当下化工品盈利或已筑底,基本面下行风险充分释放,化工白马有望迎来估值与盈利双击修复。关注:宝丰能源、万华化学、华鲁恒升、卫星化学。②供给短缺或约束的行业率先迎来弹性。部分化工品的供给端已出现扰动,关注相关企业涨价带来的业绩弹性。维生素:浙江医药、新和成、能特科技。三氯蔗糖:金禾实业。制冷剂:巨化股份、三美股份、东岳集团。涤纶长丝:桐昆股份、新凤鸣。③重视需求确定性向上的方向。关注:民爆:易普力、江南化工、广东宏大、雪峰科技、高争民爆等。改性塑料:金发科技、会通股份、国恩股份。复合肥:史丹利、新洋丰、云图控股等。④重视化工高分红资源股价值重估。新国九条引领资本市场高质量发展,高分红资产有望迎来价值重估。关注:磷矿:云天化、芭田股份、川恒股份。钛矿:龙佰集团。天然碱:远兴能源。原油:中国海油、中国石油、中国石化。

风险提示:宏观经济下行风险,原料价格大幅波动,下游需求不及预期,产能大幅扩张风险,安全生产与环保风险,企业经营风险等。

正文

1. 核心观点

政策发力引领供需格局改善,关注化工顺周期投资机会。自24年9月中央政治局会议以来,地产消费等一揽子政策陆续出台,有望消除市场前期担忧、提振经济信心,化债和稳定房地产等政策也有望带动终端化工品需求。结合供给端,本轮自2021年以来的化工扩产周期或已步入尾声,此前《政府工作报告》再设单位GDP能耗降低具体目标,新“国九条”出台引领高质量发展,化工行业或迎新一轮供给侧改革,国内供给侧有望边际大幅改善。此外,本轮扩产过程中,中国化工凭借后来居上的规模、管理、研发等优势,正在加速抢占全球市场份额。我们认为,化工行业有望进入新一轮长景气周期。当下的化工投资主线包括四个方面:

1)核心资产进入长期配置价值区间。当下化工品盈利或已筑底,基本面下行风险充分释放,化工白马有望迎来估值与盈利双击修复。关注:宝丰能源、万华化学、华鲁恒升、卫星化学。

2)供给短缺或约束的行业率先迎来弹性。部分化工品的供给端已出现扰动,关注相关企业涨价带来的业绩弹性。①维生素:巴斯夫停产与帝斯曼业务剥离,行业格局或已重大改变,本轮行情有望超预期。关注:浙江医药、新和成、能特科技。②三氯蔗糖:进入长协订单旺季龙头挺价意愿较强,本轮涨价有望超预期。关注:金禾实业。③制冷剂:2025年初步配额方案符合预期,二代加速淘汰趋势不变,三代利空风险出尽,叠加内外贸双旺态势,制冷剂已开启新一轮涨幅。关注:巨化股份、三美股份、东岳集团。④涤纶长丝:回调后当前赔率较高,据百川盈孚数据显示,下游织造并不悲观,旺季有望迎来价格价差弹性。关注:桐昆股份、新凤鸣。

3)重视需求确定性向上的方向。①民爆:新疆、西藏等省份需求高增有望持续,债务省份需求弹性可期,产能约束格局优化长逻辑有望迎来板块价值重估。关注:易普力、江南化工、广东宏大、雪峰科技、高争民爆等。②改性塑料:受益于设备更新和消费品以旧换新的方案的政策,改性塑料行业充分受益,此外,原料PP、PE、PS、ABS等与油价关联度较高,油价下行有望带来成本改善。关注:金发科技、会通股份、国恩股份。③复合肥:龙头集中度持续提高,复合肥长逻辑渗透率提升。关注:史丹利、新洋丰、云图控股等。

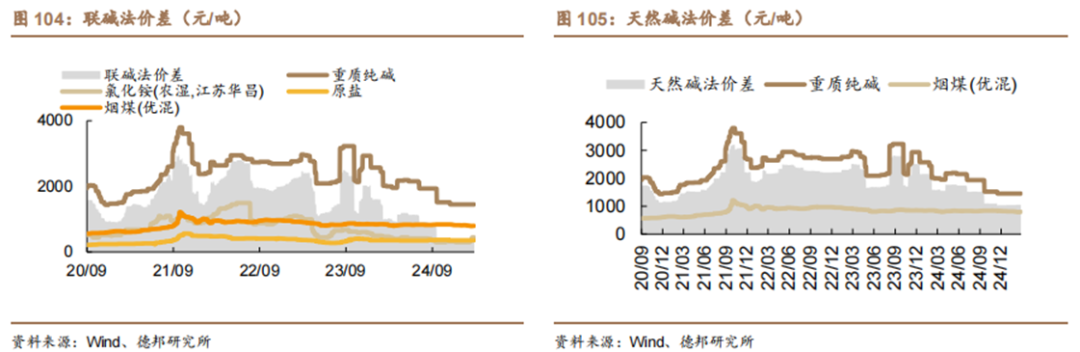

4)重视化工高分红资源股价值重估。新国九条引领资本市场高质量发展,高分红资产有望迎来价值重估。①磷矿:云天化、芭田股份、川恒股份。②钛矿:龙佰集团。③原油:中国海油、中国石油、中国石化。

2. 化工板块整体表现

本周申万基础化工行业指数环比下跌。根据Wind,本周(3/14-3/21)上证综指涨跌幅为-1.6%,创业板指数涨跌幅为-3.3%;申万基础化工行业指数涨跌幅为-1.3%,在全部31个行业板块中位列第18位,跑赢上证综指0.3个百分点,跑赢创业板指数2个百分点。年初至今,上证综指涨跌幅为+0.4%,创业板指数涨跌幅为+0.5%;申万基础化工行业指数涨跌幅为+5.3%,跑赢上证综指4.9个百分点,跑赢创业板指数4.8个百分点。

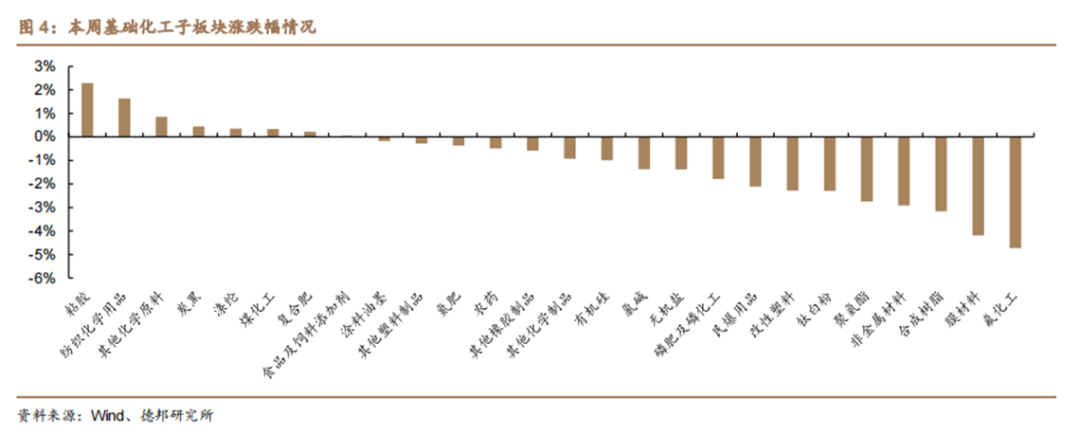

细分板块看,在基础化工26个子板块中,8个子板块上涨,18个子板块下跌。本周子版块领涨前五名分别为:粘胶(+2.3%)、纺织化学用品(+1.6%)、其他化学原料(+0.9%)、炭黑(+0.4%)、涤纶(+0.4%);本周子版块领跌前五名分别为:氟化工(-4.7%)、膜材料(-4.2%)、合成树脂(-3.2%)、非金属材料(-2.9%)、聚氨酯(-2.7%)。

3. 化工板块个股表现

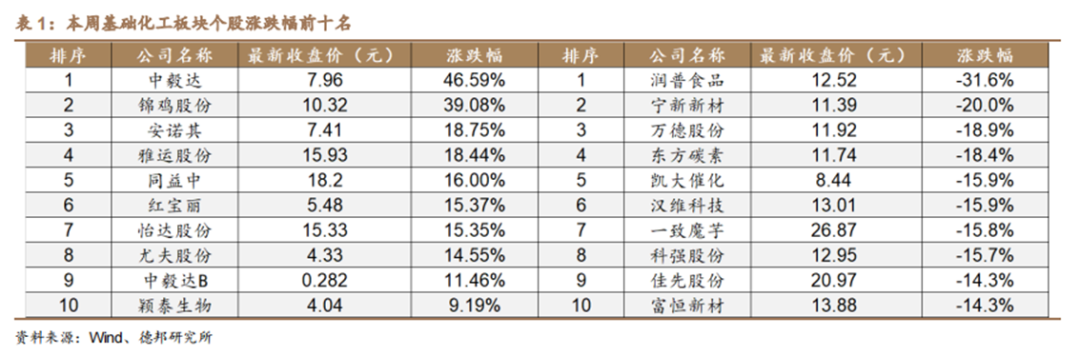

在基础化工板块426只股票中,本周136只股票上涨,280只股票下跌,10只股票持平。本周个股涨幅前十名分别为:中毅达(+46.6%)、锦鸡股份(+39.1%)、安诺其(+18.8%)、雅运股份(+18.4%)、同益中(+16%)、红宝丽(+15.4%)、怡达股份(+15.3%)、尤夫股份(+14.6%)、中毅达B(+11.5%)、颖泰生物(+9.2%)。本周个股跌幅前十名分别为:润普食品(-31.6%)、宁新新材(-20%)、万德股份(-18.9%)、东方碳素(-18.4%)、凯大催化(-15.9%)、汉维科技(-15.9%)、一致魔芋(-15.8%)、科强股份(-15.7%)、佳先股份(-14.3%)、富恒新材(-14.3%)。

4. 本周重点新闻及公司公告

万华化学:公司发布2024年度业绩快报。2024年,公司实现营业收入1820.69亿元,同比+3.83%;实现归母净利润130.33亿元,同比-22.49%;实现扣非归母净利润133.59亿元,同比-18.74%。

六国化工:1)公司发布2024年度主要经营数据公告。2024年实现复合肥产量103.12万吨,销量90.29万吨;实现磷酸二铵产量59.46万吨,销量49.65万吨;实现磷酸一铵产量47.93万吨,销量28.12万吨。2)公司发布2024年度报告。2024年,公司实现营业收入62.51亿元,同比-9.83%;实现归母净利润2517.54万元,同比+10.65%;实现扣非归母净利润1220.98万元,同比+40.02%。

梅花生物:公司发布2024年度报告。2024年,公司实现营业收入250.69亿元,同比-9.69%;实现归母净利润27.40亿元,同比-13.85%;实现扣非归母净利润26.97亿元,同比-12.55%。

天马新材:公司发布2024年年度业绩快报,公告报告期内,公司营业收入为2.55亿元,较上年同期增长34.99%;归属于上市公司股东的净利润3937.99万元,较上年同期增长221.44%;归属于上市公司股东扣除非经常性损益的净利润3279.84万元,较上年同期增长43.61%。

恒通股份:1)公司发布2024年度报告。2024年,公司实现营业收入20.02亿元,同比-46.69%;实现归母净利润1.55亿元,同比+31.98%;实现扣非归母净利润15.29亿元,同比+32.9%。2)公司拟以自有资金向控股子公司山东省通港物流有限公司提供6亿元的财务资助,借款期限为2025年3月18日至2026年3月17日,借款年利率为4.35%。

恒申新材:公司根据生产工艺特点,为确保生产装置安全稳定运行,拟对公司的聚合生产线停产检修,本次检修计划于2025年4月8日开始,检修时间预计约为20天。本次检修将减少锦纶6切片产品当月产量,不会对公司全年生产经营计划的完成及经营业绩产生较大的影响。

索通发展:公司全资子公司临邑索通国际工贸有限公司拟以现金方式收购中国东方资产管理股份有限公司所持有的公司控股子公司山东索通创新炭材料有限公司23.97%股权,股权转让价款为人民币4.7亿元。

百川股份:公司发布2024年度报告。2024年,公司实现营业收入55.56亿元,同比+35.10%;实现归母净利润1.09亿元,同比+123.31%;实现扣非归母净利润8179.75万元,同比+116.78%。

长鸿高科:公司发布2024年度报告。2024年,公司实现营业收入36.34亿元,同比+156.63%;实现归母净利润9422.29万元,同比-0.83%;实现扣非归母净利润6874.97万元,较去年扭转亏损状态。

皖维高新:公司发布2024年度报告。2024年,公司实现营业收入80.30亿元,同比-2.82%;实现归母净利润3.70亿元,同比+8.20%;实现扣非归母净利润3.23亿元,同比+27.27%。

上海石化:公司发布2024年度报告。2024年,公司实现营业收入871.33亿元,同比-6.32%;实现归母净利润3.17亿元,较去年扭转亏损状态;实现扣非归母净利润3.38亿元,较去年扭转亏损状态。

柳化股份:公司发布2024年度报告。2024年,公司实现营业收入1.65亿元,同比+16.20%;实现归母净利润3017.53万元,同比-58.81%;实现扣非归母净利润3367.53万元,同比+20.26%。

鲁北化工:公司发布2024年度报告。2024年,公司实现总营业收入57.46亿元,同比+15.06%;实现归母净利润2.61亿元,同比+157.28%;实现扣非归母净利润2.68亿元,同比+177.25%。

博迈科:公司发布2024年度报告。2024年,公司实现营业收入26.40亿元,同比+46.76%;实现归母净利润1.01亿元,较去年扭转亏损状态;实现扣非归母净利润1.15亿元,较去年扭转亏损状态。

远兴能源:公司董事会近日收到总经理孙朝晖先生的书面辞职申请,因个人工作原因,孙朝晖先生申请辞去公司总经理职务。今日,公司召开九届二十四次董事会审议通过了《关于聘任公司总经理的议案》。经公司董事长提名,并经公司董事会提名委员会审核通过,董事会同意聘任邢占飞先生为公司总经理。

5. 产品价格及价差变动分析

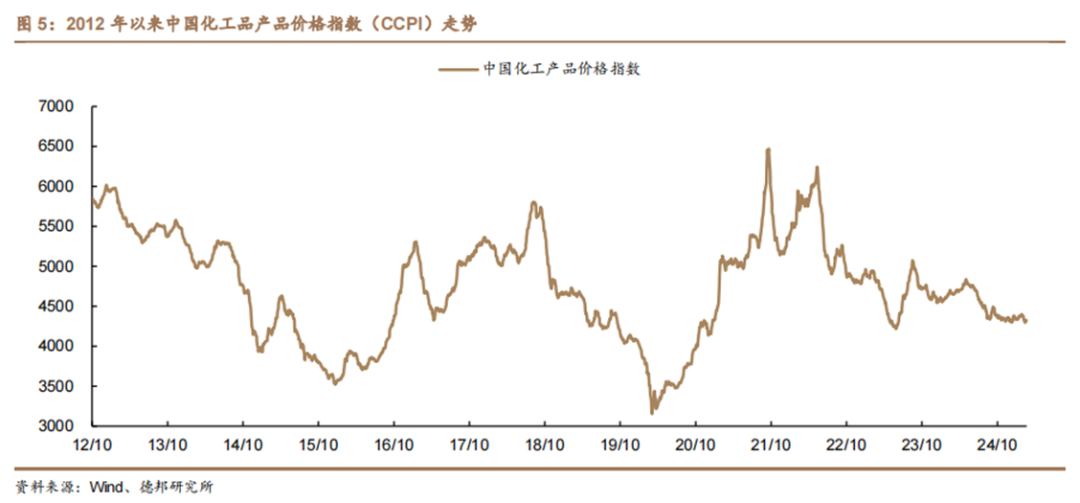

本周中国化工品价格指数环比上升。截至3月20日,中国化工品价格指数(CCPI)录得4321点,较上周+0.6%,较年初+0.3%。

5.1. 产品价格变动分析

在我们监测的386种化工品中,本周有74种化工品价格上涨,210种化工品价格持平,102种化工品价格下跌。

本周化工品价格涨幅前十名为:兰炭(内蒙古)(+9.3%)、液氨(+8%)、尿素(小颗粒,山东)(+5.6%)、107胶(+5.3%)、柴油(纽约)(+4.8%)、顺酐(+4.4%)、液化天然气(日本到岸价)(+4.4%)、硫磺(镇江港)(+4.1%)、二甲胺(华鲁)(+3.8%)、人造石墨负极材料(+3.8%)。

本周化工品价格跌幅前十名为:维生素C(97%包衣,国产)(-25.9%)、液氩(河北)(-5.4%)、美国Henry Hub期货(主连合约)(-4.6%)、双环戊二烯(山东)(-4.6%)、苯胺(-4.5%)、环氧氯丙烷(华东)(-4.3%)、液氧(广东)(-4.2%)、炭黑(N330,山东)(-3.9%)、维生素D3(50万IU/g,国产)(-3.8%)、碳四原料气(齐鲁石化)(-3.6%)。

兰炭:本周兰炭价格为585元/吨,环比+9.3%。截至本周初期兰炭第一轮涨幅全面执行。然本周内新一轮块煤竞价回落,兰炭商投积极性下降,按需为主。从供需面来看,兰炭装置周度平均开工率下降至39.84%左右(上周开工率修正为40.16%)。下游补货告一段落,采购积极性放缓,市场商投按需进行。从库存面来看,前期出货速提升和开工率下调,兰炭库存已经大幅减少,但出货积极性尚存。

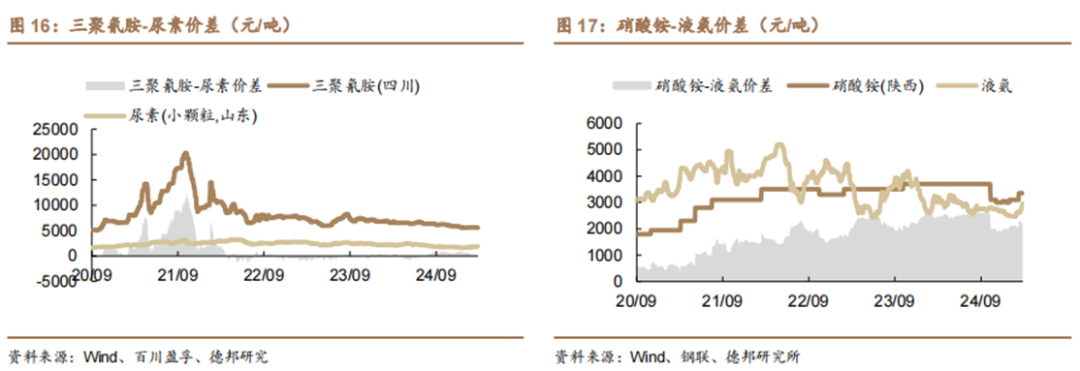

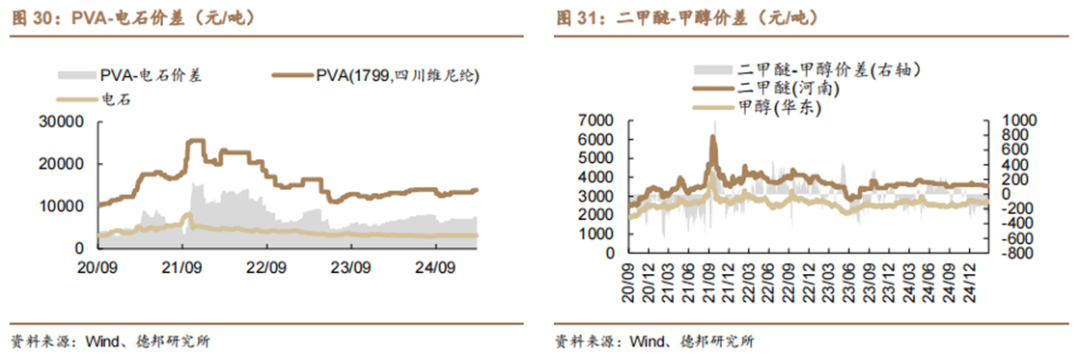

尿素:本周尿素价格为1900元/吨,环比+5.6%,价格重心上移。供应方面:据百川盈孚统计,本周国内尿素日均产量约20.02万吨,环比上周减少0.02万吨,减幅0.1%。国内尿素日产约19.77万吨,同比去年增1.78万吨,开工率为86.92%,周环比下降1.98%,煤头开工率91.46%,周环比下降0.98%,气头开工率72.14%,周环比下降5.24%。需求方面:据百川盈孚不完全统计,本周复合肥平均开工负荷为52.08%,较上周下滑0.22%,西南等局部经销商拿货积极性有所降低,多数肥企开工稳定,执行前期订单、消化库存出货为主。

顺酐:本周顺酐价格为7050元/吨,环比+4.4%。供应方面:据百川盈孚统计,截止3月20日,全国顺酐装置周开工率45.16%,周产量约2.65万吨。本周部分装置减产,整体开工率较上周下滑。需求方面:3月20日,UPR市场观望运行,山东地区191#均价7600元/吨,山东地区DC191#均价7400元/吨,山东地区196#均价8500元/吨。近期多数原材料价格震荡上行,成本面压力有增下,部分树脂工厂报盘亦有所抬涨,不过下游整体需求目前有限,对高价存一定抵触心态,市场整体成交一般,预计短期UPR市场震荡走高,观望原材料走势。

苯胺:本周苯胺价格为8550元/吨,环比-4.5%,市场跌后企稳。供应方面:兰州某工厂1套7万吨苯胺装置处于停车状态,至今未重启,山东某企业26万吨苯胺装置于2025年3月15日停车检修,预计一个月左右,东营某工厂 2 套 3 万吨装置于2025年3月14-16日短停,康乃尔2套18万吨装置于2025年3月20日停车检修,预计15天左右。需求方面:本周国内聚合MDI市场持续下挫。供方控货心态强烈,北方大厂陆续释放控货及检修消息,但短期内对市场提振作用并不明显。现阶段,终端需求仍需时间释放,下游企业订单消耗缓慢,对原材料采购积极性不高。需求端拖拽下,业者出货心态普遍增强,市场商谈重心弱势走低。

环氧氯丙烷:本周环氧氯丙烷价格为8950元/吨,环比-4.3%,成交重心继续下跌,市场成交氛围平淡。本周环氧氯丙烷市场未见明显好转,下游企业开工情况一般,对环氧氯丙烷采购需求疲软,且在环氧氯丙烷市场下行的情况下,下游对环氧氯丙烷采购多持谨慎心态,有买涨不买跌的市场表现,市场弱势运行,为促进出货,成交逐步向下。

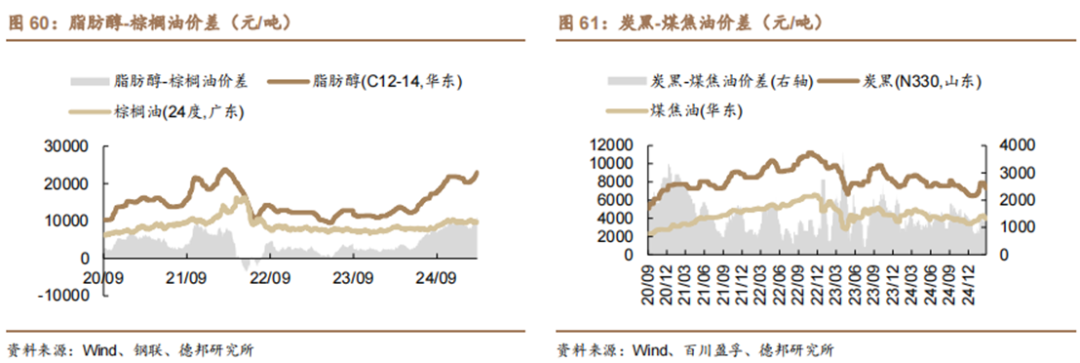

炭黑:本周炭黑价格为7300元/吨,环比-3.9%,市场价格走势延续弱势,场内更低位运行。供应方面:本周行业平均开工61.96%,较上周下调2.65百分点。本周炭黑行业开工延续下滑,但下调幅度略有收窄。具体来看,东北、西北地区前期检修企业恢复生产,华北、华中以及华东地区均有不同程度下滑,其他地区不变,故整体考虑而言,本周炭黑供应持续减少,但是降幅有限。需求方面:在本周内,下游市场走势承压,市场表现差异明显。行业开工维持稳定,局部小幅调整为主。前期行业消化库存为主,尤其下行市场,对于采购新单积极性一般。不过当前处于阶段性底部,可能下游询盘会有提升,但场内对于高位心态仍然抵触,市场博弈可能难有改善。

5.2. 产品价差变动分析

在我们监测的139种化工品中,本周有59种化工品价差上涨,13种化工品价差持平,67种化工品价差下跌。

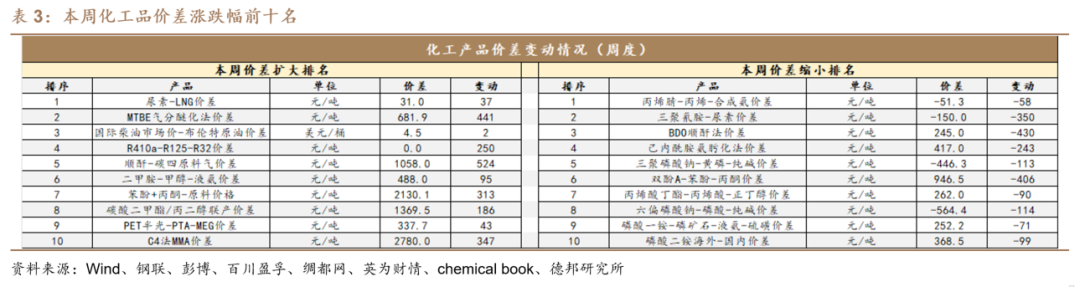

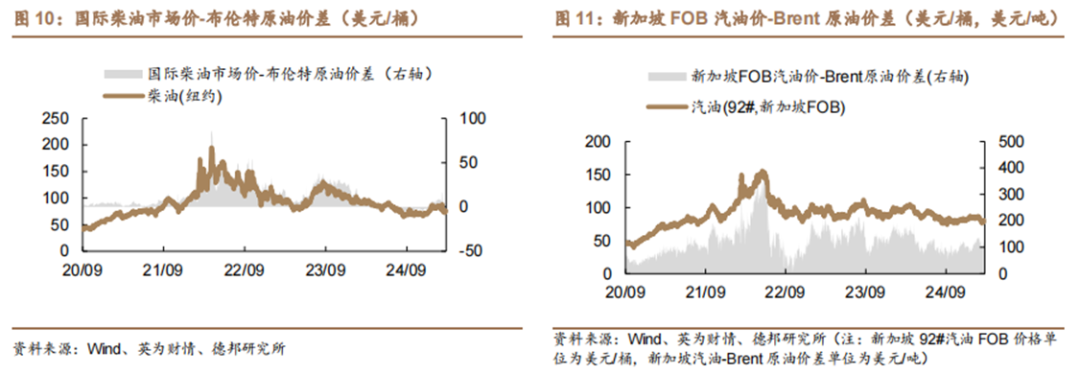

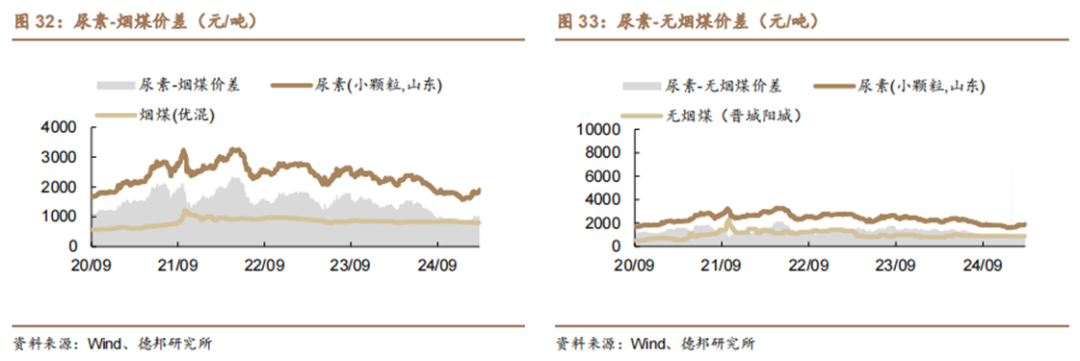

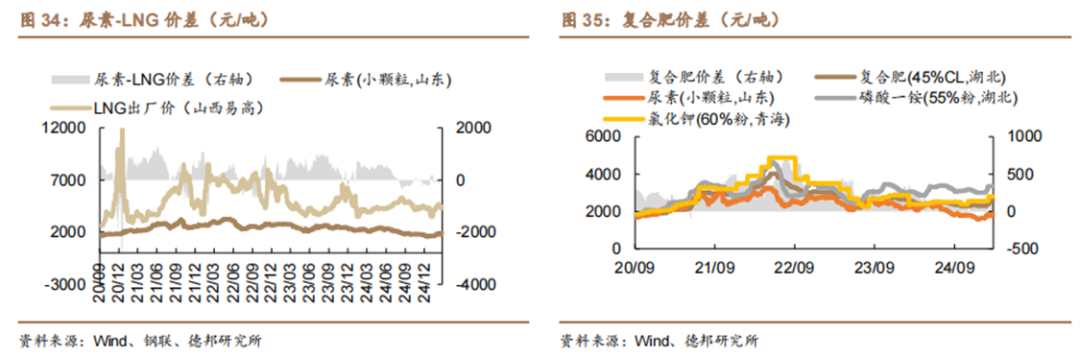

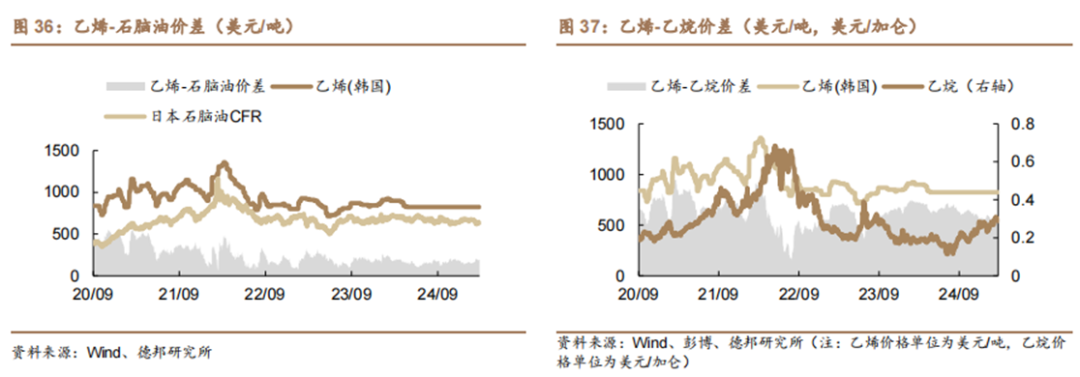

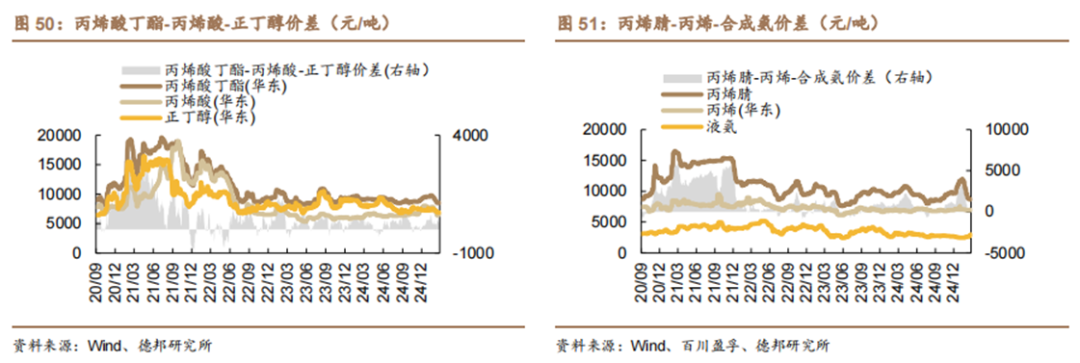

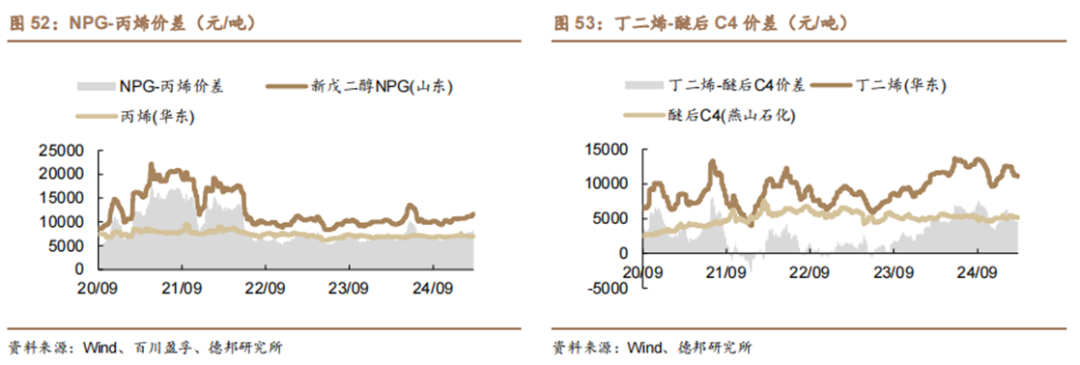

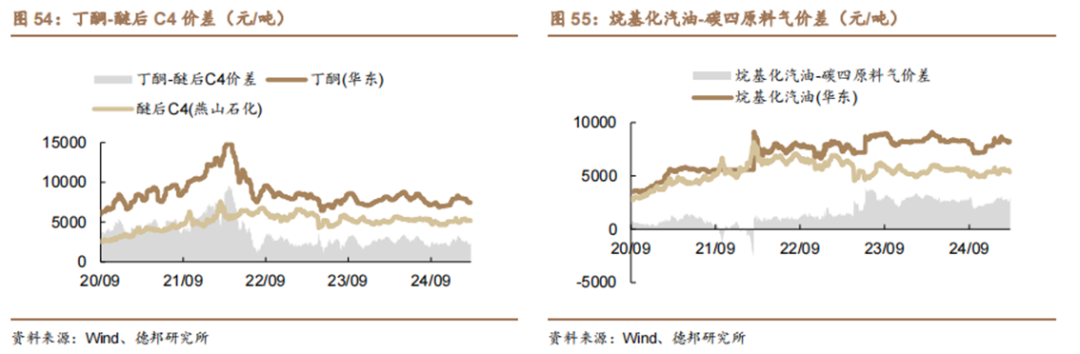

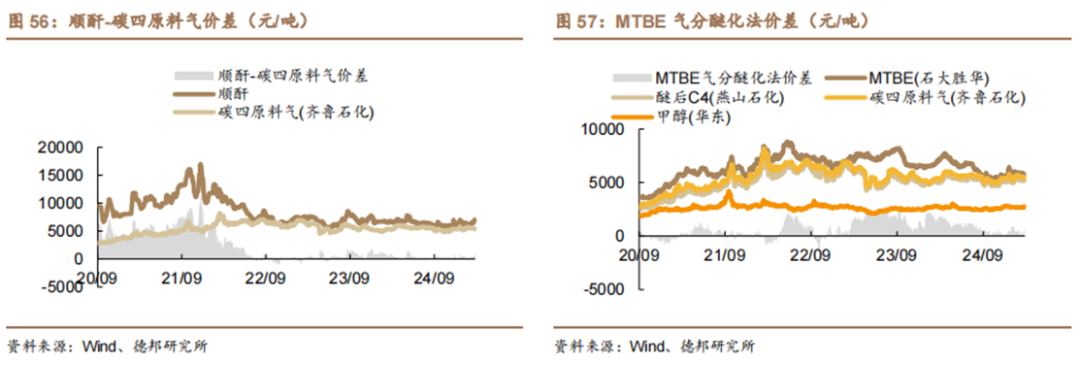

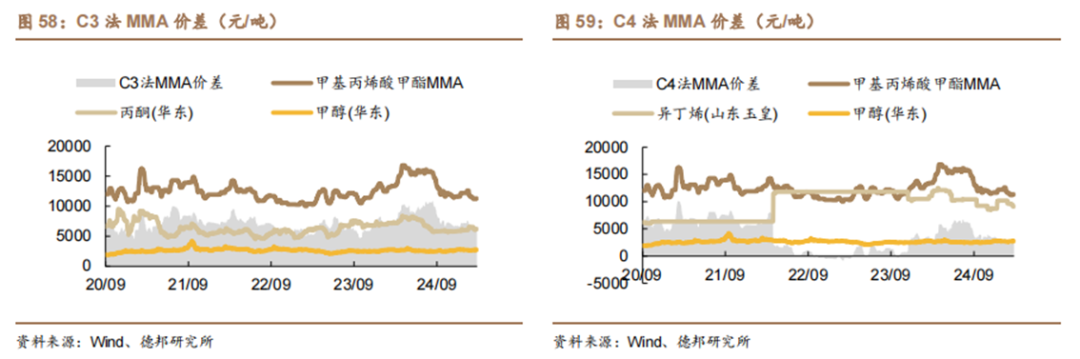

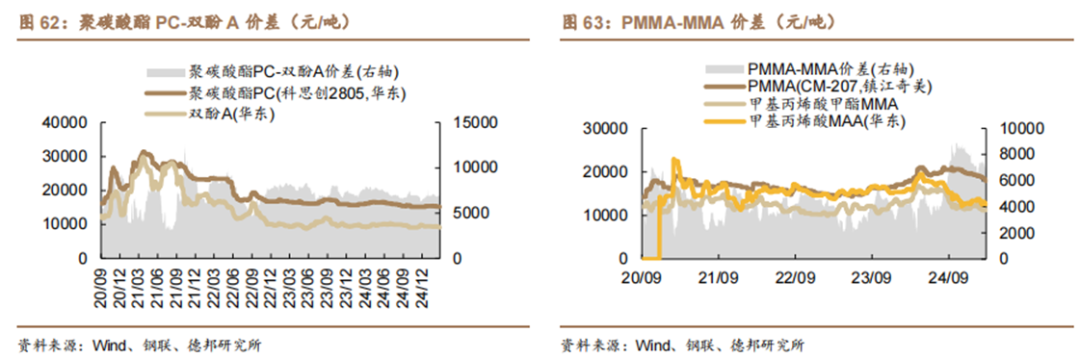

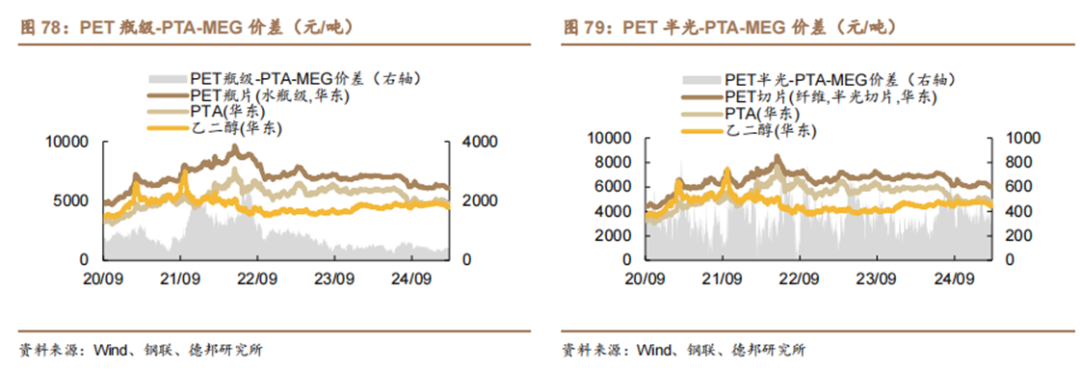

本周化工品价差涨幅前十名为:尿素-LNG价差(+37元/吨)、MTBE气分醚化法价差(+441元/吨)、国际柴油市场价-布伦特原油价差(+2美元/桶)、R410a-R125-R32价差(+250元/吨)、顺酐-碳四原料气价差(+524元/吨)、二甲胺-甲醇-液氨价差(+95元/吨)、苯酚+丙酮-原料价格(+313元/吨)、碳酸二甲酯/丙二醇联产价差(+186元/吨)、PET半光-PTA-MEG价差(+43元/吨)、C4法MMA价差(+347元/吨)。

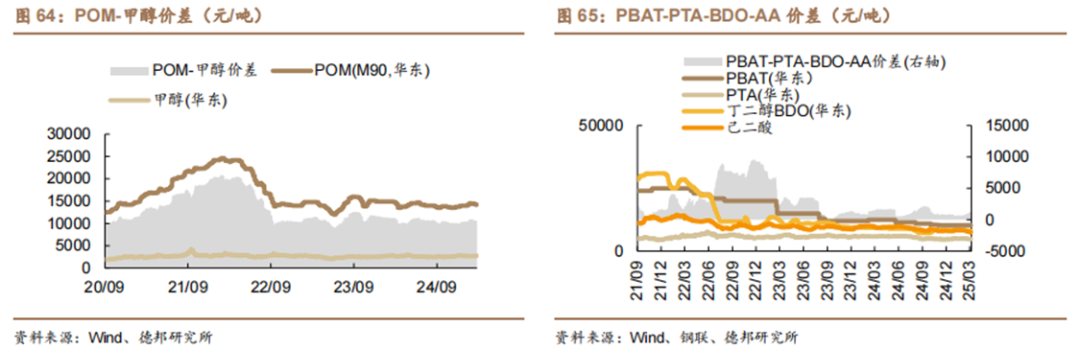

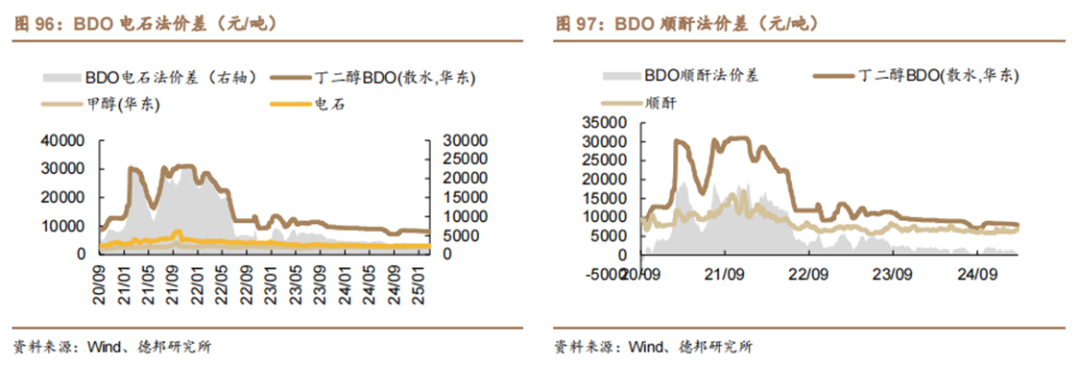

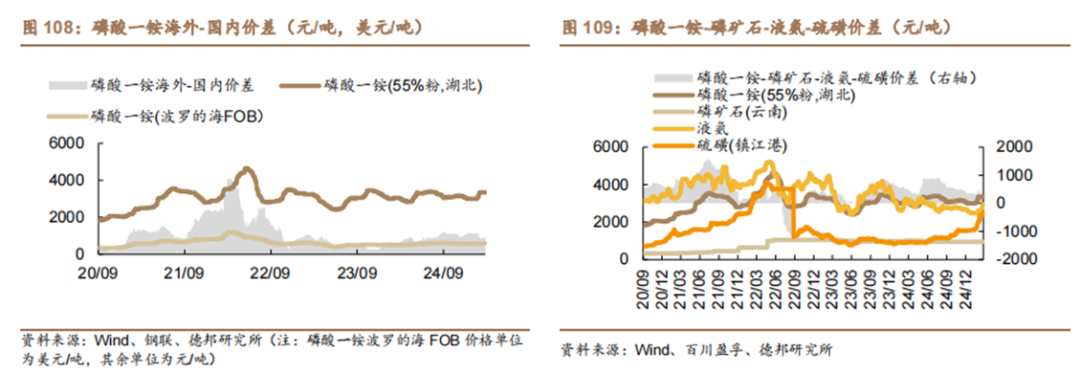

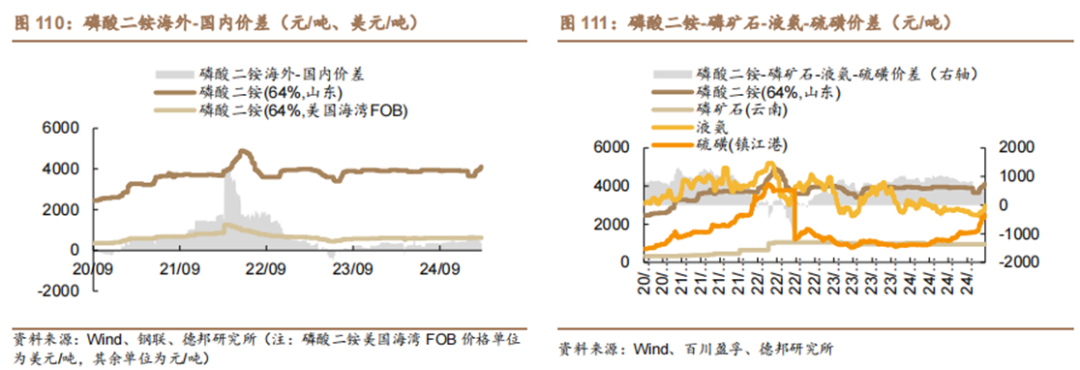

本周化工品价差跌幅前十名为:丙烯腈-丙烯-合成氨价差(-58元/吨)、三聚氰胺-尿素价差(-350元/吨)、BDO顺酐法价差(-430元/吨)、己内酰胺氨肟化法价差(-243元/吨)、三聚磷酸钠-黄磷-纯碱价差(-113元/吨)、双酚A-苯酚-丙酮价差(-406元/吨)、丙烯酸丁酯-丙烯酸-正丁醇价差(-90元/吨)、六偏磷酸钠-磷酸-纯碱价差(-114元/吨)、磷酸一铵-磷矿石-液氨-硫磺价差(-71元/吨)、磷酸二铵海外-国内价差(-99元/吨)。

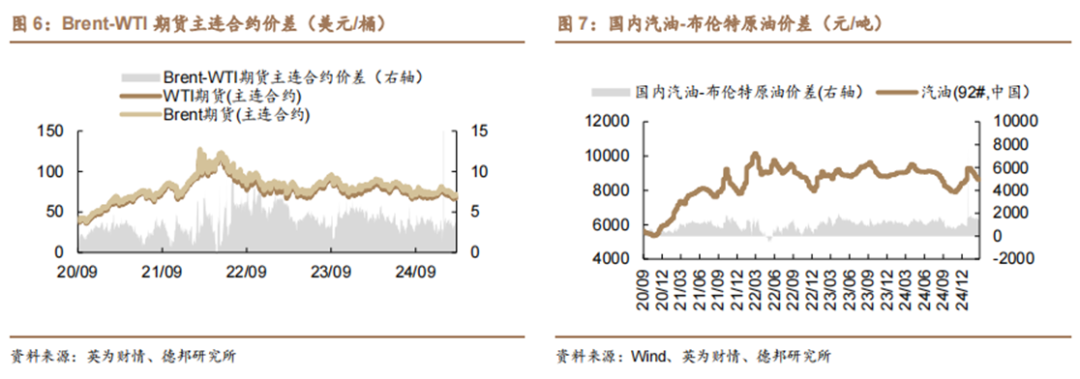

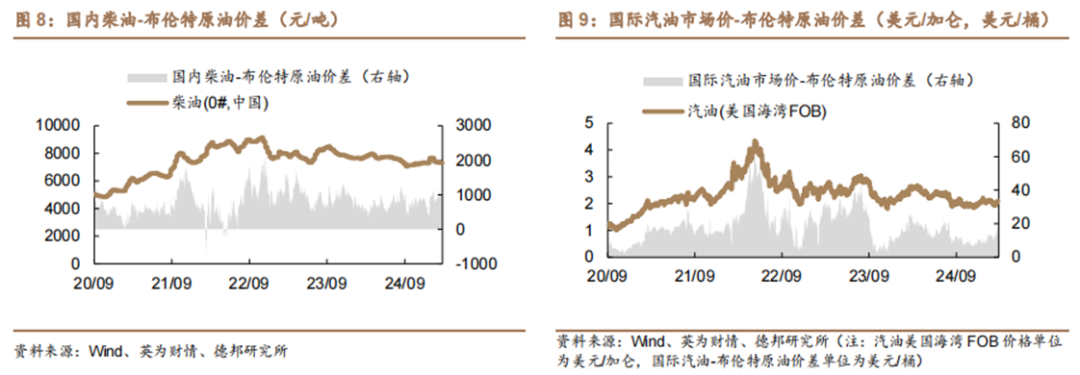

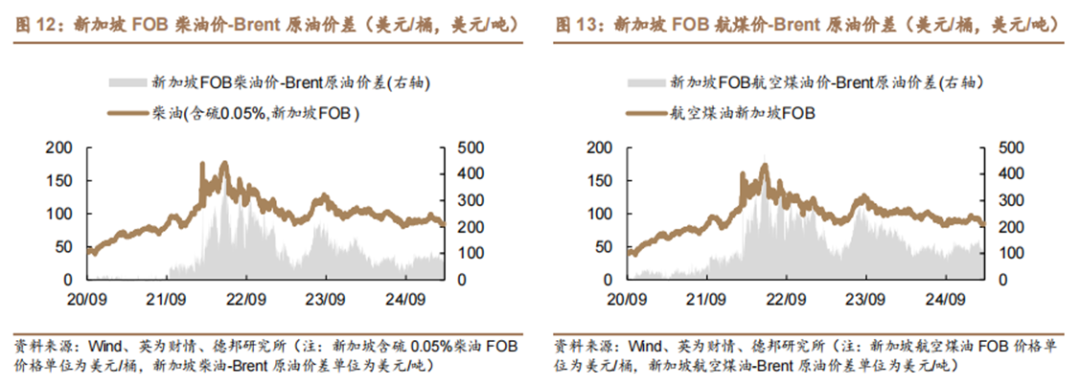

5.2.1. 原油/炼油

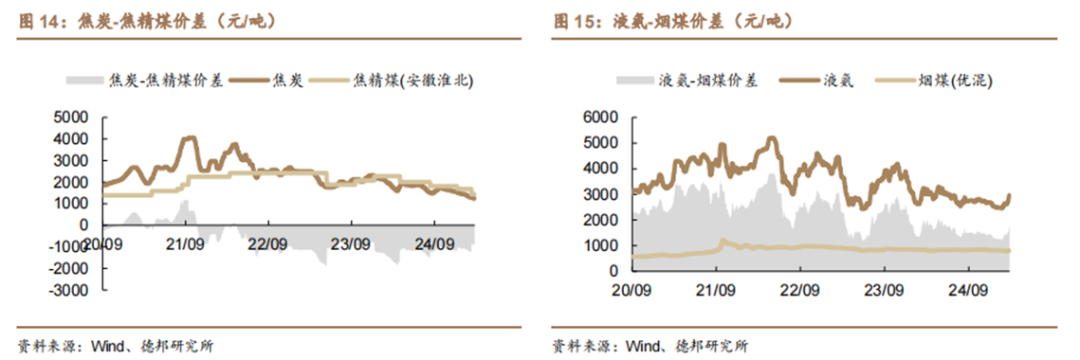

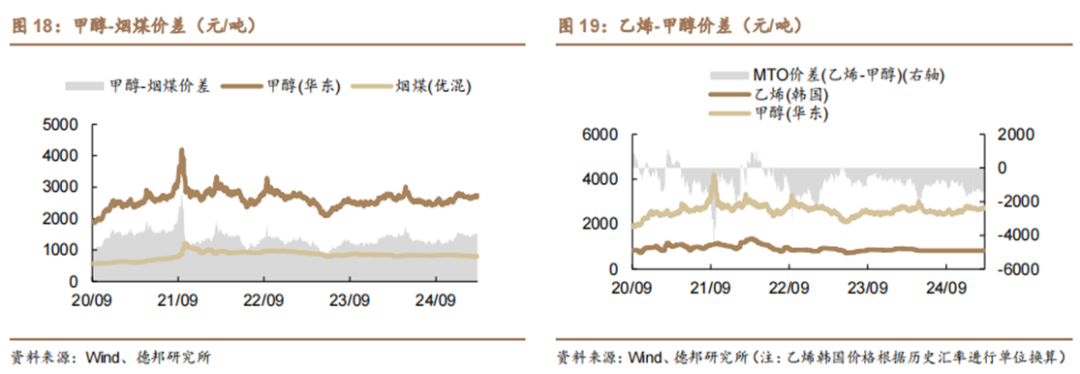

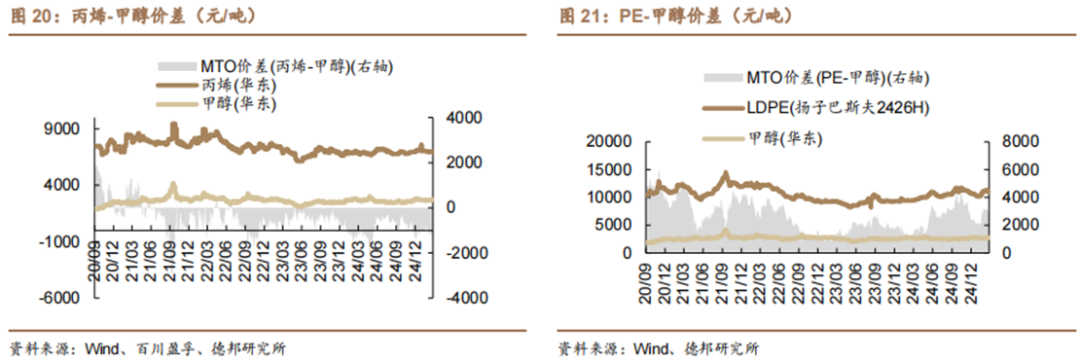

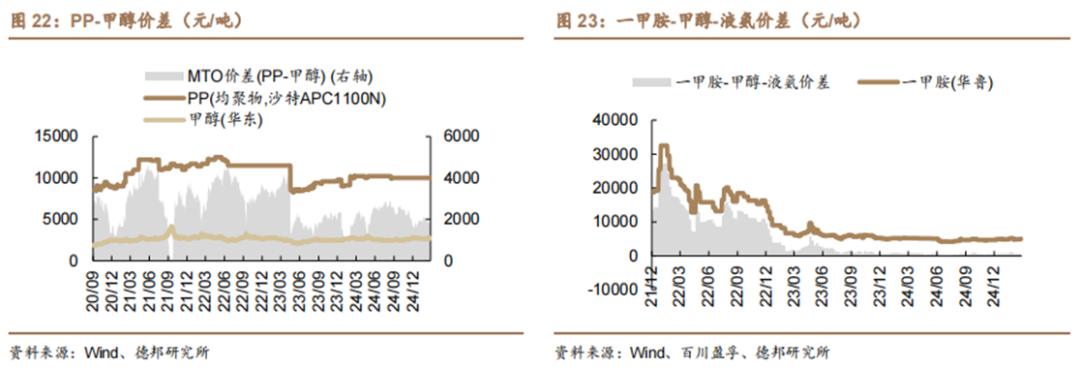

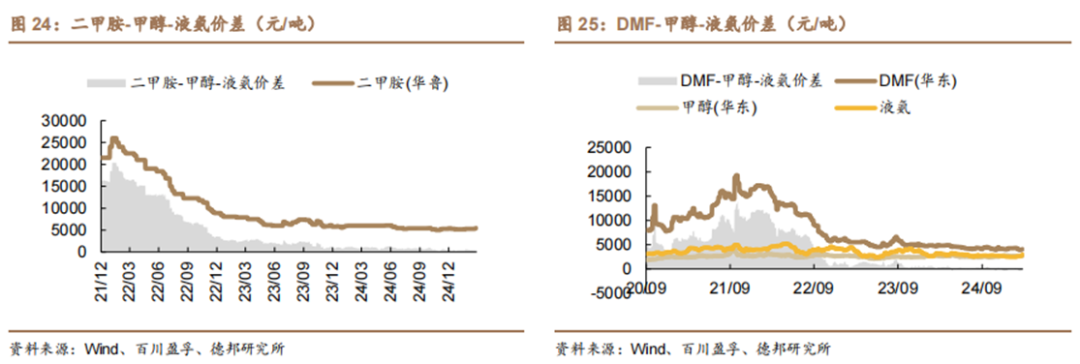

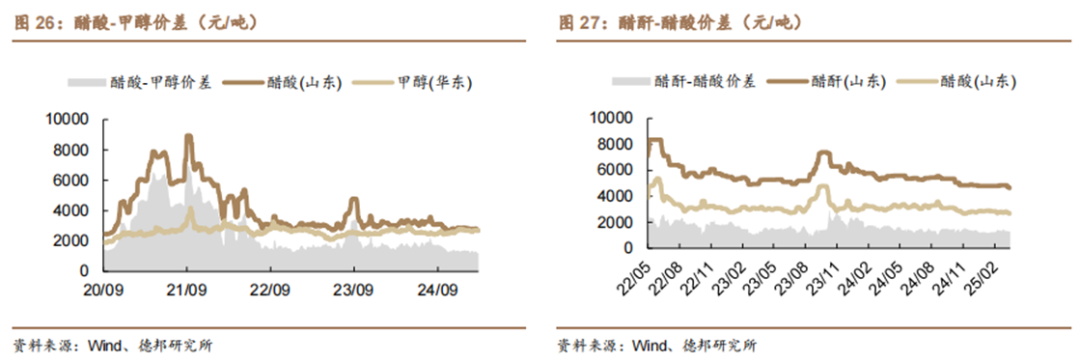

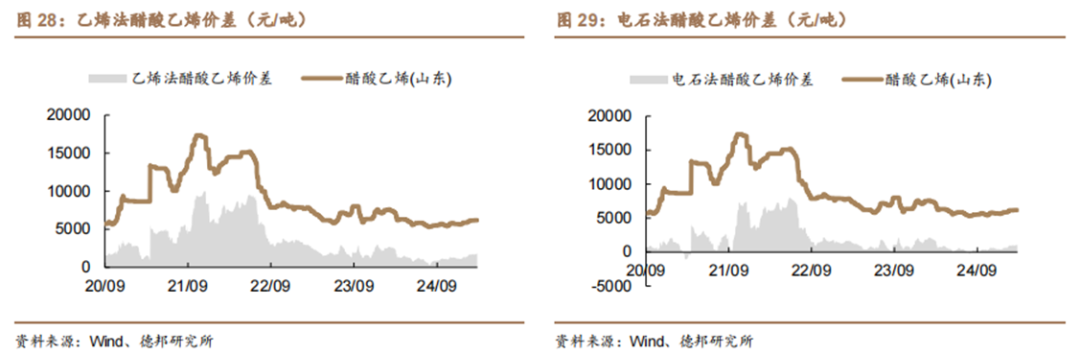

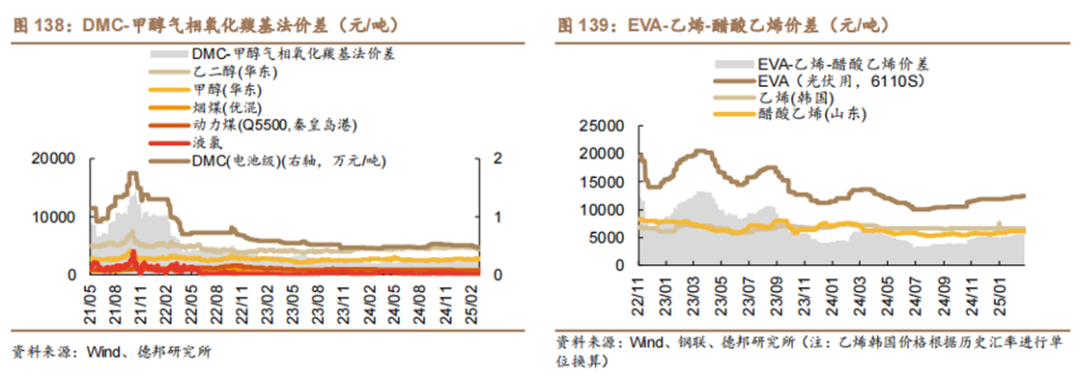

5.2.2.煤化工

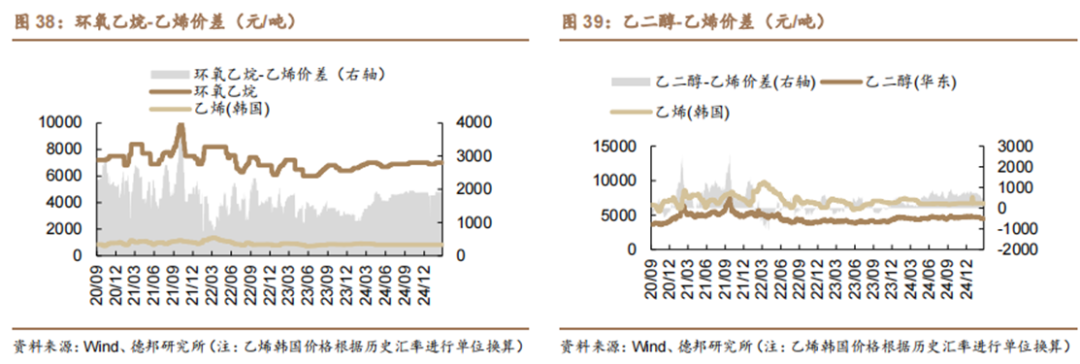

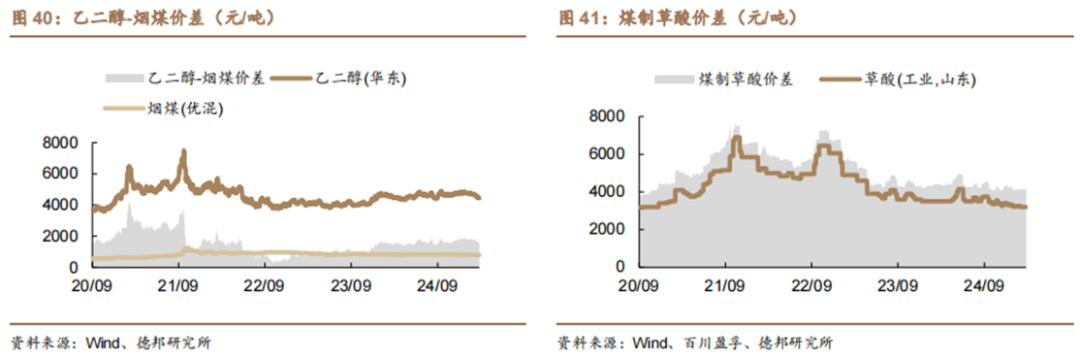

5.2.3.石化

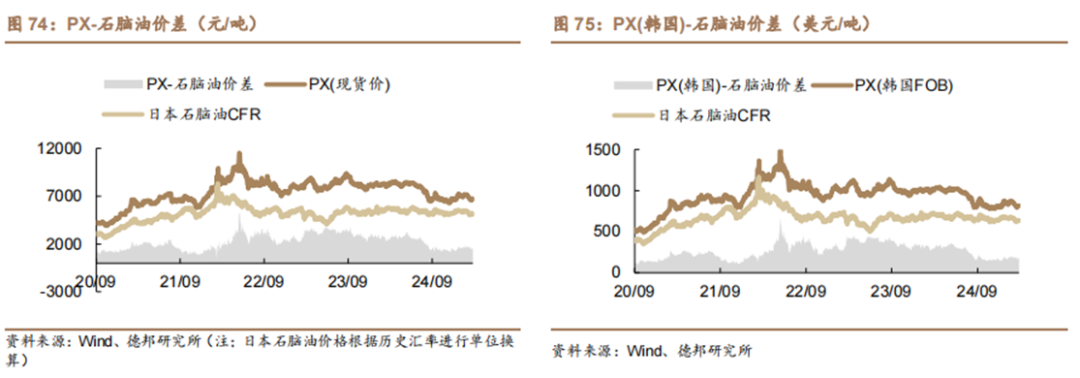

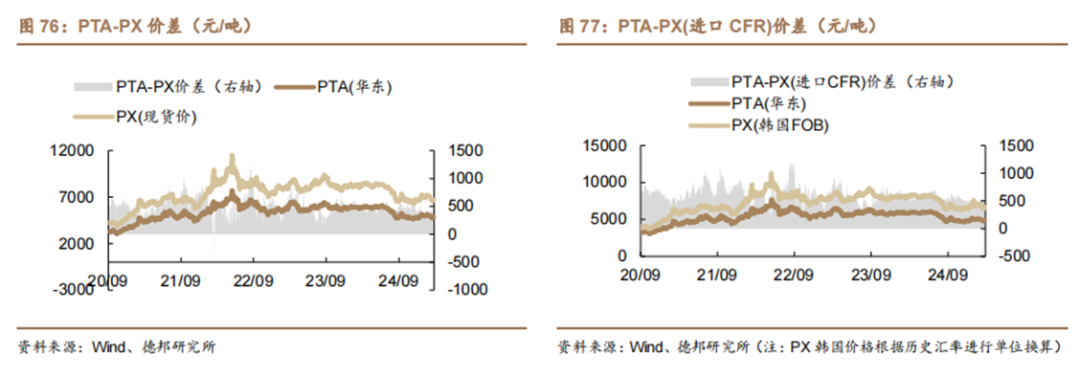

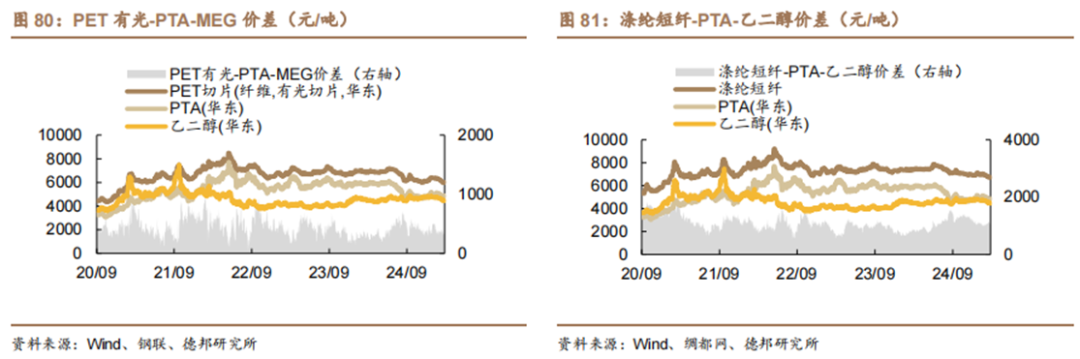

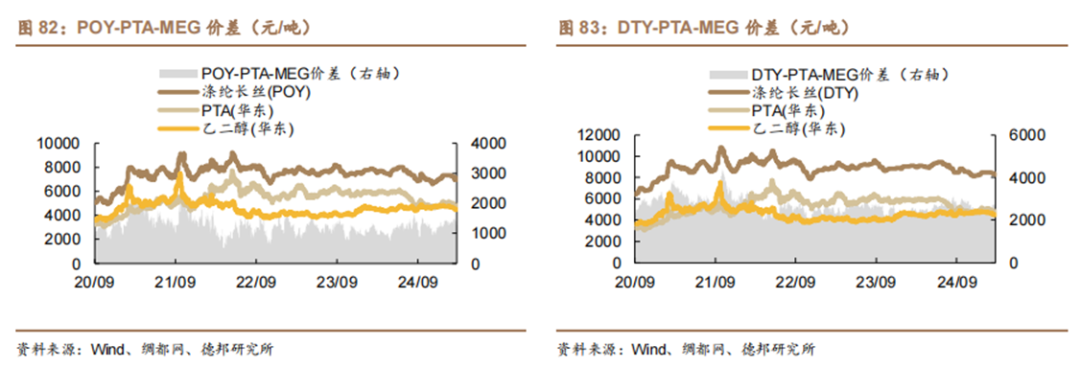

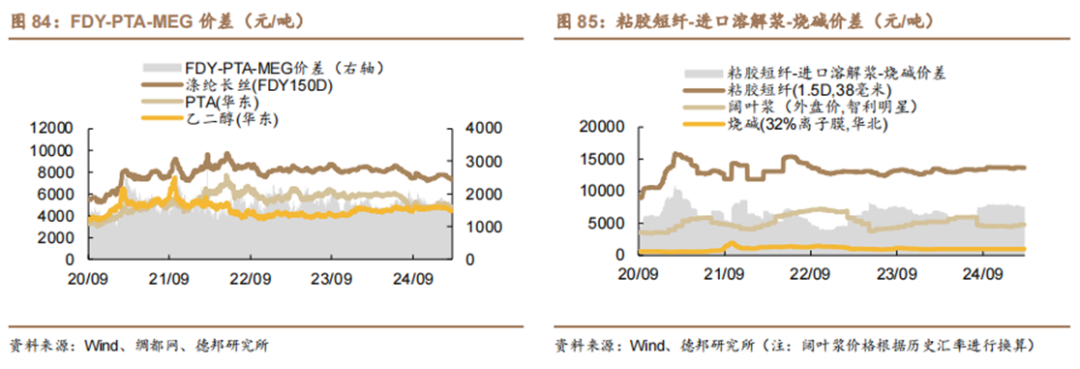

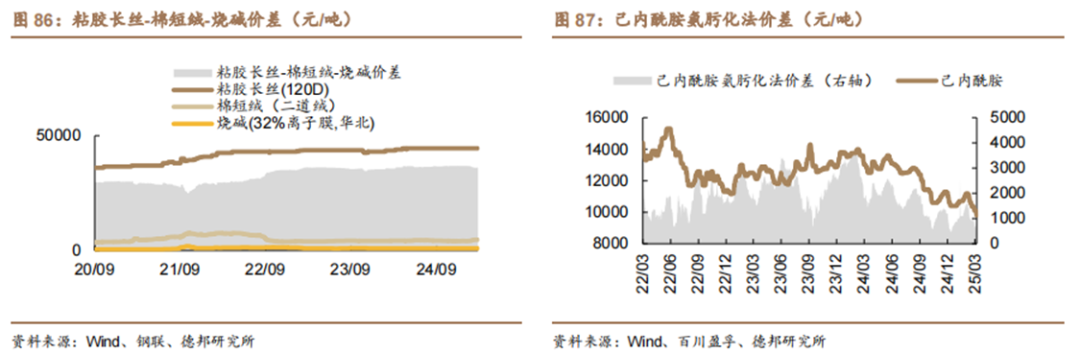

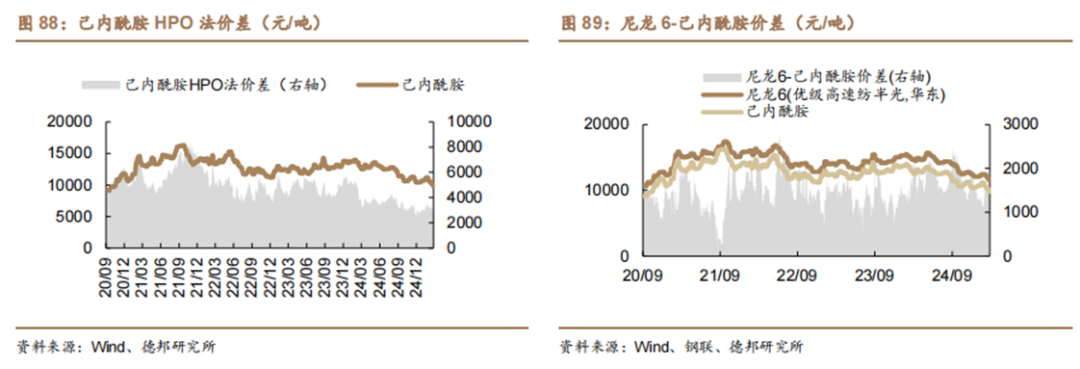

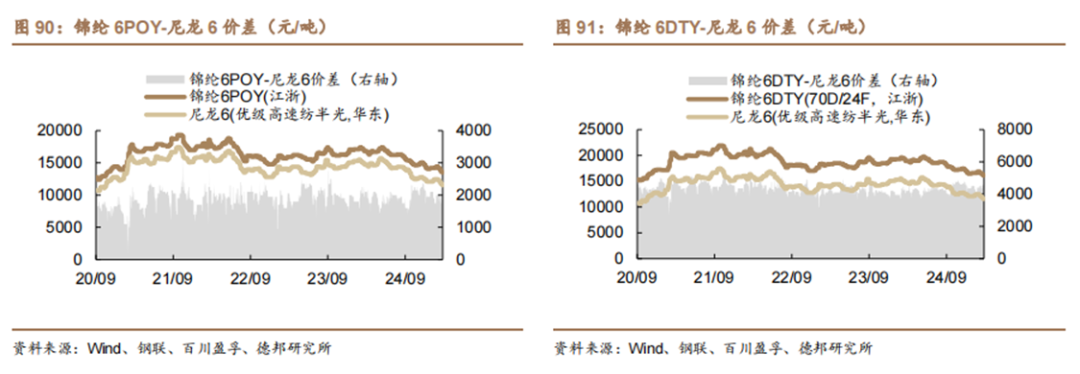

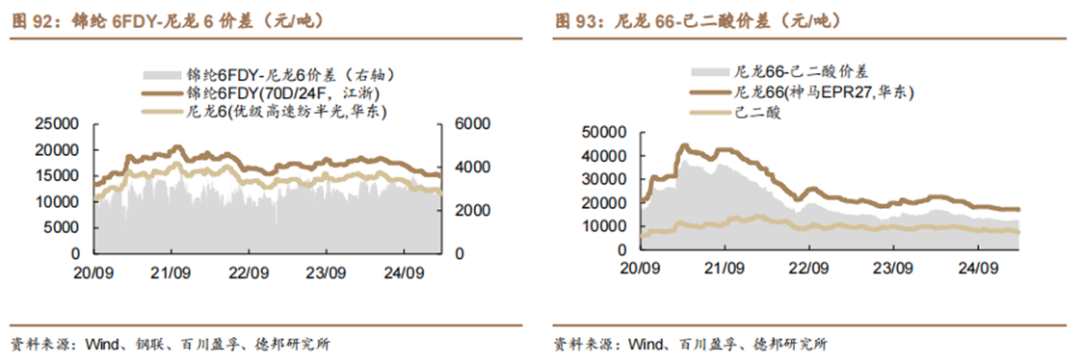

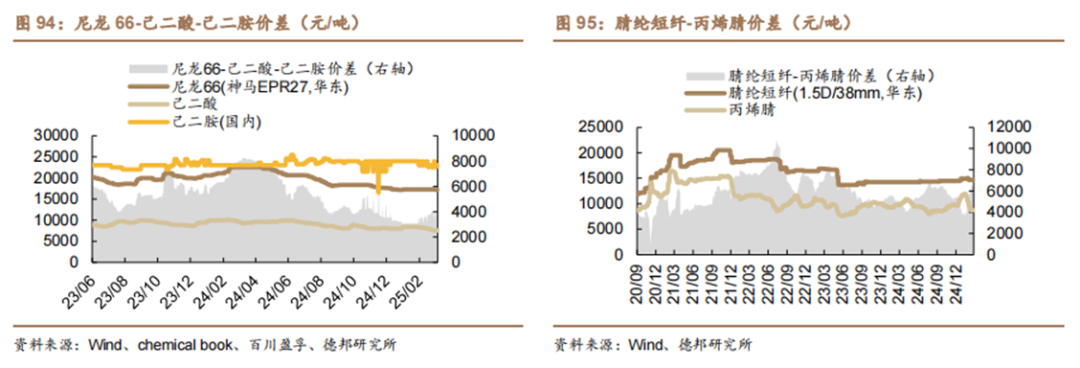

5.2.4.化纤

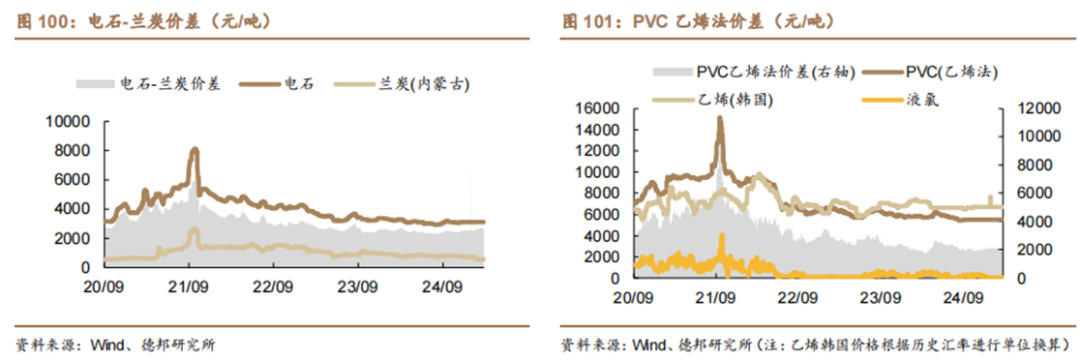

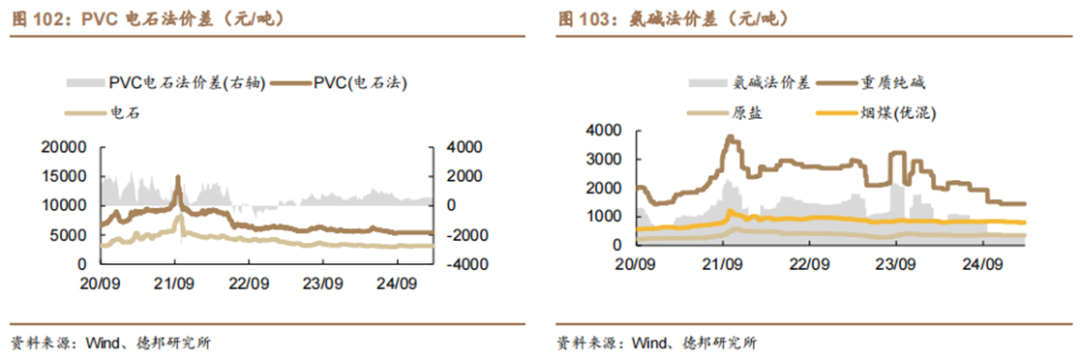

5.2.5.氯碱

5.2.6.农药

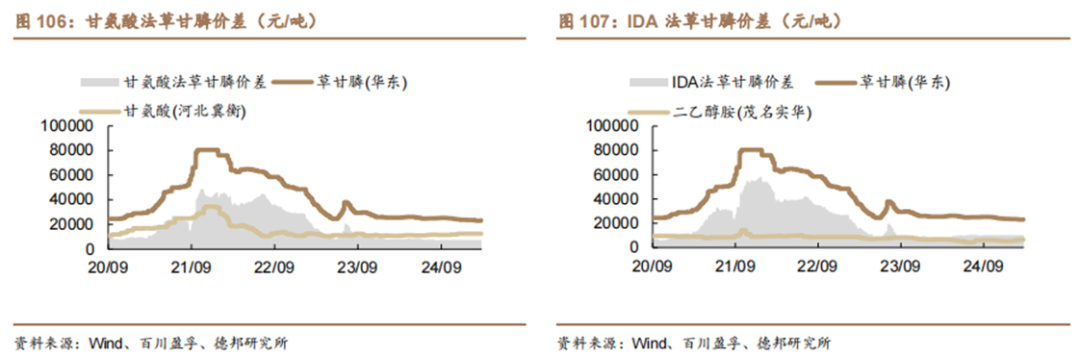

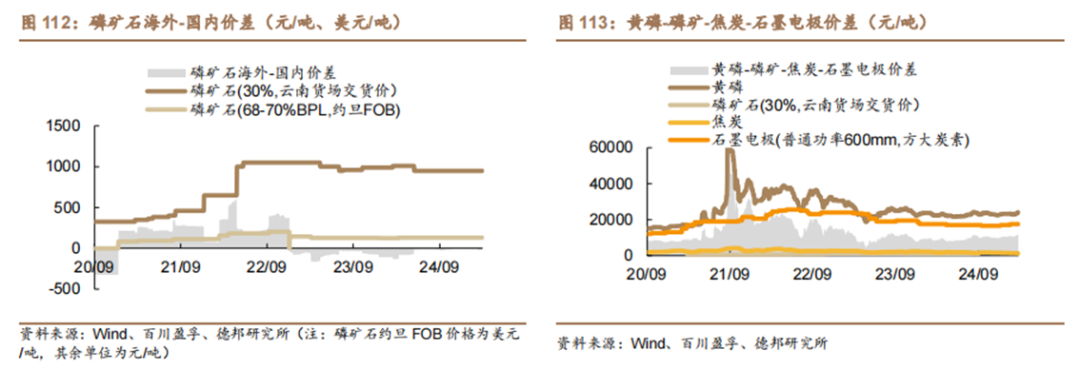

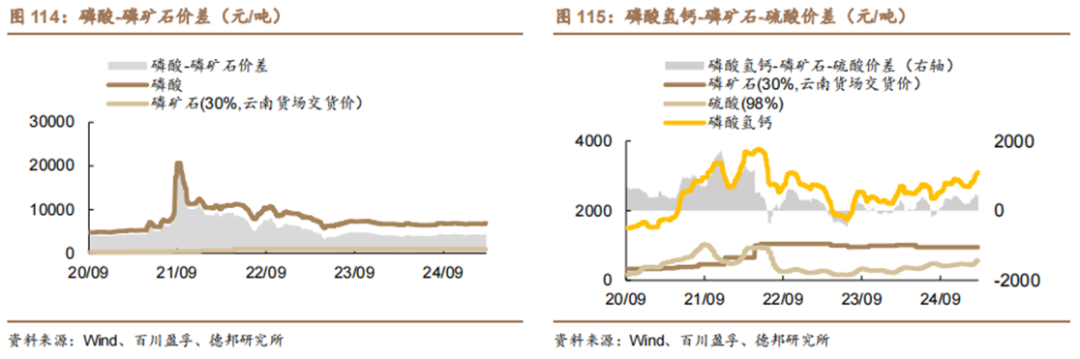

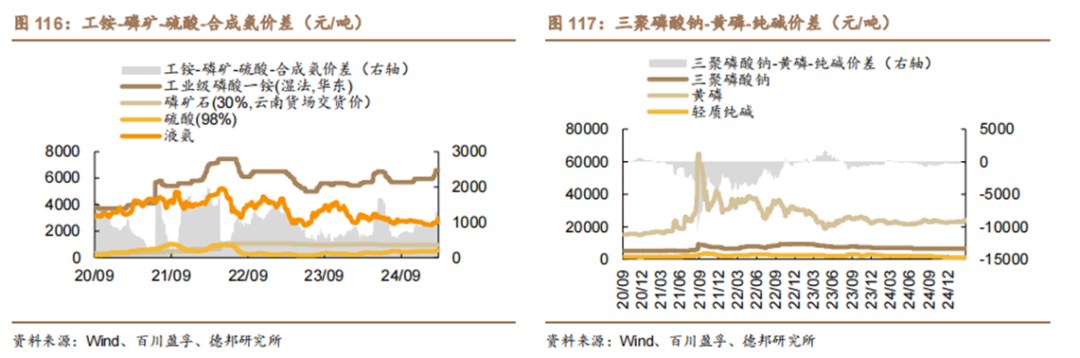

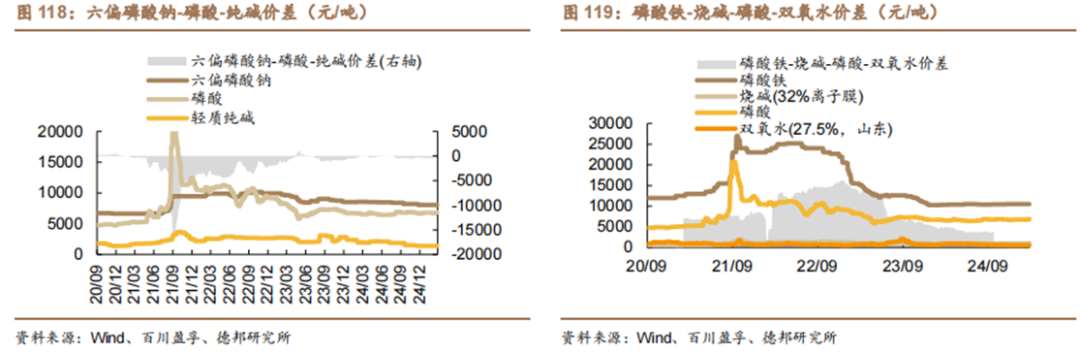

5.2.7.磷化工

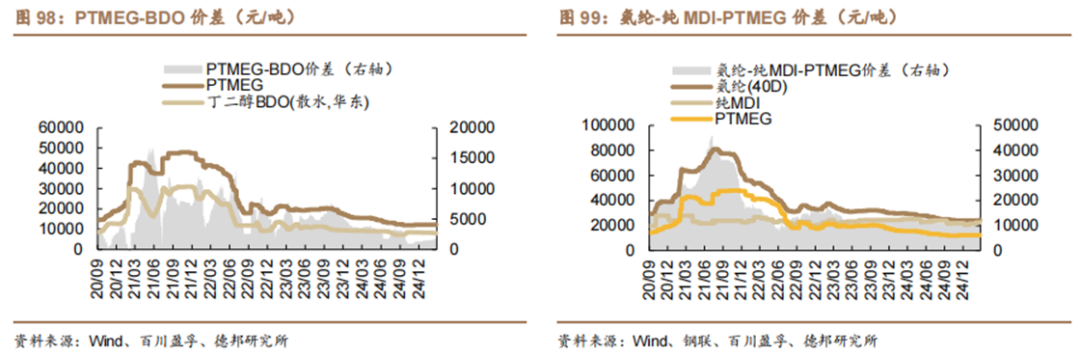

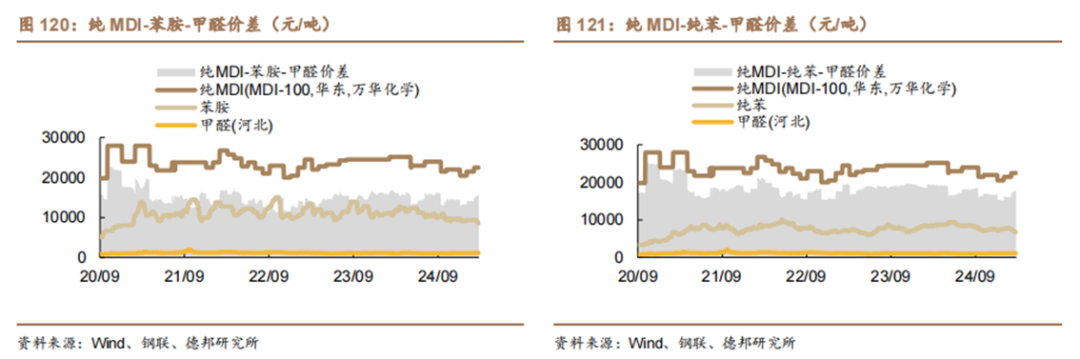

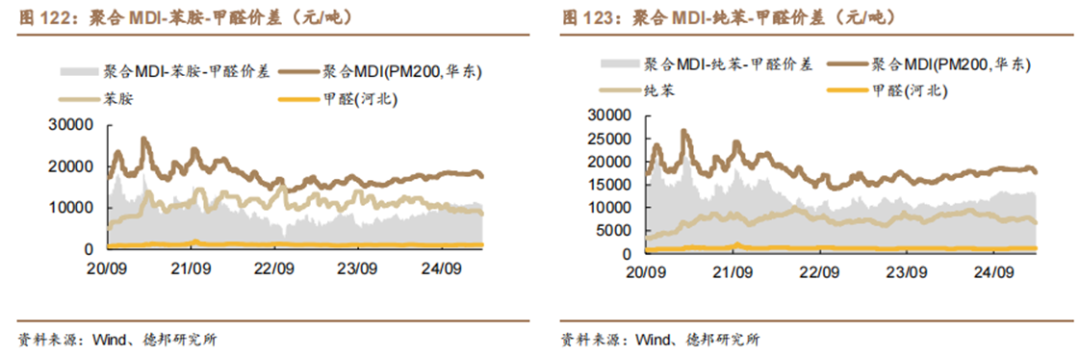

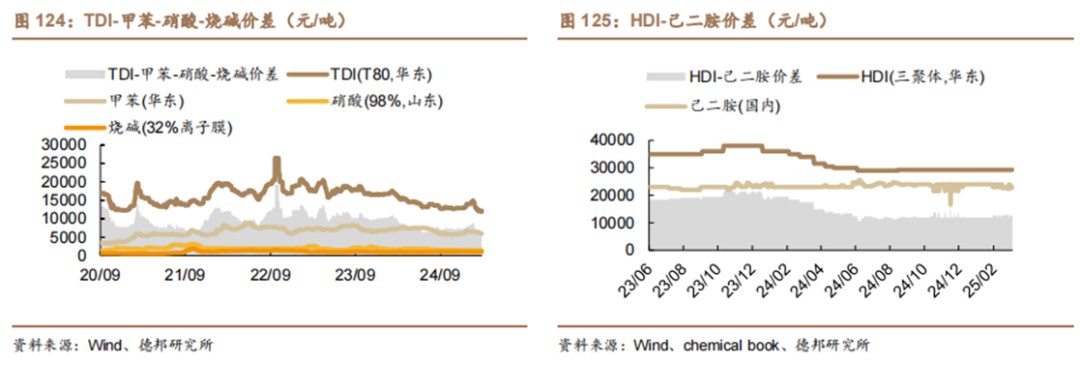

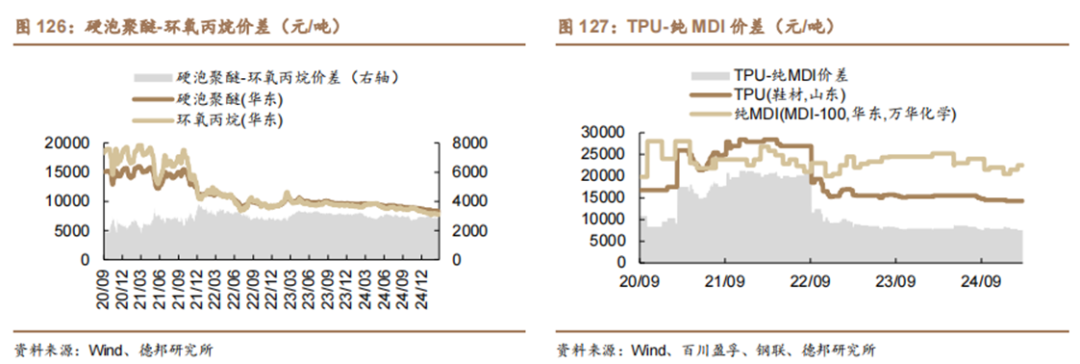

5.2.8.聚氨酯

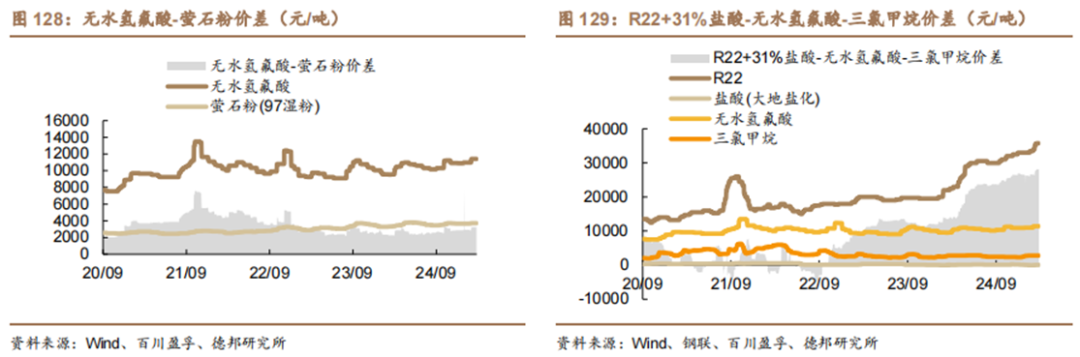

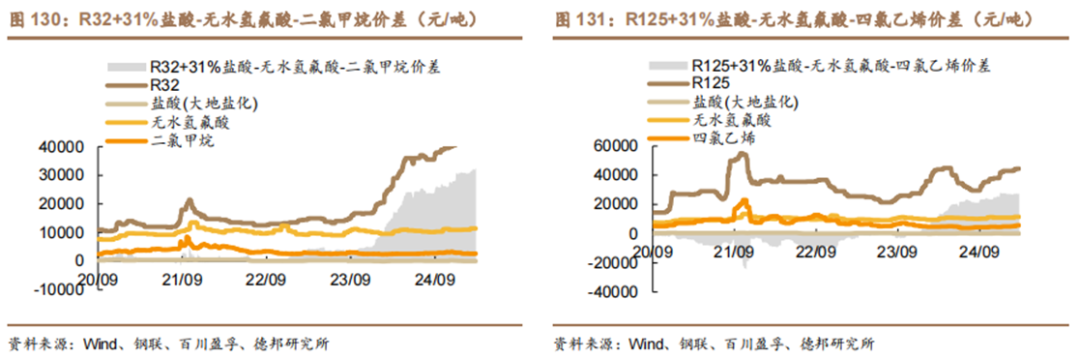

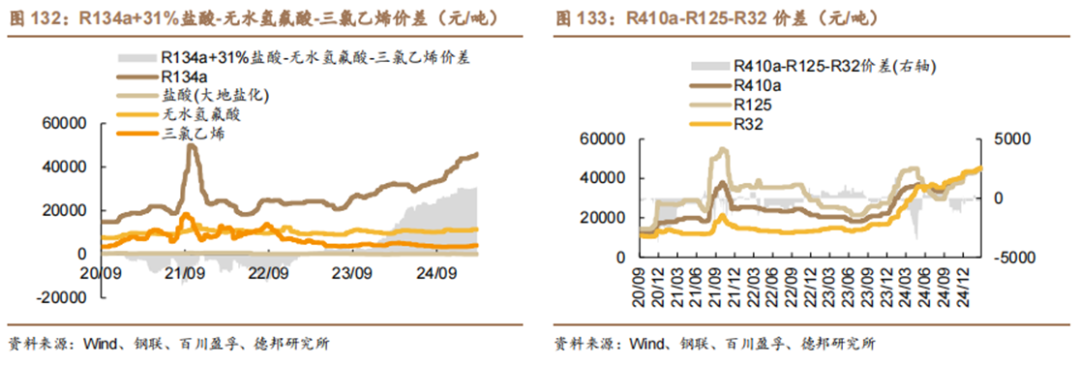

5.2.9.氟化工

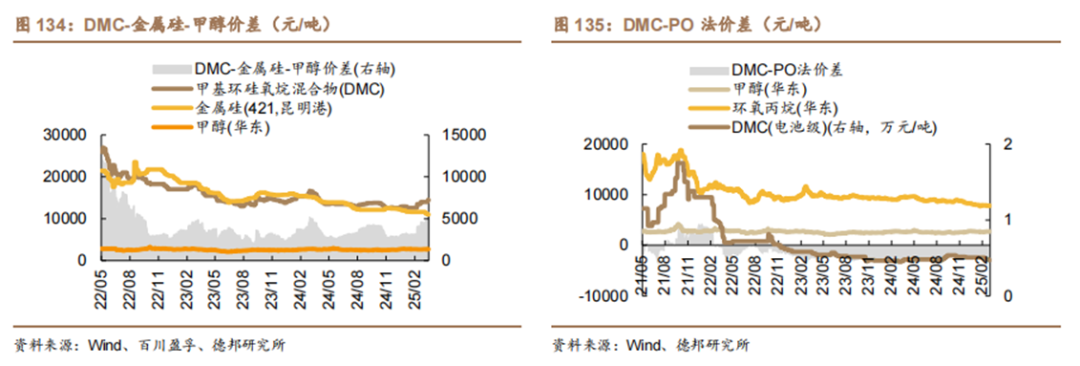

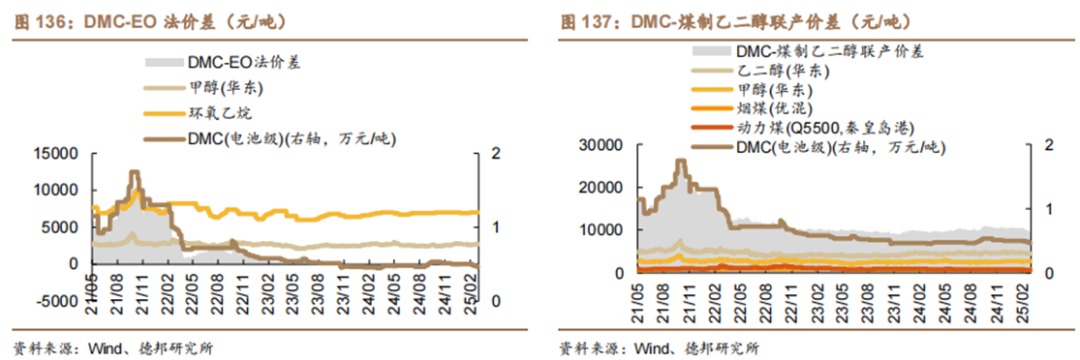

5.2.10.新能源材料

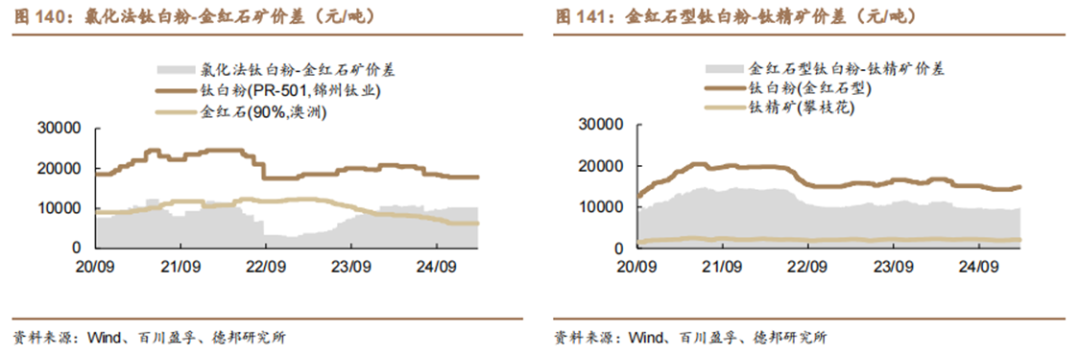

5.2.11.钛

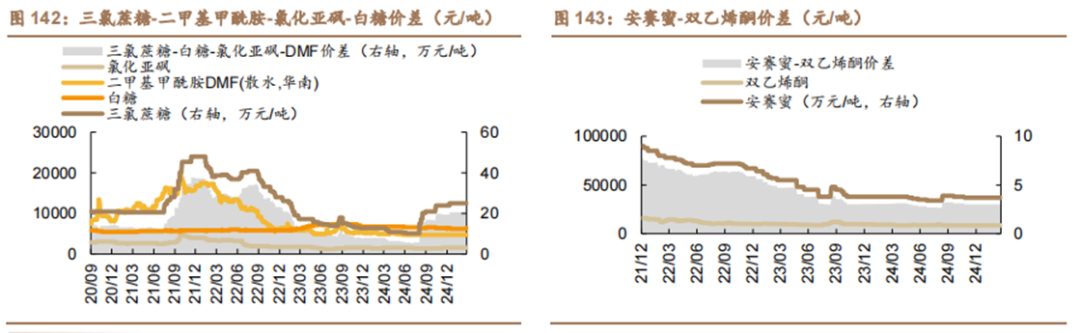

5.2.12.食品与饲料添加剂

6. 风险提示

1)宏观经济下行风险。

2)原料价格大幅波动。

3)下游需求不及预期。

4)产能大幅扩张风险。

5)安全生产与环保风险。

6)企业经营风险。

证券研究报告:《SAF国内应用试点大步推进,新疆煤化工进入高速发展期》

对外发布时间:2025年3月23日

证券分析师:王华炳

资格编号:S0120524100001

邮箱:wanghb3@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

团队介绍

相关报告

>>>查看更多:股市要闻