2026年1月30日,台铃科技首次向港交所递交招股书,拟在香港主板上市,联席保荐人为中信证券、招商证券。

公司是全球领先电动轻型交通工具品牌,2024年收入136亿元,净利润4.72亿元;2025年前9月收入148.4亿元,同比增长38.6%,净利润8.23亿元,同比暴增122.34%。

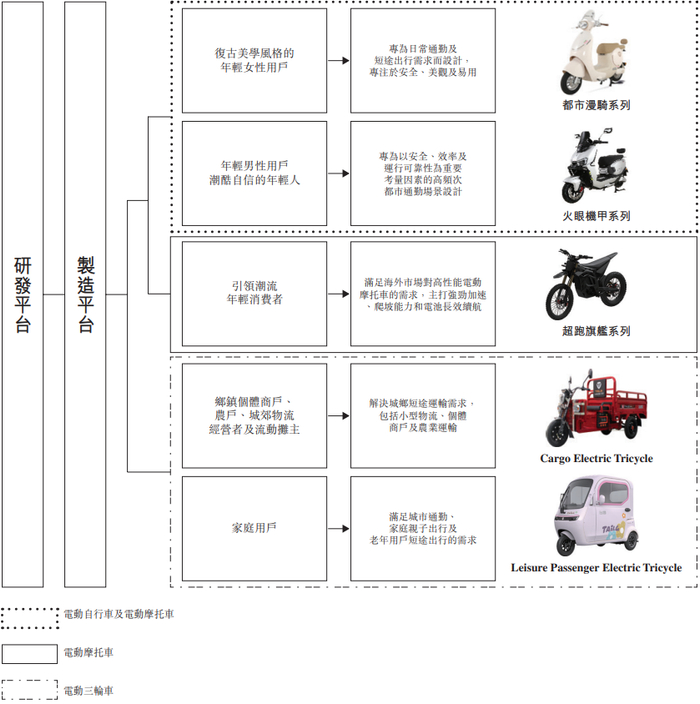

公司是一家倡导绿色、低碳和智能出行体验理念的领先电动轻型交通工具品牌。作为中国内地定义「长续航电动两轮车」的开创者,公司专注于这一战略市场地位,建立了涵盖电动自行车、电动摩托车及电动三轮车的全面产品组合。此外,公司亦提供电池,作为配件,与公司的车辆一同销售。

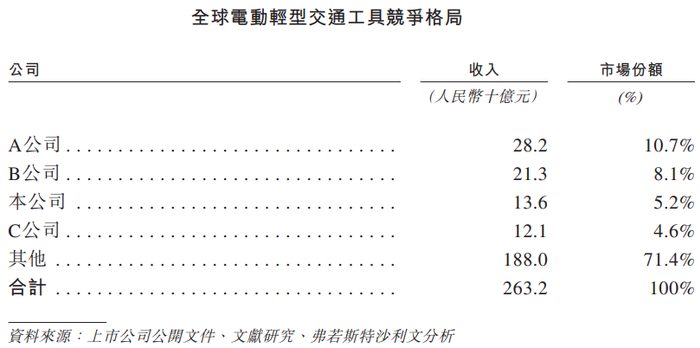

根据弗若斯特沙利文的资料,按2024年收入计,公司在全球电动轻型交通工具市场位列第三,市场份额约为5.2%。按2024年电动两轮车的收入计,公司在中国内地排名第三,市场份额约为12.7%。

截至2025年9月30日,公司提供50款电动自行车车型、38款电动摩托车车型和三款电动三轮车车型,包括用于日常城市交通的通勤车型、主要用于配送、货运和其他商业用途的实用型车型,以及面向寻求更高性能和骑行体验的消费者的休闲和运动车型。

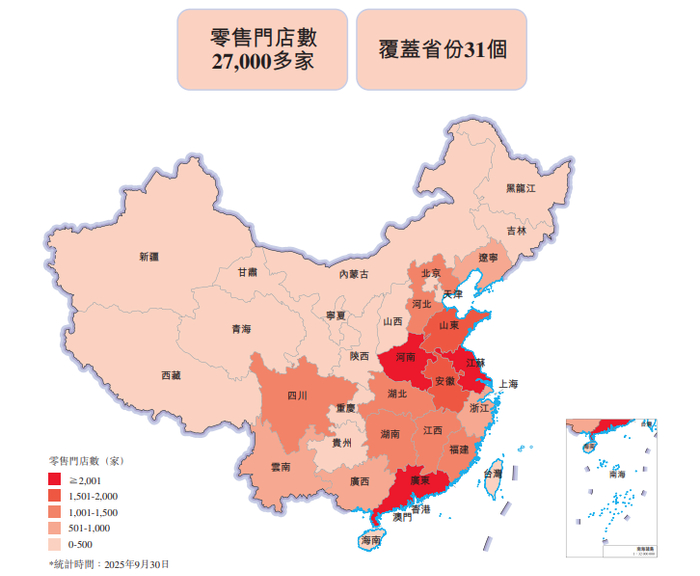

截至2025年9月30日,公司的销售网络包括(i)遍布中国内地的5,597家经销商及27,000多家零售门店;及(ii)海外412家经销商及300多家零售门店。截至同日,公司的销售网络覆盖中国内地31个省份,以及辐射全球多个国家及地区。

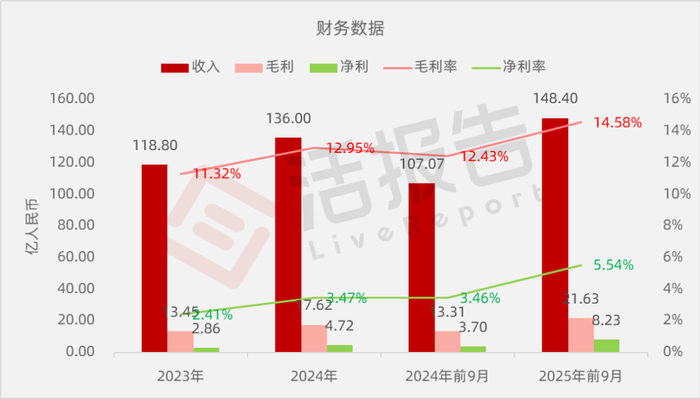

财务业绩

截至2024年12月31日止2个年度、2024及2025年前9个月:

收入分别约为人民币118.80亿、136.00亿、107.07亿、148.40亿,2025年前9月同比+38.61%;

毛利分别约为人民币13.45亿、17.62亿、13.31亿、21.63亿,2025年前9月同比+62.52%;

净利分别约为人民币2.86亿、4.72亿、3.70亿、8.23亿,2025年前9月同比+122.34%;

毛利率分别约为11.32%、12.95%、12.43%、14.58%;

净利率分别约为2.41%、3.47%、3.46%、5.54%。

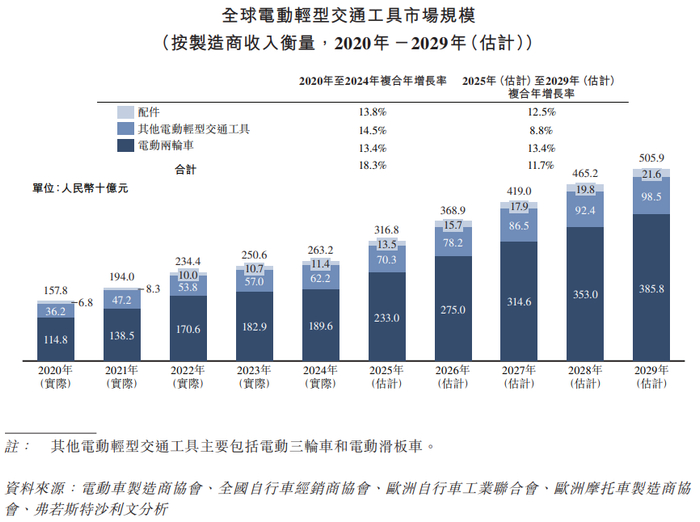

行业概况

根据弗若斯特沙利文(Frost & Sullivan)的报告,2024年全球电动轻型交通工具制造商总收入达到人民币2,632亿元,2020年至2024年期间复合年增长率约为18.3%。到2029年,全球制造商电动轻型交通工具的总收入预计将达到人民币5,059亿元,这意味着2025年至2029年期间的复合年增长率预计将达到约11.7%。

2024年,按收入衡量,公司是全球电动轻型交通工具市场的第三大参与者,市场份额为5.2%。

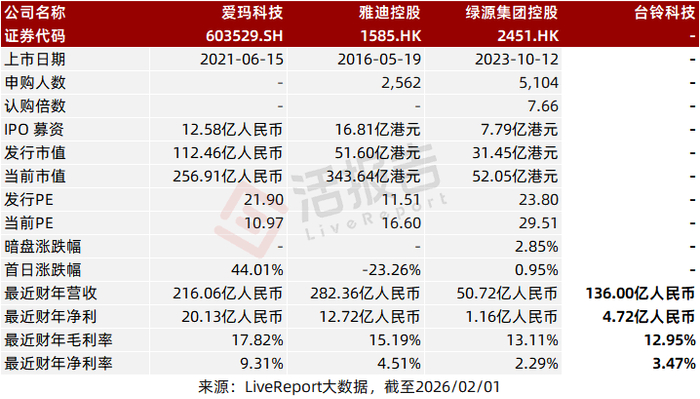

可比公司

同行业IPO可比公司:爱玛科技、雅迪控股、绿源集团控股

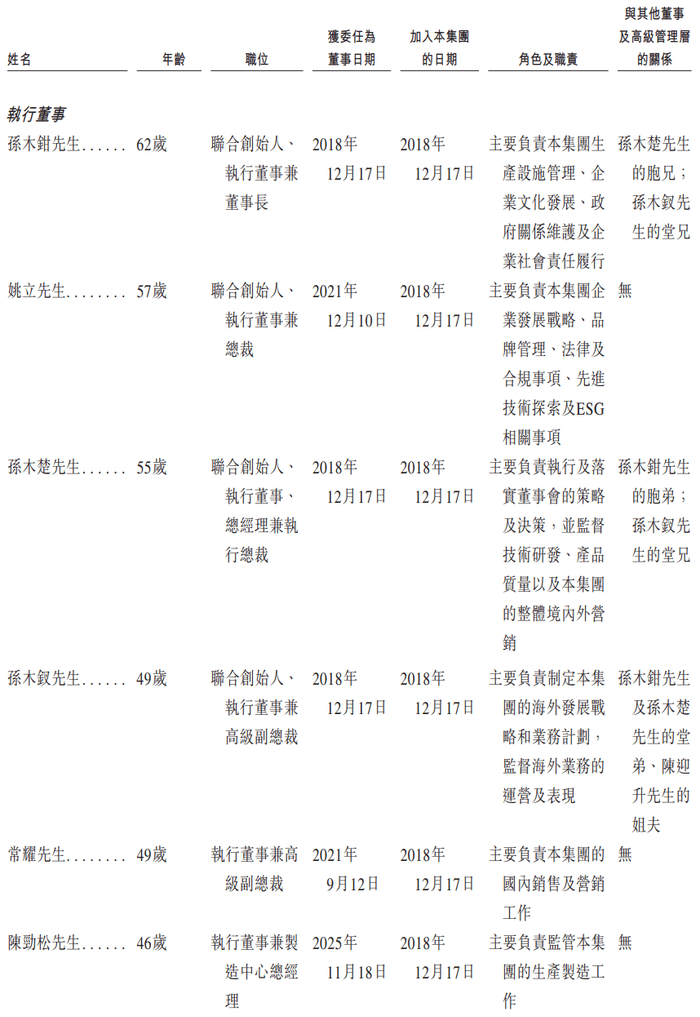

董事高管

董事会由九名董事组成,包括六名执行董事及三名独立非执行董事。

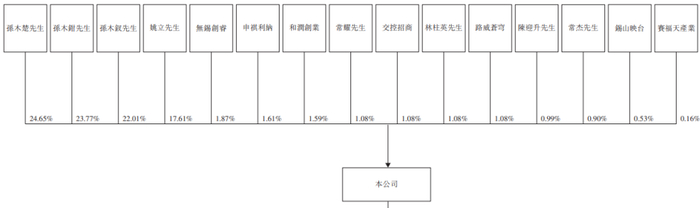

公司香港上市前的股东架构中:

孙木钳先生、姚立先生、孙木楚先生、孙木钗先生及无锡创睿,合计持股89.91%;

申祺利纳、和润创业、常耀先生、交控招商、林柱英先生、路威苍穹、陈迎升先生、常杰先生、锡山映台、赛福天产业,各持股0.16%至1.61%不等。

公司于2025年11月及12月进行了一次上市前融资,投后估值约为94.63亿人民币。

据LiveReport大数据统计,台铃科技中介团队共10家,其中保荐人2家,近10家保荐项目数据表现普通;公司律师共计3家,综合项目数据中规中矩。整体而言中介团队表现尚可。

>>>查看更多:股市要闻