风险提示:本文为财报教学文章,不包含推荐行为,请勿据此操作,注意安全。

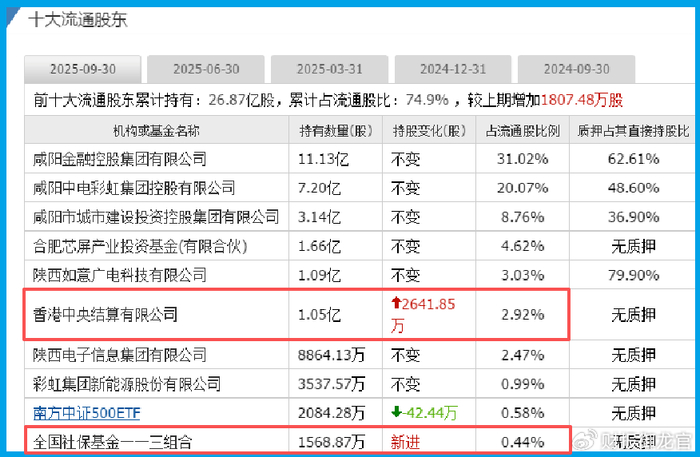

一家公司利润同比暴跌近70%,却被最聪明的外资逆势加仓34%,背后的大股东社保基金也稳坐其中。

这份极其矛盾的财报就来自彩虹股份。2025年三季度业绩仅为3.79亿,同比大幅下降了69.14%.

这个“塌方”式下滑,足以让多数投资者望而却步。然而,诡异的一幕发生了,代表外资的香港中央结算有限公司在三季度大举加仓了34%。

为何聪明钱会在如此惨淡的业绩面前选择“逆行”?是它们集体失误,还是我们只看到了真相的一半?

侦探破案,先从最直接的现场看起。彩虹的财报现场,冰火交织。

“寒冬”来自利润表。业绩下滑近七成,对于面板这个强周期行业,这通常意味着产品价格战惨烈,行业步入深度调整。市场情绪因此悲观,合情合理。

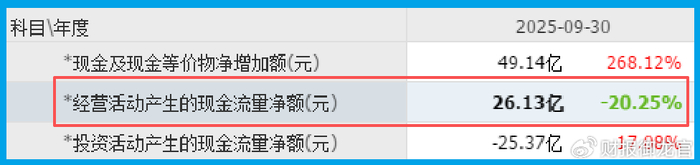

然而,当我们转向现金流量表时,却瞬间感受到了“暖意”。

一个关键数字跳了出来:公司同期销售商品收到的现金净额高达26.13亿。这个数字有多重要?它是当期净利润的近7倍!

这强烈地暗示:虽然公司账面上的会计利润因周期因素大幅缩水,但其核心业务的“造血”能力依然强劲。

关键物证:指向未来的“订单”与悬而未决的“存货”我们继续追踪,寻找更多支持“暖春”的证据。

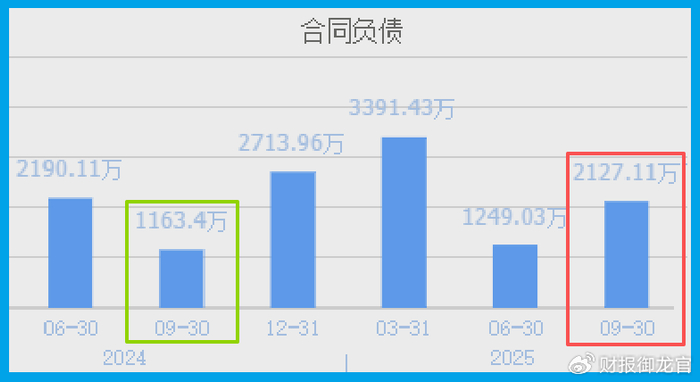

最能预示未来的,是客户用订单投出的“信任票”。财报显示,公司本报告期收到客户的订单金额为2127.11万,同比激增82.84%。

新增订单翻倍式增长,这是下游需求仍然旺盛、公司产品具备市场吸引力的直接证明。

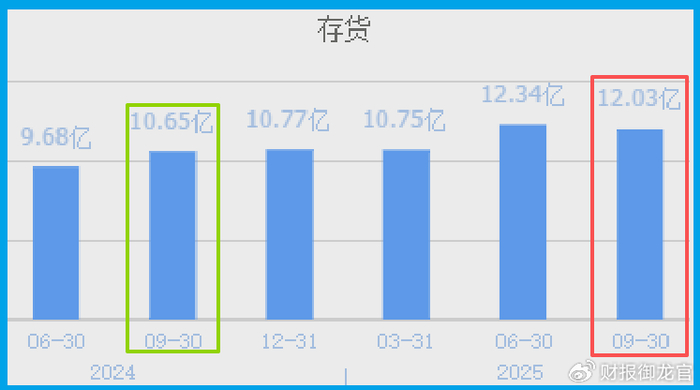

订单就像是未来的种子,它构成了业绩反转的重要基石。但现场也有一个需要解释的疑点:公司的存货规模达到了12.03亿,同比增长了13%。

在行业低谷期,库存增加通常是负面信号。不过,结合订单暴增82.84%来看,这可能是一种“积极备货”的状态——公司正在为未来的订单交付和需求复苏提前准备原材料和产成品。

一份负责任的侦探报告,必须如实记录所有风险证据。彩虹的财报里,也藏着不容忽视的“暗雷”。

报告期末,公司的坏账准备达到了4.31万,同比大幅增长了67.70%。

虽然绝对金额不大,但其惊人的增长速度,清晰地提示了应收账款回收风险正在快速上升。

在经济下行期,客户付款能力恶化,这是全行业面临的挑战,也是公司必须严加防范的风险点。

回到最初的核心悬念:北向资金和社保基金,在赌什么?

它们下注的,很可能不是短期的利润反弹,而是两层更深的逻辑:

第一层:押注“产业基石”的绝对稀缺性。

彩虹是国内极少数能规模化生产液晶基板玻璃,并正在攻关OLED/LTPS等下一代显示技术的企业。

基板玻璃是面板产业的“芯片”,技术壁垒极高,关乎显示产业的自主可控。

这种“卡脖子”环节的核心制造商,其战略价值已远超普通周期股的范畴,具备无可替代的“压舱石”地位。

第二层:押注“困境反转”的极致弹性。

顶级资金擅长在行业至暗时刻布局。当利润最差、市场最绝望时,往往也是核心资产价格被严重低估的时候。

它们看重的,是公司强大的经营造血能力(现金是利润的7倍)和预示未来需求的爆发式订单。

这构成了困境反转最坚实的基础。一旦行业周期拐点来临,这种兼具核心技术与市场需求的龙头,其反弹力度往往最强。

这个案子查到这里,真相已经清晰。彩虹的案例,生动演绎了投资中一个经典命题:如何区分“价格的周期波动”与“价值的核心趋势”。

北向与社保的“反向操作”,本质上是在周期的谷底,用真金白银为公司的长期内在价值投票。

它们买入的,是公司作为国家战略产业核心环节的基石地位,是其在行业寒冬中依然强劲的现金流和获取未来订单的能力。

这份充满矛盾的财报,给我们最大的启示或许是:在动荡的市场中,比追逐短期利润更重要的,是识别出那些能够穿越周期、甚至利用周期壮大自己的“硬核”资产。

如果把上市企业的基本面,从高到低分为A、B、C、D、E五个等级的话,财报翻译官个人认为这家企业能维持 C 级的水平。

风险提示:财报良好的公司不一定会上涨,但是那些能持续大涨的企业,其财报一定非常出色。本文为纯粹的财报教学文章,并没有推荐之意,也希望大家能谨慎参考。

>>>查看更多:股市要闻